Банк разместил субординированные еврооблигации на сумму 101 млн долларов США

24 октября Банк «Санкт-Петербург» разместил выпуск субординированных еврооблигаций на сумму 101 млн долларов США, сроком обращения 6 лет. Процентная ставка купона облигаций определена в размере 11% годовых.

В ходе маркетинга было подано более 40 заявок инвесторов. С учетом рыночной ситуации, цены размещения, ставки купона по облигациям и сложившегося спроса Банк «Санкт-Петербург» принял решение об акцепте заявок инвесторов на общую сумму 101 млн долларов США.

Организаторы выпуска — BNP Paribas и UBS Limited.

Средства от размещения данного выпуска позволят увеличить капитал и будут направлены на реализацию программы Банка по кредитованию малого и среднего бизнеса, развитие розничного кредитования.

Копии настоящего сообщения не делаются, а также не могут распространяться или направляться по адресам в США, Великобритании, Канаде, Австралии, Японии или на территории любой иной юрисдикции, в которой указанные действия являются противозаконными.Смотрите также:

В«МОСКОВСКИЙ КРЕДИТНЫЙ БАНКВ» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) ОБЪЯВЛЯЕТ О ПРЕДЛОЖЕНИИ СВОИХ АКЦИЙ - «Московский кредитный банк»

Уведомление об ограничении возможности ознакомления с информацией для инвесторов из США, Канады, Австралии или Японии. ВАЖНОЕ ПРИМЕЧАНИЕВ Нажимая кнопку с надписью В«Да, я подтверждаюВ» ниже, Вы

МОСКОВСКИЙ КРЕДИТНЫЙ БАНК разместил дебютный выпуск бессрочных субординированных еврооблигаций на сумму 700 млн долларов США - «Московский кредитный банк»

26 апреля 2017 года МОСКОВСКИЙ КРЕДИТНЫЙ БАНК (В«БанкВ») через компанию специального назначения CBOM Finance p.l.c. (В«ЭмитентВ») разместил на Ирландской бирже дебютный выпуск субординированных

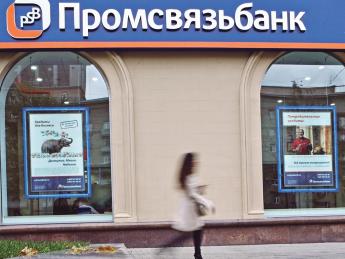

Промсвязьбанк укажет путь третьему эшелону - «Финансы»

Промсвязьбанк размещает субординированные евробонды в долларах на семь лет с ориентировочной доходностью 10,5% годовых. Банку нужно выйти на международный долговой рынок, чтобы увеличить капитал.

Николас Йордан: «Я в лагере Владимира Владимировича» - «Интервью»

Инвестбанкир — это звучит гордо. Дорогие отели, фешенебельные рестораны, щедрые бонусы, шикарные вечеринки… Правда, после крушения одного из титанов Уолл-стрит, банка Lehman Brothers, и увольнения

Минимальная длина комментария - 50 знаков. комментарии модерируются