МОСКОВСКИЙ КРЕДИТНЫЙ БАНК объявляет о результатах деятельности за 3 месяца 2017 года по МСФО - «Московский кредитный банк»

Ключевые результаты

• Чистая прибыль за 3 месяца 2017 г. выросла на 177,1% по сравнению с аналогичным периодом 2016 г. и составила 4,6 млрд руб. ($81,5 млн).

• Показатели рентабельности собственного капитала и рентабельности активов составили 17,4% и 1,2%, соответственно.

• Чистая процентная маржа составила 3,0%.

• Чистая процентная маржа по взвешенным с учетом риска активам увеличилась до 4,3% по сравнению с 3,9% за аналогиный период прошлого года.

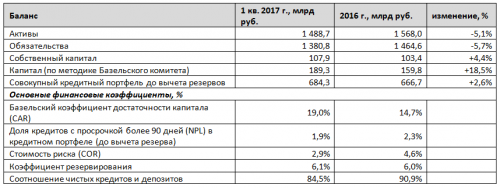

• Активы составили 1,5 трлн руб. ($26,4 млрд).

• Совокупный кредитный портфель до вычета резервов увеличился на 2,6% по сравнению с концом 2016 г. и составил 684,3 млрд руб. ($12,1 млрд).

• Доля NPL (кредитов, просроченных свыше 90 дней) в совокупном кредитном портфеле снизилась с 2,3 % по итогам 2016 г. до 1,9% на 31 марта 2017 г.

• Стоимость риска (COR) снизилась с 4,6% по итогам 2016 г. до 2,9% за 3 месяца 2017 г.

• Коэффициент резервирования остается стабильным на уровне 6,1%.

• Счета и депозиты клиентов показали рост на 10,3% до 760,5 млрд руб. за 3 месяца 2017 г. ($13,5 млрд).

• Собственный капитал увеличился на 4,4% с начала 2016 г. до 107,9 млрд руб. ($1,9 млрд).

• Капитал по стандартам «Базель III» вырос на 18,5% до 189,3 млрд руб. ($3,4 млрд), коэффициент достаточности капитала составил 19,0%, а коэффициент капитала 1-го уровня – 10,7%.

• Отношение операционных расходов к операционным доходам (cost-to-income ratio) составило 26,0%.

Основные финансовые результаты

Чистая прибыль по итогам 3 месяцев 2017 года выросла в 2,8 раза по сравнению с аналогичным периодом 2016 года и составила 4,6 млрд руб. Увеличение чистой прибыли преимущественно обусловлено качественным ростом бизнеса Банка на фоне постепенной стабилизации деловой активности, а также ростом процентных и комиссионных доходов. Чистый процентный доход вырос на 14,0% до 10,4 млрд руб., комиссионные доходы Банка увеличились на 41,5% и составили 4,3 млрд руб.

Чистая процентная маржа по итогам 3 месяцев 2017 года составила 3,0% на фоне высокой доли высоколиквидных активов на балансе Банка. При этом чистая процентная маржа по взвешенным с учетом риска активам (соотношение чистого процентного дохода и средних активов за период, представленных банковской книгой и торговой книгой, взвешенных с учетом риска) выросла с 3,9% за 3 месяца 2016 года до 4,3% за 3 месяца текущего года. Данная динамика свидетельствует о росте эффективности использования ресурсной базы Банка на фоне общего снижения процентных ставок в российской экономике.

Операционные доходы (до вычета резервов) за 3 месяца 2017 года выросли на 15,4% и достигли 14,3 млрд руб. по сравнению с аналогичным периодом 2016 г. Операционные расходы увеличились на 11,5% до 3,5 млрд руб. в рамках роста бизнеса Банка. Операционная эффективность Банка сохранилась на высоком уровне, о чем свидетельствует традиционно низкий коэффициент соотношения операционных расходов и доходов (CTI), который в отчетном периоде составил 26,0%.

Совокупный кредитный портфель (до вычета резервов), за 3 месяца 2017 г. вырос на 2,6% до 684,3 млрд руб., что было обусловлено увеличением корпоративного кредитного портфеля за отчетный период на 3,7% до 587,1 млрд руб. преимущественно за счет кредитов, выданных крупным высококачественным корпоративным клиентам. Незначительное сокращение розничного кредитного портфеля за 3 месяца 2017 г. на 3,4%, до 97,2 млрд руб. отражает традиционно осторожный подход Банка к розничному кредитованию. Доля корпоративного бизнеса в совокупном кредитном портфеле выросла с 84,9% на конец 2016 года до 85,8% по итогам 1 квартала 2017 года. Доля неработающих кредитов (NPL90+) снизилась за 3 месяца 2017 г. на 0,4 п.п. до 1,9%. Свидетельством роста качества кредитного портфеля также стало снижение стоимости риска за рассматриваемый период до 2,9% с 4,6% по итогам 2016 г. Коэффициент покрытия резервами неработающих кредитов (NPL90+) вырос со 263,3% на конец 2016 года до 324,6% по итогам 1 квартала 2017 года.

Совокупные активы составили на конец 1 квартала 2017 г. 1 488,7 млрд руб.

Счета и депозиты клиентов увеличились на 10,3% в 1 квартале 2017 года до 760,5 млрд руб. и составили 55,1% совокупных обязательств Банка. Отношение кредитов за вычетом резервов к депозитам составило 84,5% по итогам 1 квартала 2017г.

Коэффициент достаточности капитала, рассчитанный в соответствии со стандартами «Базель III», увеличился с 14,7% на конец 2016 года до 19,0% по итогам 1 квартала 2017 года. Коэффициент достаточности капитала 1-го уровня увеличился за 3 месяца 2017 г. с 9,4% до 10,7%. Совокупный капитал Банка по Базельским стандартам продемонстрировал рост на 18,5% за 3 месяца 2017 г. и составил 189,3 млрд руб., что преимущественно связано с размещением в апреле 2017 выпуска субординированных еврооблигаций объемом 600 млн долларов США.

Развитие инфраструктуры

На 31 марта 2017 г. территориальная сеть МОСКОВСКОГО КРЕДИТНОГО БАНКА включала в себя 91 отделение, 23 операционные кассы, 1 045 банкоматов и 5 741 платежный терминал (по состоянию на 31 декабря 2016 г. показатели составляли 91, 24, 1 026 и 5 725, соответственно).

Смотрите также: