МОСКОВСКИЙ КРЕДИТНЫЙ БАНК заработал рекордную прибыль по МСФО в третьем квартале 2019 года - «Московский кредитный банк»

Ключевые результаты

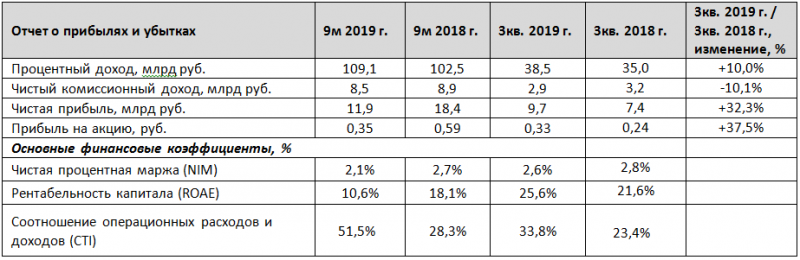

Чистая прибыль за 9 месяцев 2019 года составила 11,9 млрд руб. ($184,5 млн1), при этом непосредственно за третий квартал банк заработал 9,7 млрд руб. ($150,9 млн), что выше аналогичного периода прошлого года на 32,3%

Процентные доходы увеличились на 6,4% по сравнению с девятью месяцами 2018 года и составили 109,1 млрд руб. ($1,7 млрд).

Чистая процентная маржа составила 2,1% по итогам 9 месяцев 2019 года, при этом за третий квартал данный показатель увеличился по сравнению со вторым кварталом на 0,7 п.п. до 2,6%.

Рентабельность собственного капитала увеличилась в третьем квартале на 7,7 п.п. (с 2,9% по итогам 6 месяцев до 10,6%2 по итогам 9 месяцев 2019 года), непосредственно за третий квартал показатель ROE достиг рекордного уровня в 25,6%.

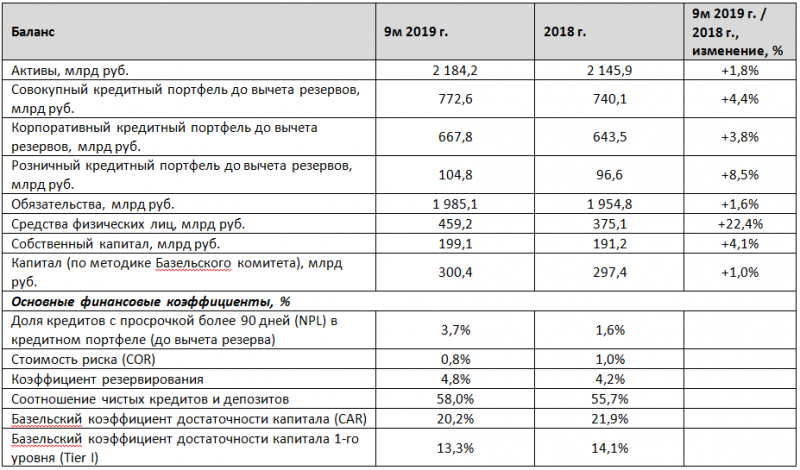

Активы увеличились за отчетный период на 1,8% и составили 2,2 трлн руб. ($33,9 млрд).

Совокупный кредитный портфель до вычета резервов увеличился на 4,4% по сравнению с концом 2018 г. и составил 772,6 млрд руб. ($12,0 млрд). В третьем квартале рост кредитного портфеля составил 9,6%.

Объем резервов на возможные потери по ссудам вырос с начала года с 4,2% до 4,8% от совокупного кредитного портфеля, при этом стоимость риска (COR) сократилась на 0,2 п.п. с начала 2019 года и на 0,9 п.п. за третий квартал до 0,8%.

Счета и депозиты розничных клиентов увеличились на 22,4% с начала года и достигли 459,2 млрд руб. ($7,1 млрд).

Собственный капитал вырос на 4,1% с начала 2019 г. до 199,1 млрд руб. ($3,1 млрд).

Коэффициент достаточности капитала сохранился на высоком уровне и составил 20,2%, коэффициент капитала 1-го уровня – 13,3%.

Основные финансовые результаты

Чистая прибыль по итогам 9 месяцев 2019 года составила 11,9 млрд руб., а непосредственно за 3й квартал 2019 года 9,7 млрд руб., что выше аналогичного показателя прошлого года на 35,3%. Положительный эффект на прибыль в третьем квартале 2019 года оказал рост объемов бизнеса при улучшении показателей риска, а также улучшение показателей эффективности. Давление на чистую прибыль по-прежнему оказывает валютная переоценка бессрочных субординированных еврооблигаций, номинированных в иностранной валюте, что обусловлено укреплением курса рубля по сравнению с концом 2018 года. Рентабельность собственного капитала за 3 квартал 2019 года достигла рекордных 25,6%.

Чистый процентный доход за 9 месяцев 2019 года составил 32,1 млрд руб. Чистая процентная маржа по итогам 9 месяцев 2019 года составила 2,1%, при этом за третий квартал значение выросло до 2,6% за счет роста процентных доходов на 10,0% до 38,5 млрд руб. по сравнению с аналогичным показателем за третий квартал 2018 года. Чистый процентный доход после резервирования за 9 месяцев 2019 года составил 29,2 млрд руб.

Чистые комиссионные доходы за 9 месяцев 2019 года сократились на 4,9% по сравнению с аналогичным периодом прошлого года и составили 8,5 млрд руб., что обусловлено сокращением комиссий от расчетных операций и банковских переводов преимущественно в связи с уменьшением комиссий, взимаемых с физических лиц. Основным источником роста комиссионных доходов стали доходы от кассовых операций, включая доходы, связанные с инкассацией, - на 24,0% до 2,2 млрд руб.

Операционный доход (до вычета резервов) за 9 месяцев 2019 года составил 30,6 млрд руб. Операционные расходы увеличились на 19,1% по сравнению с аналогичным периодом прошлого года до 15,8 млрд руб. за счет роста фонда оплаты труда на 27,5% до 11,0 млрд руб., что обусловлено общим развитием бизнеса банка, а также конкуренцией на рынке труда. В третьем квартале банк существенно улучшил показатель операционной эффективности: соотношение операционных расходов и доходов (CTI) составило 33,8%.

Совокупные активы банка увеличились с начала 2019 года на 1,8% и составили 2,2 трлн руб. преимущественно за счет увеличения кредитного портфеля.

Совокупный кредитный портфель (до вычета резервов) увеличился за 9 месяцев 2019 года на 4,4% и составил 772,6 млрд руб. Доля корпоративного бизнеса в совокупном кредитном портфеле составила 86,4% по итогам 9 месяцев 2019 года, доля розничного портфеля - 14,6%. Корпоративный кредитный портфель увеличился по итогам 9 месяцев на 3,8% (7,1% без учета валютной переоценки) до 667,8 млрд руб. за счет роста в третьем квартале на 10,6% или на 63,7 млрд руб. Портфель розничных кредитов увеличился на 8,5% до 104,8 млрд руб. благодаря росту необеспеченного потребительского кредитования на 7,6% до 77,7 млрд руб. и ипотечного кредитования на 13,0% до 23,4 млрд руб.

Качество кредитного портфеля поддерживается на стабильно высоком уровне, о чем свидетельствует снижение стоимости риска за третий квартал на 0,9 п.п. до 0,8%. Коэффициент покрытия резервами неработающих кредитов (NPL90+) составил 130,4% по итогам девяти месяцев 2019 года. Доля неработающих кредитов (NPL90+) в совокупном кредитном портфеле выросла с начала года на 2,1 п.п. до 3,7%, при этом за третий квартал данный показатель сократился на 0,2 п.п. Рост показателя в первом полугодии вызван ухудшением финансового состояния крупного корпоративного заемщика, при этом снижение стоимости риска в третьем квартале произошло, в том числе, благодаря корректировке уровня риска указанного заемщика в меньшую сторону.

Счета и депозиты клиентов, на которые приходится 63,9% совокупных обязательств банка или 1 269,0 млрд руб., сохранились на уровне конца 2018 года, при этом рост за третий квартал составил 5,3%. Депозиты розничных клиентов увеличились на 22,4% за девять месяцев 2019 года и достигли 459,2 млрд руб. за счет наращивания как срочных депозитов, так и депозитов до востребования. Корпоративные депозиты сократились с начала 2019 года на 9,7% до 809,8 млрд руб., при этом за третий квартал их объем вырос на 5,5%. Соотношение чистых кредитов и депозитов составило 58,0% по итогам девяти месяцев 2019 года.

Коэффициент достаточности капитала, рассчитанный в соответствии со стандартами «Базель III», сохранился на высоком уровне и составил 20,2%, коэффициент достаточности капитала 1-го уровня – 13,3%. Совокупный капитал банка по Базельским стандартам увеличился на 1,0% с начала года и составил 300,3 млрд руб. за счет роста нераспределенной прибыли на 12,4% до 80,5 млрд руб.

В ноябре 2019 года в рамках публичного размещения дополнительного выпуска акций на Московской бирже банк привлек 14,7 млрд руб. в базовый капитал. Также в ноябре 2019 года МКБ осуществил выкуп субординированных еврооблигаций CBOM’27 и субординированных бессрочных еврооблигаций CBOM-perp на 100 и 50 млн долл. США соответственно. По итогам частичного погашения указанных выпусков еврооблигаций в обращении остались еврооблигации CBOM’27 на сумму 440 млн долларов США и бессрочные еврооблигации на сумму 540 млн долларов США. Эффект от описанных выше сделок будет отражен в отчетности банка в четвертом квартале 2019 года.

Рейтинговые действия

В октябре 2019 года рейтинговое агентство Rating-Agentur Expert RA GmbH присвоило МКБ ESG-рейтинг на уровне «BBB». Это первый случай присвоения ESG-рейтинга российскому банку.

В ноябре 2019 года китайское рейтинговое агентство China Lianhe Credit Rating Co., Ltd присвоило МКБ рейтинг кредитоспособности на уровне «AA+» по китайской национальной шкале.

1 $1 = 64,4156 руб., курс ЦБ РФ по состоянию на 30.09.2019

2 При расчете ROAE в составе капитала не учитывается бессрочный субординированный долг объемом 43,1 млрд руб.

Смотрите также: