Инвесторы накапливают кэш - «Финансы»

Риски развивающихся экономик для них слишком велики

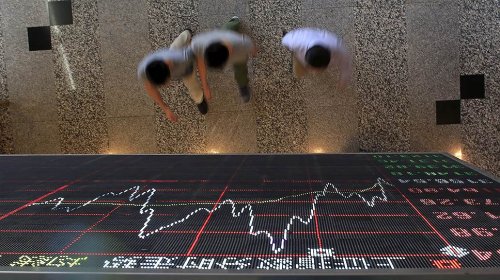

Международные инвесторы рекордными темпами сокращают вложения в активы развивающихся стран, свидетельствуют данные BofA Merrill Lynch. Пессимистичным настроениям на мировом рынке способствуют страхи резкого замедления темпов экономического роста в Китае и начала цикла роста ставок в США. Не стала исключением и Россия, которая из-за сохраняющихся геополитических рисков и экономических санкций находится в числе аутсайдеров.

Международные инвесторы выражают беспокойство относительно своих инвестиций в акции. Об этом свидетельствуют данные сентябрьского опроса, проведенного аналитиками BofA Merrill Lynch. В анкетировании приняли участие 214 инвесторов, под управлением которых находятся активы стоимостью $593 млрд. По данным опроса, количество управляющих, которые сообщили о готовности увеличить инвестиций в акции, лишь на 17% превысило количество тех, кто сокращал вложения. Это минимальный показатель за последние три года. В августе число оптимистов на фондовом рынке на 41% превышало число пессимистов.

В таких условиях инвесторы предпочли увеличить долю наличных средств. Согласно опросу, количество управляющих, увеличивших долю наличных в своих портфелях, в сентябре на 35% превосходило число тех, кто этого не делал. В августе осторожных инвесторов было лишь на 20% больше. В результате средняя доля наличности в портфелях выросла с 5,2% до 5,5% — рекордного значения с кризиса 2008 года. "Стремление уйти от рисков — это естественное поведение западных инвесторов в условиях нарастающей нестабильности на мировых рынках",— отмечает директор департамента стратегических инвестиций ИК "Регион" Валерий Пятницев.

Основные опасения инвесторов связаны с состоянием китайской экономики и развитием долгового кризиса в развивающихся странах. Такой точки зрения придерживаются две трети опрошенных портфельных управляющих. Более половины опрошенных не исключают того, что в 2018 году темпы роста ВВП Китая составят менее 5% — минимального значения с 1990 года. "Являясь одной из крупнейших экономик в мире, Китай в последние годы выступал драйвером глобального экономического роста. К тому же он обеспечивает более половины глобального спроса на многие сырьевые товары. Поэтому снижение темпов роста ВВП в Китае напрямую отражается на росте глобального ВВП и аппетите к риску у инвесторов",— отмечает исполнительный директор департамента портфельных инвестиций "Газпромбанк — Управление активами" Рустам Мурсалимов.

Нервозность инвесторов усиливают опасения относительно политики Федеральной резервной системой (ФРС) США. 80% респондентов ожидают, что до конца года ФРС пойдет на повышение ключевой ставки. "Изменение монетарной политики в США повышает неопределенность на рынке, что вынуждает инвесторов снижать аппетиты к риску и уходить в "качество", то есть в надежные инструменты, например казначейские облигации США или денежные средства",— отмечает аналитик "Альфа-Капитала" Андрей Шенк.

В таких условиях инвесторы в первую очередь сокращают вложения в акции компаний развивающихся стран. По данным опроса, число глобальных инвесторов, кто сократил долю таких акций ниже индикативных уровней, на 34% превысило число тех, кто этого не сделал. Это наихудший результат за всю историю наблюдения. Распродажу активов развивающихся стран подтверждают данные Emerging Portfolio Fund Research (EPFR). За неделю, закончившуюся 9 сентября, фонды emerging markets зафиксировали чистый отток в размере $4,46 млрд, за четыре недели они лишились более $25 млрд. Рублевые активы не стали исключением из общей картины. По данным EPFR иностранные инвесторы вывели на минувшей неделе из России $87 млн, за четыре недели — $0,75 млрд. "Рублевые активы относятся к категории наиболее рисковых даже среди развивающихся рынков, так как, помимо сильной зависимости экономики от цен на сырье, сказывается наличие геополитических рисков и экономических санкций",— отмечает Андрей Шенк.

Смотрите также: