Центробанк заговаривает рубль - «Финансы»

ЦБ раскрыл свою оценку выплат по внешним долгам на оставшиеся четыре месяца года. На фоне дешевеющей нефти Центробанк приступил к вербальным интервенциям, чтобы поддержать рубль, полагают эксперты, опрошенные РБК.

Дефицита долларов не будет

«По оценкам, из $61 млрд общей суммы платежей по внешнему долгу банков и нефинансовых организаций, включая основной долг и проценты, приходящихся на период с сентября по декабрь 2015 года, фактические платежи за этот период могут составить до $35 млрд», — сообщил регулятор на сайте. Остальные выплаты приходятся на внутригрупповые платежи и обязательства, которые имеют высокую вероятность пролонгации и рефинансирования. Поэтому Центробанк полагает, что давление на рубль до конца года будет почти в два раза меньше, чем планировалось.

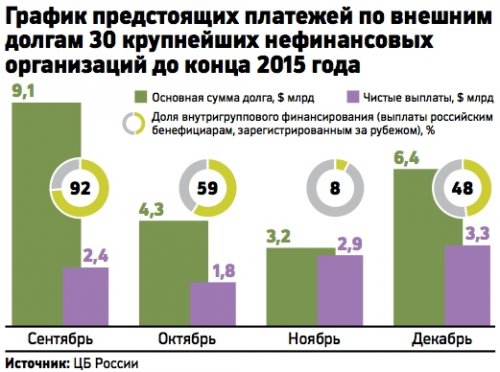

До сегодняшнего дня существовали лишь экспертные оценки, какой процент долга приходится на выплаты, которые осуществляют компании своим, российским же акционерам, зарегистрированным за рубежом, чаще всего в офшорах. В среднем такие выплаты оценивались в 55–60%. Центробанк провел исследование на основании изучения паспортов сделок 30 крупнейших компаний, на платежи которых до конца 2015 года приходится около 60% погашений по всем нефинансовым организациям. По полученной информации, доля внутригрупповых займов в общем объеме выплат по внешним займам составляет: в сентябре 2015 года — 74%, в октябре — 59%, в ноябре — 8% и в декабре — 48%. Проанализировав выплаты, ЦБ пришел к выводу, что во втором полугодии 2015 года они будут в 2–3 раза меньше платежей, которые компании осуществляли в четвертом квартале 2014-го — первом квартале 2015 года.

Кроме того, ЦБ приводит данные о запасе и поступлениях валютной ликвидности, которые свидетельствуют о том, что дефицита быть не должно. Во-первых, банковский сектор и нефинансовые организации имеют накопленные иностранные активы в ликвидной форме в объеме около $135 млрд. Во-вторых, чистые поступления по текущему счету платежного баланса, которые тоже могут быть использованы для внешних выплат, по оценке Банка России, составят при цене на нефть $60 около $28 млрд, при цене $50 — около $25 млрд и при цене $40 — около $20 млрд. В-третьих, напоминает ЦБ, из общего лимита, установленного им по операциям рефинансирования в иностранной валюте в размере $50 млрд, неиспользованный остаток составляет около $14 млрд.

Таким образом, как указано в сообщении, «Банк России не прогнозирует избыточного спроса на валютном рынке в связи с предстоящими платежами по внешнему долгу. Банк России также не прогнозирует значительного оттока портфельных инвестиций и повышенного спроса на иностранную валюту для платежей по импортным контрактам».

Вербальные интервенции

«До сих пор существовали разные оценки внутригрупповых выплат, и очень важно, что такую оценку на основании полноценного исследования предоставил ЦБ, — говорит главный экономист Райффайзенбанка Мария Помельникова. — В какой-то степени эта информация может играть роль вербальных интервенций, направленных на снижение девальвационных ожиданий, вызванных прежде всего дешевеющей нефтью, но подогреваемых приближением выплат по внешнему долгу».

Помельникова отмечает, что, по расчетам Райффайзенбанка, реальный объем выплат может оказаться меньше за счет рефинансирования. По ее словам, если в первом квартале 2015 года было рефинансировано 50% внешних корпоративных кредитов, то во втором квартале, по предварительным данным, компаниям удалось рефинансировать за рубежом практически всю задолженность. Причем, подчеркивает она, не только в рамках внутригруппового рефинансирования, но и прочую задолженность, например благодаря синдицированному кредитованию.

Ведущий аналитик Промсвязьбанка Алексей Егоров отмечает, что участники рынка ориентируются на два показателя — рублевую цену на нефть и предстоящие выплаты по внешнему долгу. «Прошлый год показал, что и при высоких ценах на нефть рубль может сильно упасть только из-за того, что кто-то столкнулся с острой потребностью в валюте. С целью не допустить повторения подобного сценария ЦБ ввел инструменты валютного фондирования, а теперь еще и раскрыл объем валюты, который будет необходим для выплат по внешнему долгу, скажем так, гарантированно», — комментирует Егоров.

В целом он полагает, что обозначенные ЦБ цифры могут оказать рублю лишь умеренную поддержку, так как это будет способствовать снижению спекулятивной активности. А ключевым фактором, который будет влиять на рубль, остается цена на нефть.

Вербальными интервенциями, призванными снизить девальвационные ожидания и спекулятивный спрос на валюту, сообщение ЦБ считает и главный аналитик Нордеа Банка Дмитрий Савченко. «Если учесть, что в структуре погашения внешнего долга корпоративным сектором действительно преобладают внутригрупповые сделки, то давление на рубль в конце года может оказаться ограниченным», — соглашается он, отмечая, что полностью это обстоятельство не сможет сгладить воздействие других факторов давления на рубль. «Но стоит констатировать, что в конце этого года не будет такого дефицита валютной ликвидности, который мы наблюдали в конце 2014 года, так что волатильность будет несопоставимо ниже», — прогнозирует Савченко.

«Отсутствие давления на рубль в связи с погашением внешнего долга во многом будет зависеть от того, насколько комфортными будут параметры по предоставлению Центробанком валютной ликвидности через инструменты рефинансирования до конца года», — добавляет Помельникова.

Смотрите также: