Транзит по-молдавски - «Финансы»

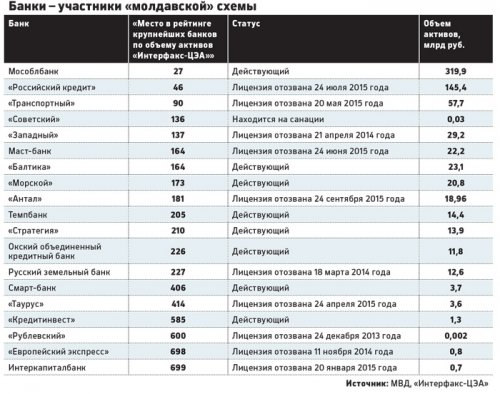

МВД раскрыло список банков, участвовавших в «молдавской» схеме. Почти половина участников схемы — действующие банки.

Что такое «молдавская» схема

В сентябре 2014 года СМИ стало известно о том, что правоохранительные органы занимаются проверкой схемы вывода из России через Молдавию почти 700 млрд руб. В этой схеме было задействовано 19 банков. У многих из них на сегодняшний день лицензия уже отозвана.

Среди этих банков были «Российский кредит», «Транспортный», «Западный», Маст-банк, Анталбанк, Русский земельный банк, «Таурус», «Европейский экспресс», «Рублевский», Интеркапиталбанк. ЦБ у всех этих банков отозвал лицензии. Об этом свидетельствуют данные управления по борьбе с правонарушениями в сфере финансовой деятельности главного управления экономической безопасности и противодействия коррупции МВД, предоставленные РБК. Кроме того, в данных МВД фигурируют Мособлбанк, санацией которого занимается СМП Банк, а также банк «Советский», санатор для которого пока не объявлен.

Также МВД упоминало банки «Балтика», «Окский», «Стратегия», Морской банк, Смарт-банк, «Кредитинвест» и Темпбанк.

Ранее СМИ писали, что «крупномасштабная схема» вывода средств из России в Молдавию включала использование фальсифицированных судебных постановлений, выданных молдавскими районными судами. МВД уже ведет проверку по поводу «молдавской» схемы.

«Ведомости» описывали «молдавскую схему транзита» так: иностранные компании заключали договоры займов, согласно которым российские компании якобы получали ссуды на сотни миллионов долларов (от $100 млн до $875 млн) или выступали по ним поручителями. Обязательства по этим долгам не исполнялись, и кредиторы обращались в суды Молдавии — это было возможно, поскольку поручителями по кредитам выступали граждане этой страны. Эти поручители, как выяснилось потом, принадлежали к социально уязвимым слоям и не знали, по их словам, о своем участии в деле — их подписи были фальсифицированы.

Неделю назад «Коммерсантъ» сообщил об аресте Александра Григорьева — руководителя преступной группировки, занимавшегося обналичиванием по «молдавской» схеме. Перед тем как заняться банковским бизнесом, Александр Григорьев был владельцем «Строительного управления-888» — якутской компании с 50-летней историей, которая занимается строительством и ремонтом транспортных объектов, в том числе аэродромов. В совет директоров компании входил двоюродный брат президента Игорь Путин.

После Григорьев успел побывать владельцем трех банков — Русский земельный банк, «Донинвест», «Западный». Все банки лишены лицензии. В совет директоров Русского земельного банка входил Игорь Путин.

Реакция банков

В списке банков, предоставленном МВД, привлекают внимание несколько кредитных организаций. Так, в Мособлбанке (27-е место по активам), который сейчас санируется СМП Банком, была выявлена масштабная криминальная схема по выводу вкладов граждан за баланс, она действовала с конца 2011 года вплоть до принятия решение о его санации 19 мая 2014 года. С ее помощью из банка были выведены 76 млрд руб. На санацию сначала было выделено 129,2 млрд, а к ним добавлено 43 млрд руб. Сейчас под домашним арестом находятся бывший зампред правления Мос-

облбанка Юлия Зедина, под арестом — бывший зампред правления Дмитрий Васильев. Александр Мальчевский, сын основателя Мособлбанка Анджея Мальчевского, объявлен в федеральный розыск.

На слуху и банк «Российский кредит», принадлежавший Анатолию Мотылеву. После отзыва лицензии Центробанк оценил дыру в балансе кредитной организации в 110 млрд руб. Это был рекорд для банковского сектора.

Еще один банк с плохой репутацией — Русский земельный банк. Банк долгое время принадлежал компании «Интеко», подконтрольной Елене Батуриной, жене бывшего московского мэра Юрия Лужкова. Она продала банк в ноябре 2010 ряду офшорных компаний. Одними из владельцев банка стали Александр Григорьев и Игорь Путин. После смены собственников банк начал агрессивно привлекать вклады. Так, в 2013 году, пока у всех банков ставки по вкладам не превышали 10% годовых, Русский земельный банк предлагал населению 13–14%.

Игорь Путин покинул банк в ноябре 2013 года. После отзыва лицензии СМИ стало известно, что в конце июня правоохранительные органы возбудили уголовное дело по факту незаконного вывода средств за рубеж клиентом Русского земельного банка.

В банке «Советский» с 23 октября введена временная администрация АСВ. Проверка выявила, что отрицательный капитал банка оказался почти вдвое меньше объема вкладов (21,4 млрд руб. на 1 октября) — чуть более 10 млрд руб.

Бывают случаи, когда банк становится «невольным» участником схемы, говорит заместитель генерального директора по работе с кредитными организациями компании «Финэкспертиза» Наталья Борзова. Кредитная организация обслуживает счета клиентов, и если операция не попадает под признаки сомнительной, то она может быть банком пропущена на совершенно законных основаниях, отмечает эксперт. Однако даже в таком случае ситуация может все равно обернуться против банка. «Ведь карающий меч Центробанка работает как в одну сторону, так и в другую. Факт участия в схеме есть, а значит, могут последовать и соответствующие меры», — предупреждает Наталья Борзова.

Как сказали в пресс-службе Мособлбанка, «с момента начала санации в Мособлбанке ничего подобного не было». В банке «Стратегия» заявили, что кредитная организация осуществляла межбанковские операции с Молдинконбанком, но все они находятся исключительно в законном поле и уже были предметом инспекционной проверки Банка России в 2014 году. «Каких-либо претензий со стороны регулятора в связи с проведением данных операций к банку не предъявлялись», — сказали в банке.

В остальных банках комментарий не предоставили.

Смотрите также: