Карточный бонус - «Финансы»

Осенью прошлого года россияне получили возможность самостоятельно выбирать банк для получения зарплаты. «РБК Деньги» разобрался, какие бонусы предлагают банки и как быть, если работодатель отказывается переводить деньги сотрудника в другой банк.

С 29 октября 2014 года вступил в силу закон об отмене «зарплатного рабства». Он позволил сотрудникам компаний самостоятельно выбирать банк, куда работодатель будет переводить его зарплату. Сначала сотрудники восприняли инициативу с энтузиазмом. В ноябре 2014 года, сразу после принятия этого закона, рекрутинговый портал SuperJob провел исследование и выяснил, что 29% россиян, получающих зарплату на карту, планируют воспользоваться новой возможностью (опрошены 1600 респондентов). Однако повторный опрос, проведенный по просьбе «РБК Деньги», выявил, что на самом деле им воспользовались в 3,5 раза меньше человек, чем собирались: банк сменили всего 9% опрошенных. Еще 16% заявили, что намерены сделать это в ближайшее время.

Нет предложения

Нежелание россиян самостоятельно выбирать зарплатный банк может объясняться пассивностью банков. Кредитные организации не спешат создавать специальные предложения для индивидуальных зарплатных клиентов. По результатам опроса «РБК Деньги» (его участниками стали десять крупнейших, по данным Frank Research Group, банков по объему привлеченных средств физлиц) выяснилось, что зарплатный проект для клиентов-физлиц есть только у одной организации — Райффайзенбанка. Он был запущен в апреле 2015 года.

Его участникам предлагают выгодные условия по другим продуктам банка: льготные ставки по кредитам (на 4% ниже минимальной ставки) и депозитам (на 1% выше стандартной). Кроме того, клиентам, которые начнут получать зарплату в рамках проекта до 31 августа, обещают возвращать 5% от любой оплаты картой в виде бонусов. Основное условие участия в программе — на карту должно поступать не менее 25 тыс. руб. ежемесячно. При этом неважно, является клиент штатным сотрудником или фрилансером, который получает деньги от нескольких работодателей — главное, чтобы в месяц накапливалась нужная сумма.

Поскольку индивидуальных зарплатных проектов пока немного, для выхода из «зарплатного рабства» имеет смысл выбрать наиболее выгодную банковскую карту: ту, у которой есть программа лояльности, предусмотрен возврат средств либо начисляется процент на остаток по карточному счету. «Индивидуальные зарплатные карты ничем не отличаются от обычных карт. Любая дебетовая карта может быть зарплатной», — говорит начальник управления корпоративных продаж банка «Хоум Кредит» Игорь Вирясов.

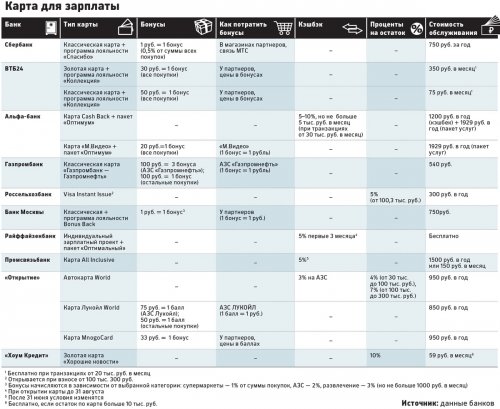

«РБК Деньги» собрал наиболее выгодные предложения крупнейших банков. Мы обзвонили call-центры десяти крупнейших банков по объему привлеченных средств физлиц и попросили консультантов назвать наиболее выгодные условия для владельцев дебетовых карт. Нас интересовали три параметра: наличие бонусной программы, функции кешбэк (возврат средств на счет), начисление процентов на остаток счета. В таблице приведены карты и программы, удовлетворяющие хотя бы одному из трех условий.

Плюсы и минусы

Самостоятельный выбор банка может упростить финансовое планирование, если, к примеру, у работника есть ипотечный кредит в одном банке, а зарплату он получает в другом. Тогда однозначно имеет смысл добиваться изменения банка, считает руководитель управления продвижения розничных продуктов Пробизнесбанка Марина Жукова. «Это поможет избежать просрочки, к тому же клиенту не придется постоянно думать, сколько дней осталось до платежа и не пора ли бежать в банк», — объяснила она.

С другой стороны, смена банка может стать источником дополнительных трат. Закон не устанавливает, кто будет платить за обслуживание карты и перевод зарплаты на нее: сам сотрудник или работодатель, говорит Терехин из «Делового фарватера». Компания может возложить плату за обслуживание карты на сотрудника, если иные условия не предусмотрены трудовым или коллективным договором, поясняет он. По словам Терехина, общего правила здесь нет: условия оплаты обслуживания банковской карты устанавливаются в каждом конкретном случае.

Карташова из Центра социально-трудовых прав напомнила, что работник в принципе не обязан оформлять банковскую карту и платить за ее обслуживание, а может получать зарплату наличными через кассу организации — если этот вариант кажется ему удобным.

Смотрите также: