Почему госпрограмма помощи по ипотеке оказалась фикцией - «Финансы»

Первые выплаты по государственной программе помощи ипотечным заемщикам должны были начаться 1 июня. Но выплат пока нет, а участвовать в программе согласился только один банк. Условия неподходящие, объясняют участники рынка.

Перед майскими праздниками Ирина Раева, мать троих несовершеннолетних детей, позвонила на горячую линию АИЖК (Агентства по ипотечному жилищному кредитованию). Раева хотела выяснить, может ли она рассчитывать на помощь государства при погашении своего ипотечного кредита в ОТП Банке. В апреле правительство распорядилось выделить на эти цели 4,5 млрд руб., которые внесло в капитал АИЖК.

Сотрудник агентства обнадежил 38-летнюю заемщицу: она удовлетворяла всем многочисленным условиям госпрограммы. Разочаровалась Раева уже после майских каникул, когда ОТП Банк сообщил ей, что не участвует в программе и получить компенсацию от государства она не сможет.

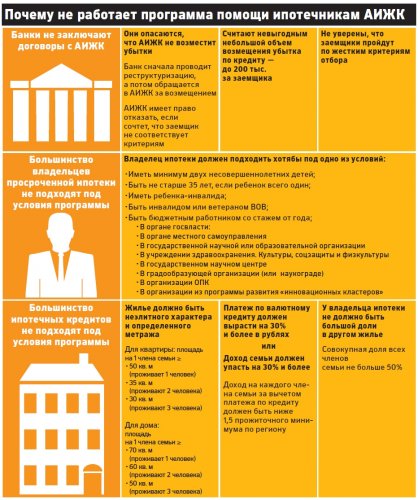

Выплаты средств по программе госпомощи по ипотеке должны были начаться 1 июня, но этого не произошло. Чтобы ипотечные заемщики смогли получить деньги, банки должны заключить договоры с АИЖК. Пока это сделал только один банк. Лидеры рынка ипотечного кредитования неохотно комментируют ситуацию и не торопятся заключать соглашения с агентством. «РБК Деньги» разбирались, почему программа не заработала.

Вход закрыт

Первое, что привлекает внимание в условиях программы, — более чем жесткие правила получения помощи. Критериям должны соответствовать сам кредит, тип жилья и личная финансовая ситуация, в которой заемщик оказался в результате кризиса. Например, доход на каждого члена семьи должен быть ниже полутора прожиточных минимумов по региону за вычетом платежа по кредиту. Для Москвы, по данным Мосгорстата, прожиточный минимум в первом квартале 2015 года составлял 16?272 руб. Площадь квартиры, где живет два человека, не должна превышать 70 кв. м. Такие критерии уже на начальном этапе отсеивают большинство заемщиков.

Например, у петербуржца Дмитрия Юрина квартира площадью 66 кв. м в Кронштадтском районе города, 32-летняя жена и четырехлетний сын. У него нет работы, но есть валютная ипотека. Дмитрий проходил по всем критериям программы, кроме одного — возраст. Ему 37 лет, то есть на два года больше «допустимого», сообщили ему на горячей линии АИЖК. В 2007-м, когда Дмитрий взял злополучную ипотеку в ЮниКредит Банке, он работал в японской компании и получал зарплату в долларах, но уже через пару лет работодатель начал платить сотрудникам в рублях. В 2014 году в компании начались сокращения. Юрин остался без работы, пытался заниматься предпринимательством, но не преуспел. Сейчас подрабатывает таксистом.

Или вот еще пример: мать-одиночка Елена Русанова воспитывает дочь-инвалида. Елена была уверена, что без проблем получит госпомощь. В АИЖК ей объяснили: хотя у ее ребенка есть инвалидность, что уже является весомым основанием для участия в госпрограмме, критериям не соответствует жилье, купленное в кредит. Площадь квартиры Русановой 56 кв. м, что на 6 кв. м превышает допустимую по программе площадь для «одиноко проживающих». Дочь Русановой прописана в квартире у своей бабушки.

Всего с 21 апреля, когда было подписано постановление, на горячую линию АИЖК обратились более 3 тыс. заемщиков. Сколько из них могут рассчитывать на участие в программе, в АИЖК не уточняют.

Денег не хватает

Жесткие критерии отбора — не единственный недостаток программы. Даже те, кто удовлетворил всем необходимым условиям, скорее всего, не получат обещанных денег.

Схема такая: сначала заемщик, который не в состоянии платить по кредиту, обращается в банк. Затем банк принимает решение о реструктуризации кредита. И уже проведя ее, банк может обратиться в АИЖК с заявлением о возмещении убытков. Агентство в течение 20–30 дней проверяет, подходит ли клиент банка под условия программы и верно ли банк рассчитал сумму понесенных убытков.

Если все в порядке, АИЖК возмещает банку недополученные доходы по кредиту, но не все: до 50% суммы ежемесячных платежей заемщика (на срок от шести до 12 месяцев) либо 50% убытка, который банк понес из-за перевода валютного кредита в рубли. При этом максимальная сумма, которую банку могут возместить по одному кредиту, — лишь 200 тыс. руб.

Банкиры говорят, что программа никак не поможет им решить проблему с просроченными кредитами: количество тех заемщиков, которым может помочь АИЖК, минимально, сумма в 200 тыс. руб. мизерна.

«Такой объем помощи — это мертвому припарки. Это не поможет ни заемщику, ни банку», — заявил РБК на условиях анонимности зампред правления одного из крупных ипотечных банков. По его словам, у валютных заемщиков, одной из самых проблемных категорий, средний размер задолженности — $150 тыс. «На последнем [22 мая] заседании комитета по ипотеке [Ассоциации российских банков] мы с коллегами недоуменно переглядывались. Никто не захотел быть тем мальчиком, который первым скажет: «А король-то голый», — сказал зампред.

Начальник управления развития розничного бизнеса Абсолют Банка Антон Павлов говорит, что недостатки программы вызваны тем, что ее разрабатывали в короткие сроки. «По отношению к банкам программа работает по принципу «Утром — стулья, вечером — деньги». Банк берет на себя риск, соглашаясь реструктурировать кредит. В то же время, если банк придет в АИЖК за возмещением убытков и получит отказ, второй раз он в АИЖК не обратится», — говорит он.

Механизм не работает

Основная проблема схемы — добровольное участие банков в госпрограмме. На сайте АИЖК сказано, что постановление носит рекомендательный характер, то есть кредитные организации вовсе не обязаны пользоваться предложением агентства. И повлиять на банк агентство не может. Все это приводит к тому, что даже те заемщики, которым положена помощь, как Раевой, получить ее не могут.

Ксения Стрелова должна ХКФ Банку $64 тыс. Банк в программе госпомощи не участвует. АИЖК советует ей написать заявление в банк, дождаться ответа и написать претензию в ЦБ. Пока обе инстанции будут рассматривать заявления, просрочка по кредиту Стреловой увеличится на 60 дней. За это время, опасается она, платежи по кредиту будут просрочены более чем на 120 дней — максимальный срок просрочки для участия в программе.

По словам просившего не упоминать его имени сотрудника АИЖК, промежуточное звено в виде банков агентство решило ввести для сокращения издержек. В 2009 году АРИЖК (дочерняя компания АИЖК) платило заемщикам напрямую. «Тогда пришлось открывать множество представительств на местах, компании пришлось взять на себя огромные операционные издержки», — объясняет представитель агентства.

По данным на 2 июня, соглашение с АИЖК подписал только Локо-банк, сообщила пресс-служба агентства в ответ на запрос РБК. При этом сотрудник управления общественных связей АИЖК Светлана Фокина не смогла предоставить данные о количестве выплаченных компенсаций. Локо-банк отказался от комментариев.

По словам бывшего сотрудника АИЖК, принимавшего участие в разработке программы помощи ипотечникам в 2009 году, большинство банков не будут подписывать соглашения с АИЖК. Еще на этапе обсуждения кредитные организации резко критиковали ее условия. В числе банков, которые намерены отказаться от участия в программе, он назвал Райффайзенбанк и Нордеа Банк. Оба банка отказались от комментариев.Программа вызывает недовольство банков, соглашается действующий сотрудник АИЖК. Главное из них — высокие риски. Банк может решить, что заемщик соответствует критериям, оказать ему помощь, но не получить компенсации от АИЖК — если там сочтут, что заемщик не проходит по условиям. «Первое время они будут присылать нам заявления и мы будем консультировать их, проходит человек или нет. Потом они поймут принцип, и эта проблема исчезнет», — надеется он.

Смотрите также: