Если завтра BB - «Финансы»

На этой неделе международное рейтинговое агентство Standard & Poor’s планирует пересмотреть кредитный рейтинг России. Если он будет понижен, российским заемщикам придется часть долгов погасить досрочно.

В шаге от «мусора»

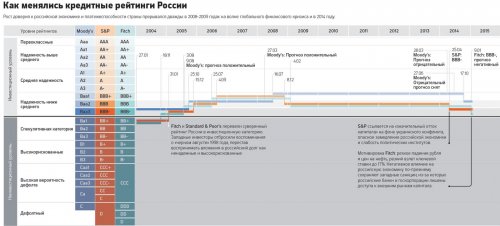

S&P отправило на пересмотр суверенный кредитный рейтинг России с «негативным» прогнозом в конце декабря 2014 года. Свое решение агентство обосновало «резким снижением гибкости денежно-кредитной политики России и влиянием, которое ослабление экономики оказывает на финансовую систему».

Сейчас долгосрочный суверенный рейтинг в иностранной валюте находится на уровне BBB-. Последнее снижение – с BBB – произошло в конце апреля прошлого года. 24 октября S&P подтвердило рейтинг ВВВ- c «негативным» прогнозом. Уровень BB+, до которого S&P теперь может опустить Россию, воспринимается инвесторами как «мусорный».

Само агентство оценивает вероятность понижения в 50%. Большинство экономистов, опрошенных РБК, полагают, что понижение неизбежно. Бывший министр финансов, глава Комитета гражданских инициатив Алексей Кудрин считает, что изменение рейтинга окажет серьезное влияние на инвестиционный климат: «Переход от инвестиционного рейтинга к «мусорному» означает, что агентство говорит: с этой страной работать на цивилизованных условиях нельзя, любые инвестиции в эту страну вы должны обдумывать в семь раз больше, чем в обычной ситуации... – сказал Кудрин РБК. – Ожидаю, что после изменения рейтинга серьезно упадут рынки и усилится давление на рубль» (полностью интервью читайте на с. 8).

Если S&P понизит рейтинг, оно станет первым из «большой тройки» международных агентств, которое присвоит России «мусорный» статус. Российский рейтинг от агентства Moody’s находится сейчас на две ступени выше «мусорного» уровня – Baa2. Рейтинг от Fitch, как и у S&P, – на одну ступень – BBB- (последнее снижение произошло в эти праздники, 9 января).

Госдолг: распродажа

Снижение кредитного рейтинга России вызовет распродажу суверенных еврооблигаций, так как большинство крупных инвестиционных фондов не могут держать в портфеле бумаги неинвестиционного рейтинга, говорит управляющий директор Arbat Capital Алексей Голубович: «Российские суверенные еврооблигации уже сейчас торгуются по цене ниже других бондов с таким же рейтингом, а будут торговаться как «мусорные», подобно Сальвадору или Венгрии». На текущий момент десятилетние евробонды торгуются с доходностью 7,2%, пятилетние – с доходностью 5,6%.

По данным Cbonds, объем государственных еврооблигаций в обращении составляет $45,7 млрд. По мнению Голубовича, распродажи из-за снижения рейтинга могут быть не одномоментными, а длиться в течение года: «Следует учитывать, что возможно ухудшение ситуации в российской экономике в целом: в течение нескольких месяцев ВВП будет снижаться, цена на нефть может упасть еще на 10–20%. Поэтому даже те инвесторы, кто не обязан продавать бонды после понижения рейтинга, предпочтут от них избавиться в первом квартале, при любом краткосрочном отскоке рынка».

Кроме того, если Россия захочет занять за рубежом, то не сможет предложить свои долговые бумаги крупным инвесторам, говорит главный экономист Альфа-банка Наталия Орлова: «Бумаги будут интересны только небольшим игрокам и хедж-фондам, ориентированным на высокую доходность».

Компании: досрочное погашение

Снижение рейтинга окажет негативное влияние не только на госдолг, но и на бумаги компаний. Снижение государственного рейтинга автоматически повлечет за собой массовый пересмотр корпоративных рейтингов и вызовет волну продаж, уверен руководитель отдела торговых операций с долговыми обязательствами Промсвязьбанка Дмитрий Иванов: «В первую очередь понижение скажется на инвесторах-нерезидентах, которые и являются основными держателями российских еврооблигаций».

По данным Cbonds, объем корпоративного долга, номинированного в долларах, составляет $129,6 млрд, в евро – ?16,8 млрд.

В случае снижения рейтинга у многих заемщиков сработают ковенанты, и они вынуждены будут досрочно погашать долги. Об этом в конце декабря 2014 года предупредил в эфире радиостанции BFM министр экономического развития Алексей Улюкаев. «Ковенанты, которые есть в кредитных соглашениях и в условиях размещения облигационных займов, сработают, и вдобавок к оригинальному графику получим еще некоторое дополнительное досрочное погашение», – сказал Улюкаев, добавив, что по предварительным оценкам «эта сумма может составить около $20–30 млрд».

«Большинство досрочных погашений выплачивать надо будет не сразу, но в конце второго квартала 2015 года российские эмитенты, видимо, будут непредвиденно обременены валютными выплатами. При таком сценарии рубль будет под давлением, и при цене на нефть около $50 за баррель доллар может стоить 72–75 руб.», – полагает Голубович. По его мнению, доходность корпоративных облигаций вырастет из-за этого в среднем на 1,5–3 п.п.

Иванов из Промсвязьбанка полагает, что само по себе снижение рейтинга не вызовет повышения доходности российских бумаг: «Эффект уже учтен в премиях к нашим еврооблигациям. Бумаги с одинаковыми рейтингами и сроком обращения российских эмитентов торгуются с премией около 2–3 п.п. по отношению к бумагам эмитентов из других стран».

На доступность займов для российских компаний снижение рейтинга не повлияет. «Пока в полном объеме будут действовать санкции – как минимум до весны 2015 года, выход на внешний рынок и так закрыт», – напоминает главный экономист АФК «Система» Евгений Надоршин.

Банки: проблемы с капиталом

Снижение суверенного рейтинга окажет негативное влияние на российскую банковскую систему, говорит Иванов: «Балансы банков, у которых в портфеле есть евробонды, могут ухудшиться, а чтобы держать прежнюю позицию на балансе, понадобится больше капитала».

От рейтингов бумаг в портфеле зависит норматив достаточности капитала Н1, объясняет гендиректор «Эксперт РА» Павел Самиев: «Если рейтинги бумаг, которые держат банки, системно снижаются и достигают уровней, которые считаются «мусорными», то это может повлиять на достаточность капитала. Для тех банков, у которых достаточность капитала низкая, это может быть существенно».

Показатель достаточности собственных средств Н1 банковского сектора, по данным Банка России, за десять месяцев 2014 года снизился на 1,3 п.п., до 12,2% в ноябре. Минимальное значение, установленное регулятором, – 10%. При этом у банков ограничены возможности для наращивания капитала за счет собственных источников из-за снижения прибыли.

ЦБ и правительство уже принимают меры, которые позволят уменьшить нагрузку на капитал банков. Регулятор 17 декабря опубликовал перечень экстренных мер, которые включали смягчение требований к нормативам достаточности капитала: временный мораторий на признание отрицательной переоценки по портфелям ценных бумаг, а также активов и обязательств, номинированных в валюте (при их расчете банки получат право использовать курс валюты за предыдущий квартал). Правительство для докапитализации банковской системы приняло закон, в соответствии с которым банковская система получит 1 трлн руб. в форме облигаций федерального займа через Агентство по страхованию вкладов. Для дополнительной докапитализации банков могут быть использованы средства Фонда национального благосостояния.

Смотрите также: