Курс, ставка, аренда - «Финансы»

Какие банки идут навстречу валютным заемщикам, а какие — нет и есть ли у сторон возможность договориться?

В начале 2016 года валютные ипотечники провели уже несколько громких акций: они приковывали себя наручниками в офисе банка «ДельтаКредит», приводили к нему детей, одетых в тюремные робы, пытались прорваться в Райффайзенбанк в мусорных мешках, возлагали траурный венок возле офиса Нордеа Банка, перекрывали Неглинную улицу около здания ЦБ (см. стр. 2).

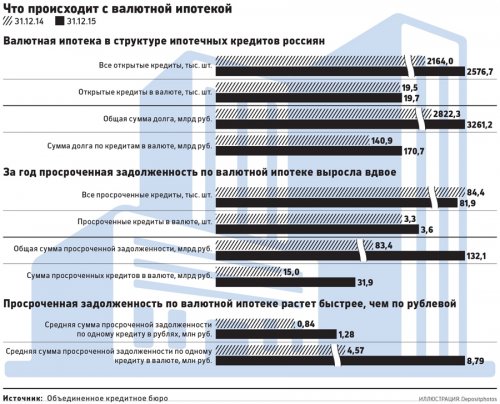

За прошедший год просроченная задолженность по валютной ипотеке выросла более чем вдвое: с 15 млрд до 31,9 млрд руб. (об этом свидетельствуют данные ОКБ на 31 декабря 2015 года). Почти в два раза выросла и средняя сумма просроченной задолженности по валютным кредитам: с 4,57 млн до 8,79 млн руб. При этом число просроченных кредитов почти не изменилось: за год их стало всего на 400 больше.

В 2015 году граждане как могли пытались избавиться от валютной ипотеки. Некоторым это даже удалось: Банк Москвы реструктурировал более 550 кредитов, в Райффайзенбанке были реструктурированы 143 кредита, а еще 69 рефинансированы рублевыми. В банке «ДельтаКредит» одной из программ реструктуризации воспользовались 2500 семей, то есть треть всех заемщиков банка.

Что банки предлагают сегодня и насколько их позиция соответствует требованиям валютных ипотечников?

Льготный курс

С начала 2016 года ряд кредитных организаций вышли с новыми предложениями для валютных заемщиков. Из банков, которые входят в 30 крупнейших по объему выданных ипотечных кредитов (по данным Frank Research Group на 1 декабря 2015 года), льготный курс при переводе валютного кредита в рубли предлагают лишь три банка.

Условия у всех разные. Например, с 28 января Абсолют Банк предлагает рефинансировать кредит по курсу 65 руб./долл. всем заемщикам, а многодетным семьям — 57 руб./долл. Это скидка на 16–26% от курса ЦБ на 6 февраля (77,3 руб./долл.). Кроме того, банк пересчитывает валюту в рубли по курсу 60 руб./долл., если кредит погашается досрочно.

Программа Росбанка, запущенная 4 февраля, ориентирована на тех заемщиков, которые подходят под критерии госпрограммы помощи ипотечникам, оказавшимся в сложной ситуации. В прошлом году ей практически невозможно было воспользоваться из-за большого числа ограничений. В конце прошлого года критерии смягчили, но пока ни один из 30 опрошенных РБК крупнейших банков не смог подтвердить, что помощь по этой программе была оказана. Оператор программы АИЖК на запрос РБК не ответил.

Тем, кто все же подойдет под условия, валютный кредит переведут в рубли по такому курсу, чтобы долг уменьшился на 20%, но не более чем на 1,2 млн руб. Если долг небольшой — в рублевом эквиваленте не превышает 6 млн руб. — можно рассчитывать на курс около 62 руб./долл.

А тем, кто подходит под критерии АИЖК, а также имеет как минимум трех детей или воспитывает ребенка в одиночку, Росбанк дает курс, который позволит снизить задолженность перед банком на 30%, но не более чем на 1,8 млн руб. Минимально возможный курс в этом случае — около 54 руб./долл. Подать заявление на участие в одной из этих программ можно с 5 февраля до 31 марта.

Абсолют Банк с 28 января переводит валютные кредиты в рубли по курсу 65 руб./долл., а для заемщиков с тремя несовершеннолетними детьми предусмотрена реструктуризация по курсу 57 руб./долл. В обоих случаях заемщик должен соответствовать условиям все той же госпрограммы.

«Единственная структура, которая от имени государства предложила решение проблемы валютных заемщиков, — это АИЖК», — объясняет директор департамента по работе с просроченной задолженностью Росбанка Игорь Шкляр. В условиях программы очевидно просматривается идея, что помогать нужно не всем ипотечникам, а в первую очередь тем, кому пришлось сложнее всего, это следует из утвержденных правительством РФ критериев, говорит он. «Банкам такой подход понятнее, поэтому они скорее будут разрабатывать свои программы помощи ее развитию», — считает Шкляр.

В Газпромбанке льготный курс самый низкий: 50 руб./долл., рассказывает замначальника розничных продуктов и процессов банка Юлия Елсукова. Но эта программа не предусматривает рефинансирования, она рассчитана на текущие платежи или досрочное погашение кредита. В Газпромбанке за ноябрь и декабрь 2015 года 10% валютных ипотечников погасили кредит полностью. Программа действует до марта 2016 года.

Все остальные банки из 30 крупнейших по ипотеке переводят валютные кредиты в рубли только по действующему курсу. «Мы считаем, что нечестно перекладывать убытки полностью на плечи банков», — сообщила пресс-служба СМП-банка в ответ на вопрос РБК об отсутствии льготного курса перевода валютных кредитов в рубли. Валютные депозиты банк возвращает своим вкладчикам в валюте, а не пересчитывает их по льготному курсу, объясняет СМП-банк.

Льготная ставка

Еще одна мера, на которую готовы пойти банки, — льготная ставка по кредиту после рефинансирования в рубли. Например, в Росбанке ставка по рублевому кредиту составит 11% годовых. Такую же ставку предлагает и банк ВТБ24. Это действительно чуть меньше, чем в среднем по рынку. По данным ЦБ на 1 декабря 2015 года, средневзвешенная ставка по ипотечным кредитам в рублях, выданным за предшествующий месяц, — 12,3%.

В Банке Москвы предлагают и вовсе очень низкую ставку — 1–3%. Правда, действует она только по кредитам, переведенным в рубли из иен и швейцарских франков, рассказывает вице-президент банка Мигель Маркарянц. В Райффайзенбанке ставка кредита для перевода в рубли составит 12%, отмечает начальник управления риск-менеджмента физлиц Райффайзенбанка Станислав Тывес. СМП-банк в течение 2015 года провел две акции по переводу валютной ипотеки в рубли со ставкой 12,95%.

Другие варианты

Еще одно предложение со стороны банков выглядит нестандартно. Суть его в том, что банк закрывает валютный кредит, забирает квартиру у заемщика и держит ее на своем балансе — так, например, действует Банк Москвы. При этом заемщик получает возможность взять эту же квартиру в аренду по символическому тарифу — 1 тыс. руб. в месяц. По условиям банка действовать этот договор аренды может до трех лет, добавляет Маркарянц. В течение этого срока заемщик может получить у банка новый кредит и выкупить свою квартиру.

Все остальные предложения банков стандартны: они подразумевают кредитные каникулы либо уменьшение ежемесячных платежей за счет продления срока выплат.

Что нужно заемщикам

Валютные заемщики сформулировали свои предложения по программе рефинансирования ипотеки. Ее положения содержатся в документах (есть в распоряжении РБК), которые Всероссийская организация валютных заемщиков передала в Ассоциацию российских банков (АРБ). Главное условие — это перевод валютной ипотеки в рубли по курсу, который превышает курс на дату выдачи кредита не более чем на 20%.

То есть если валютный кредит выдали в январе 2008 года (тогда доллар стоил 24,47 руб.), то по плану заемщиков пересчитать его надо по 29,37 руб. Еще одно условие — кредитор не должен требовать с должника комиссию за такой перевод кредита в рубли.

Другой пункт подразумевает, что банки отзовут поданные после 10 ноября 2014 года (в этот день рубль был официально отправлен в свободное плавание) судебные иски против неплательщиков по валютным кредитам. Идея также подразумевает компенсацию банкам: у них должна быть возможность обратиться к государству и возместить убытки, понесенные из-за реструктуризации.

На перевод задолженности в рубли по таким курсам, как и по курсу, предложенному ЦБ (23 января регулятор посоветовал банкам переводить валютную ипотеку в рубли по курсу 39,38 руб./долл.), кредитные организации пойти не смогут, считает президент АРБ Гарегин Тосунян.

По его словам, в письме ЦБ не предусматривалось какого-либо механизма возмещения убытков, которые банк понесет при рефинансировании валютной ипотеки на таких условиях. Глава Финпотребсоюза Игорь Костиков добавил, что единственно возможное решение проблемы — предписание ЦБ, которое банки будут обязаны исполнять. В противном случае договориться не удастся, считает он.

Смотрите также: