Стоит ли сейчас избавляться от валютных кредитов - «Финансы»

За последние пять лет доля кредитов в валюте снизилась более чем в пять раз: с 11,1% в конце 2009 года до 2,1% сейчас. Надо ли конвертировать имеющийся долларовый заем в рублевый, чтобы застраховаться от колебаний валютных курсов? Это не всегда имеет смысл, можно зафиксировать невыгодный валютный курс, предупреждают банкиры.

«До 2008 года валютные кредиты пользовались большим спросом, но события 2008—2009 годов показали, что такой кредит может нести в себе значительные риски: после кризиса заемщики столкнулись с ростом долговой нагрузки на фоне проблем на рынке труда», — говорит аналитик банка «Хоум Кредит» Станислав Дужинский. В результате за последние пять лет доля таких кредитов значительно снизилась, однако не до нуля. Причем если розничные кредиты в валюте берут около 2% заемщиков, то ипотечные — уже 3,5%, утверждает управляющая по исследованиям и анализу долговых рынков Промсвязьбанка Елена Федоткова.

«Кредит в любой иностранной валюте — это всегда более рискованно, за исключением тех случаев, когда доход клиента также номинирован в этой валюте. В остальных случаях клиенты берут на себя риски колебания курсов валют», — предостерегает Дужинский. По словам заместителя директора департамента разработки розничных продуктов Бинбанка Юлии Тузовской, доля граждан в России, получающих заработную плату в иностранной валюте, менее 5%.

В условиях неопределенности экономики, подпитываемой геополитическими рисками, лучше иметь заем в валюте заработной платы, считает начальник управления кредитных и комиссионных продуктов ОТП Банка Роман Лобусев. «В том случае, если заемщик получает доход не в той валюте, в которой у него кредит, для того чтобы обезопасить себя от рисков, связанных с колебанием курсов, его все же лучше рефинансировать в рубли», — полагает Дужинский. Такого же мнения придерживается заместитель начальника управления потребительского кредитования Московского кредитного банка Александра Занегина.

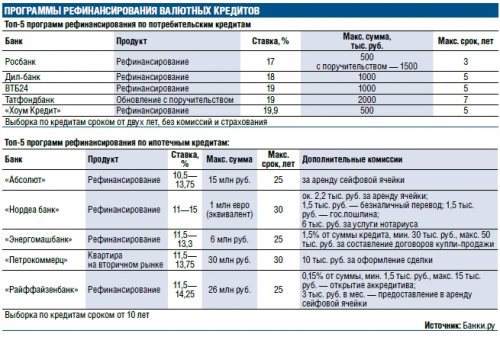

Как это сделать? Если речь идет о розничном кредите, то самый простой способ — взять новый в рублях и погасить старый. Однако этот способ подходит только заемщикам с хорошей кредитной историей и подтвержденным доходом. Более того, новый заем могут не одобрить, так как при оценке кредитной нагрузки банк не будет учитывать замещение одного кредита другим, отмечает Дужинский. По его мнению, лучше всего прибегнуть к специальной программе рефинансирования. При этом придется заплатить дополнительную комиссию. В целом по рынку она не превышает 1%, говорит Занегина. Кроме того, если кредит оформлен в одном банке, а рефинансируется в другом, может взиматься комиссия за межбанковский перевод, которая в среднем составляет от 0,5 до 1,5%. Комиссии же за досрочное погашение кредита почти исчезли с рынка уже с конца 2010 года, отмечает Тузовская.

«По программам рефинансирования потребительских кредитов дополнительные комиссии обычно отсутствуют. Так, комиссию за досрочное погашение кредита уже почти никто не взимает, эта практика осталась в прошлом. Комиссию за межбанковский перевод зачастую банк также берет на себя. Дополнительный расход клиент может понести только в случае конвертации кредита из другой валюты в рубли — обычно конвертация производится не по курсу ЦБ, а по внутреннему курсу банка», — говорит вице-президент ВТБ24, начальник управления потребительского кредитования Иван Лебедев.

Некоторые банкиры полагают, что сейчас не самый удачный момент для конвертации валютного кредита в рублевый. Директор департамента ипотечного и потребительского кредитования СМП Банка Наталья Коняхина считает, что решение должно зависеть от того, когда брался кредит и какой в тот момент был курс, потому что если платеж уже существенно возрос, конвертировав кредит, можно зафиксировать для себя невыгодный курс. Например, во время прошлого кризиса курс доллара вырос вместе со ставками, но через девять месяцев все вернулось к прежнему состоянию, те же, кто в момент высоких ставок и слабого рубля решил конвертировать кредит, остались с более дорогим займом и не получили выгоды от снижения курса доллара.

Кроме того, для того чтобы конвертация оказалась выгодной, курс валюты должен измениться довольно сильно. Например, если гражданин в июле 2011 года взял кредит на пять лет на 50 тыс. долл., то его ежемесячный платеж составлял 1275 долл., при средней ставке на рынке 10,6% (по статистике ЦБ для кредитов сроком от трех лет). В переводе на рубли в августе 2011 года заемщик ежемесячно отдавал банку 35,6 тыс. руб., сегодня эта сумма возросла до 45,5 тыс. руб. (при курсе 35,66 руб./долл.). Если курс вырастет еще на 5 руб. — до 40,66 руб./долл., то ежемесячный платеж в рублях вырастет до 51,8 тыс. руб.

По данным ЦБ, средняя ставка по кредитам в рублях сроком от одного года в мае 2014 года составляла 17,67%. И если клиент решит конвертировать кредит в рубли, то его ежемесячный платеж за оставшиеся два года будет составлять 53,5 тыс. руб., что больше, чем возросший из-за курса платеж. Если же курс вырастет на 10 руб., то ежемесячный платеж составит уже 58,2 тыс. руб. Если процентные ставки останутся на том же уровне, конвертация окажется выгодной для заемщика.

«Сейчас рубль довольно слаб, для конвертации валютных кредитов курс невыгодный», — говорит Федоткова из Промсвязьбанка. «Всегда стоит помнить, что курсы валют могут не только расти, но и падать. Поэтому ипотечным заемщикам, взявшим кредит в валюте, мы советуем следить за курсом, объективно оценивать свои риски и не поддаваться панике, если курс начал расти», — прокомментировала начальник управления развития залогового кредитования Райффайзенбанка Наталия Морозова.

Смотрите также: