Банки подвели финансовые итоги февраля - «Финансы»

Восстановление банковского сектора идет крайне медленно. Розничное кредитование возобновило рост. Но корпоративный бизнес стагнирует. Растет разрыв между успешными и убыточными банками.

В феврале 2017 года основные финансовые показатели работы банковского сектора России стагнировали. Рост пока показывают только объемы прибыли банков и объемы розничного кредитования.

Активы

Объем активов банковского сектора за февраль 2017 года сократился на 1,3% (сокращение 0,2% с исключением эффекта валютной переоценки), а совокупный объем кредитов экономике за февраль снизился на 1,3% (с исключением эффекта валютной переоценки — снижение на 0,5%). Объем кредитов предприятиям снизился на 1,9% (–0,8%). Объем кредитов физическим лицам в феврале возрос на 0,2% (+0,3%).

Однако за январь-февраль 2017 года активы банков снизились на 0,9% (рост на 0,4% с исключением эффекта валютной переоценки), а совокупный объем кредитов экономике сократился на 1,6% (–0,6%). Объем кредитов предприятиям сократился на 2,2% (–0,8%), а объем кредитов физическим лицам на 0,1% (–0,1%).

Валютная переоценка заметно влияет на статистику, так как удельный вес валютных активов в банках составлял на 1 марта 2017 года 27,8%, а в пассивах — 26,1%. А рубль в последние месяцы продолжает укрепляться по отношению к основным мировым валютам.

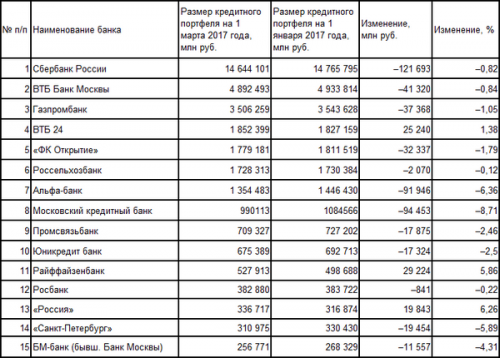

Объем кредитных портфелей за январь-февраль 2017 года сократился у большей части участников рейтинга

В целом нужно отметить, что при медленном, но стабильном оживлении в последние полгода кредитования физлиц кредитование предприятий стагнирует. В сравнении с предыдущими годами сократился темп прироста вкладов населения. Объемы депозитов предприятий в банках пока не могут показать сколько-нибудь уверенный рост.

Продолжается процесс концентрации активов в крупнейших банках. По данным Центробанка, с 1 января 2016 года по 1 марта 2017 года доля активов пяти крупнейших российских банков в активах всей банковской системы возросла с 54,1% до 55,4%.

Ситуация в крупнейших банках видна из приведенных ниже таблиц.

Таблица 1

Банки с максимальным размером кредитного портфеля

Источник: данные Банка России и портала «Банки.ру»

Объем кредитных портфелей за январь-февраль 2017 года сократился у большей части участников рейтинга. Объем кредитного портфеля Сбербанка с начала года снизился на незначительную долю 0,8%, но в абсолютных цифрах снижение оказалось заметным для рынка. Обращает на себя внимание снижение объема кредитных портфелей у Московского кредитного банка, Альфа-банка, банка «Санкт-Петербург» и Промсвязьбанка. Значительно нарастили объемы кредитования банк «Россия», Райффайзенбанк и ВТБ 24.

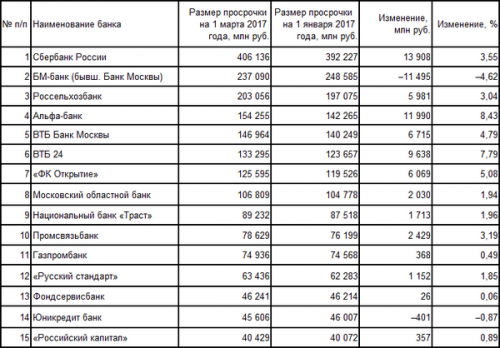

Просрочка продолжает расти

За январь-февраль 2017 года объем просрочки по корпоративному портфелю возрос на 3,9%, а по розничному — на 3%

Объем просроченной задолженности по корпоративному кредитному портфелю за февраль возрос на 1%, по розничному портфелю — возрос на 1,1%. В результате удельный вес просроченной задолженности по кредитам предприятиям за месяц возрос с 6,5% до 6,7%, а по розничным кредитам — возрос с 8,1% до 8,2%.

За январь-февраль 2017 года объем просрочки по корпоративному портфелю возрос на 3,9%, а по розничному — на 3%. Удельный вес просроченной задолженности в январе-феврале на фоне стагнации кредитования растет по корпоративному портфелю с 6,3% до 6,7%, а по розничному — с 7,9% до 8,2%.

Таблица 2

Банки с максимальным размером просроченной ссудной задолженности в кредитном портфеле

Источник: данные Банка России и портала «Банки.ру»

Как видим, объем просрочки возрос у большинства участников рейтинга. Обращает на себя внимание рост объема просрочки у Альфа-банка, ВТБ 24, «ФК Открытие» и Сбербанка. Напомним, что БМ-банк, Московский областной банк, Фондсервисбанк и НБ «Траст» проходят процедуру финансового оздоровления.

Ликвидность

Ситуация с ликвидностью в банковском секторе хорошая и пока не вызывает опасений. Объем требований банков к Банку России по депозитам и корсчетам за февраль увеличился на 3,9%, доля этих требований в активах банковского сектора возросла с 3,1% до 3,3%. Объемы межбанковских кредитов, выданных банкам-резидентам, снизились на 3,3%, а предоставленных банкам-нерезидентам снизились на 6,4%. Объем портфелей ценных бумаг за февраль сократился на 1,1%.

За январь-февраль вдвое сократился объем заимствований у Банка России

Объем заимствований банков у Банка России снизился за февраль на 25%. Удельный вес средств, привлеченных от Банка России, в пассивах снизился с 2,4% до 1,8%. При этом почти вдвое возрос объем депозитов, размещенных в банках Федеральным казначейством, а их удельный вес в пассивах возрос с 0,4% до 0,7%. За январь-февраль объем требований кредитных организаций к Банку России возрос на 2,3%, а их доля в активах банковского сектора возросла с 3,2% до 3,3%.

За январь-февраль вдвое сократился объем заимствований у Банка России, и вдвое возрос объем депозитов, привлеченных от Федерального казначейства. В результате удельный вес в пассивах средств, привлеченных от Банка России, снизился с 3,4% до 1,8%, а средств Федерального казначейства возрос с 0,4% до 0,7%.

Объем депозитов и средств на счетах предприятий за февраль снизился на 1,7% (снижение на 0,1% с учетом валютной переоценки). Всего с начала 2017 года объем депозитов и средств организаций на счетах возрос на 0,9% (+2,9% с учетом переоценки).

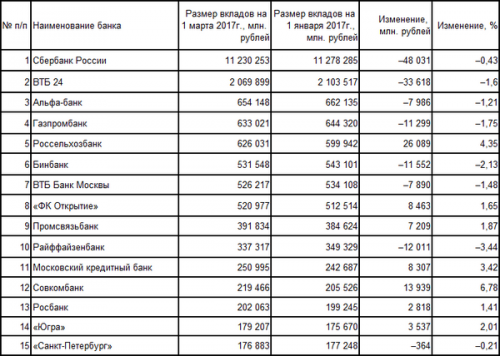

В ресурсной базе банков возобновился рост объемов вкладов населения. Их объем возрос за февраль на 0,3% (+1,1% с учетом переоценки). В январе-феврале 2017 года объем вкладов снизился на 0,5% (+0,6% с учетом переоценки). Сокращается стоимость фондирования — ставки по вкладам в рублях упали до уровня весны 2014 года и продолжают медленно снижаться.

Таблица 3

Крупнейшие банки по объему вкладов физлиц

Источник: данные Банка России и портала «Банки.ру»

Обращает на себя внимание прирост объема вкладов у Совкомбанка и Московского кредитного банка, а также снижение объемов вкладов у Райффайзенбанка и Бинбанка. Лидеры рынка по объему вкладов — Сбербанк и банки группы ВТБ тоже показали снижение объема вкладов в заметной для рынка величине.

Рост прибыли

Общий размер прибыли банковской системы продолжает расти. За февраль 2017 года кредитными организациями получена прибыль в размере 98 млрд рублей. Для сравнения — за аналогичный период 2016 года прибыль составила 50 млрд рублей.

За январь-февраль 2017 года кредитными организациями получена общая прибыль в размере 212 млрд рублей. За аналогичный период прошлого года общая прибыль банковской системы составила 82 млрд рублей.

Остаток по счетам резервов возрос за февраль на 0,2%, или на 14 млрд рублей (за февраль 2016 года — прирост на 0,8%, или на 47 млрд рублей). Всего за январь-февраль остаток по счетам резервов на возможные потери возрос на 1,9%, или на 107 млрд рублей (за январь-февраль 2016 года — рост на 2,7%, или на 145 млрд рублей). Снижение объемов создания резервов стало важным фактором роста банковской прибыли.

Прибыль на 1 марта 2017 года показали 443 кредитных организации, 167 кредитных организаций были убыточны

Замедление темпов роста объемов резервов Центробанк объясняет стабилизацией качества кредитных портфелей. Однако в обанкротившихся банках Центробанк и АСВ регулярно находят серьезные искажения финансовой отчетности. Это может косвенно свидетельствовать о том, что далеко не все банки объективно оценили риски по активным операциям, и прежде всего риски по предоставленным кредитам. Ужесточение надзора за качеством активов со стороны Центробанка может несколько ускорить рост объемов резервов и замедлить рост банковской прибыли.

Прибыль на 1 марта 2017 года показали 443 кредитных организации, в то время как 167 кредитных организаций были убыточны. Еще 6 кредитных организаций не предоставили Банку России свою финансовую отчетность, что косвенно может свидетельствовать об их серьезных проблемах.

Таким образом, выделяется группа успешных банков, показывающих крупные объемы прибыли, и банков проблемных, убытки от деятельности которых все еще велики. 27% кредитных организаций убыточна. А основная часть прибыли банковской системы России по-прежнему формируется банками с госучастием, прежде всего Сбербанком.

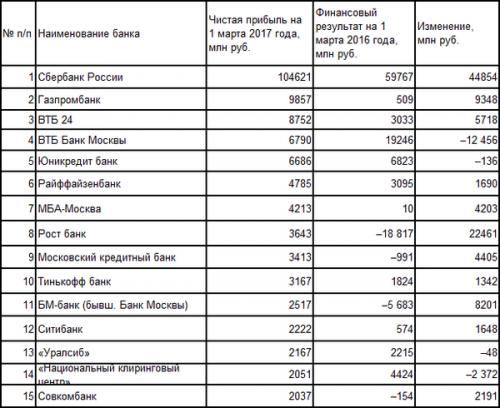

Таблица 4

15 самых прибыльных банков

Источник: данные Банка России и портала «Банки.ру»

Для сравнения того, как изменилась прибыльность работы банка, дана величина финансового результата за соответствующий период прошлого года. Отметим, что большинство топов рейтинга по размеру прибыли показали в 2017 году гораздо лучший финансовый результат, чем в прошлом году.

Обращает на себя внимание значительное увеличение прибыли Сбербанка, банков группы ВТБ, Газпромбанка и Рост банка. Рост банк и БМ-банк проходят процедуру финансового оздоровления.

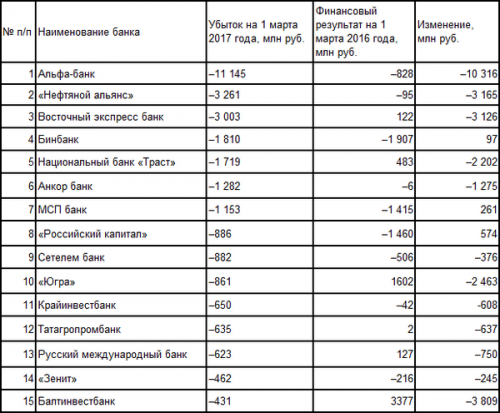

Таблица 5

15 самых убыточных банков

Источник: данные Банка России и портала «Банки.ру»

Возобновилось ухудшение качества кредитных портфелей, что нашло отражение в возобновлении роста объемов просроченной задолженности и объемов резервов на возможные потери

Напомним, что некоторые банки, показавшие крупный размер убытков, проходят процедуру финансового оздоровления. Это Национальный банк «Траст», «Российский капитал», Крайинвестбанк и Балтинвестбанк. У Анкор банка лицензия была отозвана 3 марта 2017 года, а у банка «Нефтяной альянс» — 14 марта 2017 года. Из остальных банков в рейтинге значительно возрос убыток у Альфа-банка, банка «Восточный экспресс» и банка «Югра».

В целом в банковском секторе России пока наблюдается лишь неустойчивая стабилизация основных показателей его работы, что хорошо видно из приведенных данных финансовой отчетности. К сожалению, банки не могут пока показать устойчивого роста объемов корпоративного кредитования, а рост объемов кредитования физлиц идет крайне медленно. Возобновилось ухудшение качества кредитных портфелей, что нашло отражение в возобновлении роста объемов просроченной задолженности и объемов резервов на возможные потери. Объем прибыли банковской системы России в сравнении с январем-февралем прошлого года возрос в 2,5 раза. Но почти треть банков устойчиво работают с убытком.

Продолжается рост доли рынка, занимаемой крупнейшими банками, прежде всего госбанками. А проводимая Центробанком зачистка банковской системы от недобросовестных игроков усиливает взаимное недоверие всех участников рынка. И приводит иногда к серьезным потерям средств предприятиями и крупными вкладчиками в обанкротившихся банках, что мы видим в последнее время на примере банков Республики Татарстан.

Смотрите также: