Компании спешат занимать - «Финансы»

Начало 2019 года оказалось для российских эмитентов одним из самых ярких за всю историю внутреннего долгового рынка. За январь компании привлекли около 48 млрд руб.— максимальный объем для этого месяца с 2014 года. Эмитенты ожидают ужесточения денежно-кредитной политики ЦБ, что в сочетании с благоприятной конъюнктурой побуждает их сохранять повышенную активность на долговом рынке.

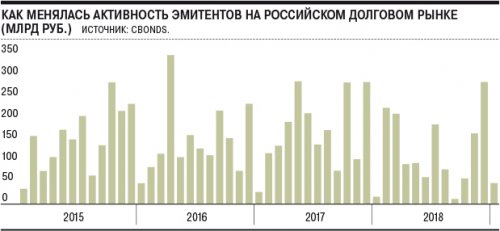

После всплеска активности на российском долговом рынке в декабре 2018 года, в январе компании продолжили активные (для этого периода времени) размещения облигаций. По данным агентства Cbonds, корпоративные заемщики в январе провели на внутреннем рынке 17 размещений на общую сумму почти 48 млрд руб. Это более чем в шесть раз меньше показателя декабря, который был рекордным за последние полтора года, но втрое выше привлечений января 2018 года (16 млрд руб.). Больший объем средств эмитенты занимали в начале года только в январе 2013 и 2014 годов, когда эмитенты разместили облигации на 68 млрд руб. и 57 млрд руб.

Согласно статистике предшествующих лет, в январе всегда происходило резкое падение объемов корпоративных размещений. Так, в период с 2008 по 2012 год эмитенты занимали в среднем 7 млрд руб. в месяц, или 0,3–1,5% от суммарного объема размещений за весь год. В 2015–2017 годах показатели выросли соответственно до 30 млрд руб., или 1–2,7%. Спад начала года в значительной степени связан с низкой деловой активностью в связи с длительными выходными. «Если в прошлом году эмитенты были готовы ждать изменения конъюнктуры рынка в надежде на лучшие условия размещения, то сейчас рынок поменялся. Ожидания по возможностям дальнейшего снижения доходности ушли, эмитенты готовы размещаться в текущих условиях, которые предлагает рынок»,— отмечает руководитель дирекции по работе с ценными бумагами Альфа-банка Михаил Грачев.

Тем более что ставки на первичном рынке корпоративных заемщиков в январе снизились на фоне существенного улучшения конъюнктуры на рынке ОФЗ. За первые две недели января доходность десятилетних ОФЗ снизилась более чем на 0,4 п. п., до 8,2% годовых. Этому способствовал высокий спрос на суверенные бумаги как со стороны российских инвесторов, так и со стороны нерезидентов. «Интерес последних к рублевым активам был обусловлен укреплением курса рубля на фоне восстановления цен на нефть, а также снижением геополитических рисков благодаря новым отсрочкам введения новых антироссийских санкций со стороны США»,— отмечает главный аналитик долговых рынков БК «Регион» Александр Ермак.

Добавляла оптимизма инвесторам и смена риторики Федеральной резервной системы (ФРС) США в конце прошлого и в начале этого года. В январе ФРС, как и ожидало большинство аналитиков, сохранила ставку на неизменном уровне, а вот комментарии представителей оказались более мягкими, чем ожидалось. По словам заместителя руководителя управления рынков долгового капитала «ВТБ Капитала» Алексея Коночкина, изменение тональности ФРС радикально изменило конъюнктуру мировых рынков ценных бумаг — во всех сегментах, как акций, так и облигаций, сформировалось значительное ралли. «Эмитенты оперативно оценили возможность привлечения заимствований на рынке по более эффективным ставкам в сравнении с привлечением банковских кредитов»,— подчеркивает господин Коночкин. «Участники рынка ожидают ужесточения денежно-кредитной политики ЦБ в будущем на фоне растущих инфляционных рисков, поэтому стараются зафиксировать ставки сейчас»,— отмечает директор департамента рынков долгового капитала Росбанка Татьяна Амброжевич.

В ближайшие месяцы участники рынка ждут роста активности на внутреннем рынке. «Если в целом на мировых рынках будет наблюдаться интерес к гособлигациям развивающихся рынков и не будет всплывать санкционная тема, то активность будет восстанавливаться»,— отмечает Михаил Грачев. По оценкам Александра Ермака, на текущий момент объем размещенных и запланированных к размещению займов на первую декаду февраля приближается к 80 млрд руб. Важное значение для рынка будут иметь итоги первого заседания Банка России (8 февраля), на котором будет рассмотрен вопрос о ключевой ставке. «На фоне ускорения инфляции, которая по итогам четырех недель января составила 1%, и возрастания других рисков повышаются опасения ужесточения денежно-кредитной политики Банком России, что может привести к ухудшению условий и снижению спроса на новые заимствования»,— отмечает господин Ермак.

Смотрите также: