Количество держателей подростковых карт оценивается на уровне 1—1,5 млн - «Финансы»

По словам юристов, необходимо четко определить порядок взаимодействия в цепочке «банк — клиент — родитель клиента».

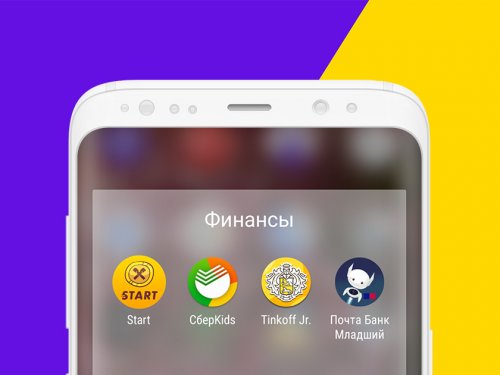

Количество детей и подростков, имеющих собственные банковские карты, оценивается экспертами на уровне 1—1,5 млн, пишет «Коммерсант». Банки не раскрывают количество активных детских и подростковых карт. Лишь в Тинькофф Банке сообщили примерно о 400 тыс. держателей таких карт. Собеседник издания из крупного банка отметил, что ЦБ ни разу не запрашивал у них подобную информацию в разрезе возраста, сами банки ее тоже не сообщают.

Специфика работы банков с возрастной группой 14—18 лет (подростковые карты) не предполагает уведомления и подключения родителей в решение возникающих проблем, указывают кредитные организации. Они также не обязаны предлагать юным клиентам писать заявление об оспаривании операций по карте. Проще складывается ситуация с детскими картами (от шести до 14 лет), которые при открытии привязываются к счету родителя или законного представителя, который и является держателем «детской карты».

В Тинькофф Банке есть выделенная группа операторов, которая работает только с сегментом клиентов-детей. Есть прописанные скрипты и регламент общения с детьми — минимальное время ожидания ответа и дружелюбный подход в общении, пояснили в банке. Несовершеннолетние предпочитают, чтобы к ним относились как к взрослым, им дается доступ в мобильное приложение, но с ограничением по функциям из соображений безопасности, отметили в Альфа-Банке. В ВТБ работают только с картами 14+. Там отметили, что делают упор на обучение финансовой грамотности.

По словам юристов, подросток самостоятельно не сможет отстоять свои права и интересы — разбирательство в рамках гражданского законодательства предусматривает подключение к подобного рода инцидентам родителей или его законных представителей. На уровне инструкций ЦБ стоит прописать, что банки в любом случае должны уведомлять родителей о совершении несовершеннолетним трансакций по его карте. Иначе в случае спорной ситуации родитель должен будет подключиться и выступить законным представителем ребенка в суде, считают юристы. Также необходимо четко определить порядок взаимодействия в цепочке «банк — клиент — родитель клиента» на уровне нормативных актов или закона, чтобы в кредитных организациях действовали единые правила.

Смотрите также: