«Даже специалистам сегодня сложно прогнозировать возможную сумму доначислений»: что принесет налогоплательщикам 2022 год? - «Финансы»

Еще до того, как в Москве, а затем и по всей России были введены ограничения на работу бизнеса из-за пандемии, премьер-министр Михаил Мишустин, бывший глава ФНС, ввел трехмесячное эмбарго на налоговые проверки малого и среднего бизнеса, по которому борьба с коронавирусом должна была ударить больнее всего. Пандемия была далеко не единственным событием – после 2020 года в налоговой сфере было немалозначимых реформ, сюда можно отнести отмену ЕНВД, введение НПД, льготные режимы для отдельных отраслей, всевозможные каникулы, амнистии и так далее. Что может принести в этой сфере 2022 год – в материале «Континента Сибирь».

Проверки: рост КПД или свирепость законов?

«Действительно, количество выездных налоговых проверок сокращается, а минимальный и средний размер доначислений увеличивается, – констатирует «Континенту Сибирь» руководитель налоговой и корпоративной практик новосибирского адвокатского бюро «Гребнева и партнеры» Регина Бакшун. – Стоит также отметить, что налоговый орган при представлении налогоплательщиком пояснений и доказательств в обоснование своих доводов снимает претензии. Самое главное в этой процедуре – не пускать налогоплательщику все на самотек, а вместо этого работать с претензиями. Но тут и не стоит обольщаться: если налогоплательщик уточнился или на текущем этапе отстоял свою позицию, вероятность выездной проверки не становится равной абсолютному нулю».

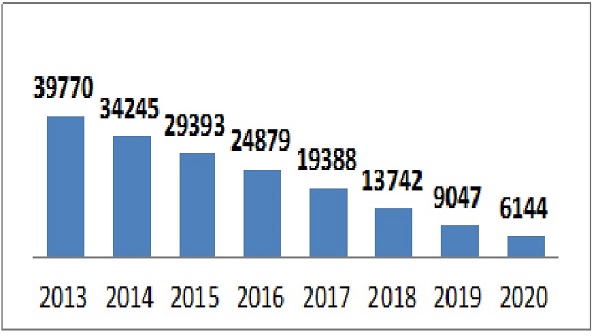

Федеральная налоговая служба не связывает снижение числа выездных проверок с ковидом и мораторием, объявленным премьером. Тенденция существует уже много лет. В 2013 году ФНС, по собственным данным, было совершено 39770 выездных налоговых проверок (ВНП), в 2019 – 9047. В 2020, со всеми эмбарго на проверки бизнеса и временной приостановкой работы отделений – 6144. По итогам девяти месяцев 2021 – 5426.

«Согласно итогам деятельности ФНС России за 2020 год, по результатам контрольной и аналитической работы с налогоплательщиков получено 293 млрд. рублей, – комментирует «Континенту Сибирь» партнер новосибирского юридического партнерства «Курсив» Мария Ильяшенко. – Причем из них только по результатам аналитической работы 158 млрд. рублей. Получается, что больше половины взысканий производится даже без назначения выездной проверки. Налогоплательщики самостоятельно производят доплаты в бюджет».

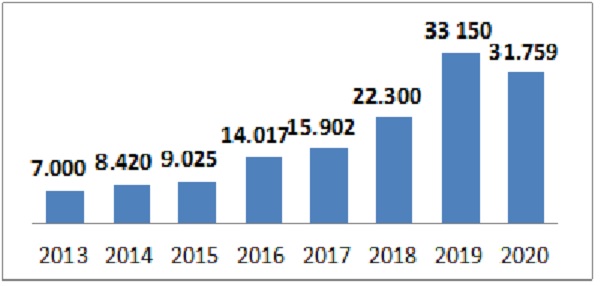

Средний размер доначислений на каждую проверку в эти годы рос так же пропорционально, как и уменьшалось число проверок. С 7 млн. рублей в 2013 году он увеличился до 22 млн. в 2018, после чего был резкий рост до 33 млн. в 2019 и снижения до 31,7 млн. в 2020 – это один из немногих примеров того, как коронавирус действительно повлиял на долгосрочный тренд. И это влияние, по данным ФНС, уже нейтрализовано: средний размер доначисления за январь-сентябрь 2021 года составил 40,85 млн рублей в среднем по России и 22,37 млн по Новосибирской области.

Глава УФНС по Новосибирской области напомнил о том, что срок уплаты имущественных налогов завершается 1 декабря

«ФНС постоянно совершенствует механизм отбора налогоплательщиков для проведения выездных налоговых проверок. Среди налогоплательщиков бытует мнение, что каждую компанию налоговая инспекция должна проверять раз в три года. Однако, сегодня мы понимаем – что это заблуждение, – продолжает Мария Ильяшенко. – Только порядка 0,3% налогоплательщиков попадают в выездные проверки. То есть всего одна компания из трехсот. Проверка это выборочная и точечная, основанная на данных предварительного анализа и многочисленных информационных комплексов».

Партнер Центра корпоративного права Николай Визер отмечает «Континенту Сибирь», что внеплановая проверка – это дорогая, долгая и трудоемкая процедура для самих налоговиков, поэтому если у ФНС есть возможность пользоваться другими инструментами, то она будут использовать именно их. «Этой тенденции уже несколько лет и очевидно, что дальнейшее развитие ситуации будет ей соответствовать. Бюджет утвержден, планы по собираемости налогов нужно исполнять».

О каких инструментах идет речь?

Длинная дубинка или око Большого брата?

Снижение количества проверок вовсе не означает ослабление налогового контроля – скорее, наоборот. Сегодня налоговым инспекторам уже не нужно куда-то выезжать, производить выемку документов и осматривать все на месте. Данные о компании (особенно с учетом цифровизации, заработавшей в удвоенных темпах в 2020 году) можно узнать из баз данных, в том числе предоставленных другими государственными органами.

Поэтому параллельно снижению нагрузок на предпринимателей через ВНП, она растет в другом направлении – в первую очередь, в предпроверочном анализе.

«С чем это связано? Это связано с тем, что проведение рассматриваемого мероприятия налогового контроля Налоговым кодексом РФ не урегулировано. А значит, нет ограничений по срокам такого анализа и по объему мероприятий, которые могут проводиться», – констатирует Мария Ильяшенко. По ее словам, этот перекос уже увидел центральный аппарат ФНС, которому стало ясно, что с предпроверочным контролем тоже не стоит перегибать палку: в письме ФНС России от 23 декабря 2021 года №СД-4-2/18103 указывается на учащение случаев направления инспекциями неправомерных требований налогоплательщикам.

«Более половины налогоплательщиков сегодня при обращении налоговиков предпочитает свои обязательства уточнить и не ввязываться в проверки, – продолжает Мария Ильяшенко. – Это может быть связано в том числе со страхом перед выездной налоговой проверкой. Причем этот страх продиктован как в целом опасением перед контрольными мероприятиями (будут ходить по офису, будут копаться в документах, будут тревожить контрагентов и работников), так и отсутствием возможности оценить размер доначислений. Или «вдруг найдут что-то еще». И закачивая тем, что в связи с введением ст.54.1 НК РФ даже специалистам сегодня сложно прогнозировать возможную сумму доначислений. В то же время, если все решается полюбовно, налоговики отказываются от взыскания штрафов и могут обсудить возможность оплаты долга в рассрочку».

Группа риска №1 – самозанятые и их партнеры

Новосибирская область стала, наряду с Омской, одним из пилотных регионов второго эшелона, на которых тестировался новый налоговый режим, официально названный НПД, неофициально – «налогом на самозанятых». Максимально простой, ориентированный, прежде всего, на вывод из тени «серого» рынка услуг. И в Новосибирске, надо сказать, этой цели ФНС смогла достичь. В отличие от Москвы, где солидную часть самозанятых составили те, кто уже работал «в белую» и перешел на новую систему, чтобы сэкономить, у сибиряков большая часть действительно оказалась новыми налогоплательщиками. Этого не изменила даже отмена единого налога на вмененный доход (ЕНВД) – пользователи этой формы в основном переходили на упрощенную систему налогообложения (УСН) и патентная система налогообложения (ПСН).

Как изменила новая форма налога самих самозанятых, «Континент Сибирь» уже писал ранее. Как же это повлияло на работу юрлиц и предприятий, с которыми они заключают соглашения?

«На мой взгляд, государство в этом вопросе идет последовательно: нужен был инструмент, через который можно было «вывести из тени» нелегалов. Потом, когда собралась определенная база и объем доходов уже известен, задача смещается на то, чтобы собирать уже все налоги – именно поэтому ФНС начинает смещать акцент на то, что «самозанятый» по сути своей «работник», с соответствующими претензиями по доплате всех положенных налогов, – говорит «Континенту Сибирь» генеральный директор новосибирской юридической компании «План Б» Наталья Киприянова. – Ведь раньше суммы было не видно, их платили «в конвертах», а сейчас и доказывать ничего не надо – суммы есть и они очевидны. И что лукавить, многие работодатели постарались завести таких «самозанятых» вместо работников, чтобы платить можно было официально, но делать это экономно. Скоро ожидаем доначислений по этому основанию и формирование судебной практики. Но судя по тому, как действует судебная система, то она вряд ли будет на стороне налогоплательщика».

Многие работодатели постарались завести «самозанятых» вместо работников, чтобы снизить платежи

На 1 января текущего года, по данным Управления ФНС по Новосибирской области, в регионе имеется 13 тысяч организаций, заключивших договора с плательщиками налога на профессиональный доход (НПД). Четверть из них (3 тысячи) – в группе риска, у них уже выявлены признаки минимизации «зарплатных» налогов. 440 организаций, по оценке налоговых органов, имеют самые высокие риск-баллы и с ними взаимодействуют 1,9 тыс. самозанятых – около 2% от общего количества зарегистрированных в Новосибирской области.

Депутаты новосибирского Заксобрания согласились поднять транспортный налог почти в два раза

«Наиболее распространенным нарушением является регистрация физических лиц в качестве плательщиков НПД с последующим оказанием услуг организациям, ранее выплачивающим данным специалистам заработную плату, – комментирует эту статистику начальник отдела налогообложения доходов физических лиц и администрирования страховых взносов Управления ФНС России по Новосибирской области Ирина Демиденко. – Между тем в статье 6 Федерального закона № 422-ФЗ от 27.11.2018 определено: самозанятые могут оказывать (выполнять) услуги или работы по гражданско-правовым договорам при условии, что заказчиками услуг или работ выступают лица, которые не были работодателями плательщика НПД вообще, или являлись его работодателями более двух лет назад. Следовательно, плательщик НПД может оказывать услуги своему бывшему работодателю только по истечении двух лет после дня официального увольнения. Если компания после выявления подобных фактов и получения информационного письма от налогового органа не предпримет необходимых действий, в отношении нее может быть организована проверка, которую проведут налоговые инспекторы, в том числе совместно с трудовой инспекцией».

Бороться с «нецелевым» использованием новой формы налогообложения ФНС начала еще с запуском пилота в Москве. В сентябре 2021 года они были окончательно систематизированы. В Письме ФНС от 16 сентября 2021 года № АБ-4-20/13183 указаны типичные признаки неправомерного использования режима самозанятых, которые влекут повышенный интерес налоговиков.

Прежде всего, это организационная зависимость самозанятого от заказчика (показывающее, что заказчик является для него единственным на протяжении более трех месяцев), а также явные признаки того, что на самом деле имеет место не договор двух юрлиц, а трудовое соглашения физлица с юрлицом. Это может быть подчинение самозанятого штатному расписанию, порядок оплаты, аналогичный тому, что установлен в Трудовом кодексе, наличие у заказчика большого количества договоров с самозанятыми и другие признаки.

«Проблема заключается в том, что предприниматели, сотрудничающие с самозанятыми, не всегда воспринимают их как независимых людей, которые сами должны уплачивать налоги, – дает свою оценку первый вице-президент «ОПОРЫ РОССИИ» Павел Сигал. – Чтобы избежать немотивированных претензий со стороны налоговой, хозяйствующий субъект должен заключать с самозанятым договор гражданско-правового характера, который обязательно должен содержать несколько условий. Во-первых, о допустимости привлечения самозанятым третьих лиц к исполнению своего обязательства. То есть личный характер взаимодействия однозначно исключить. Во-вторых, договор должен быть срочным, чтобы указать на «конечность» отношений, тем самым ориентировав их не на процесс осуществления обязанностей, а на итог взаимодействия. В-третьих, желательно включить пункт о платежах за исполнение обязательств в «плавающем» размере – этим исключается возможность переквалификации платежей по договору в заработную плату».

«Я бы не советовал увлекаться желанием «оптимизировать» платежи отдельным физическим лицам, – говорит «Континенту Сибирь» управляющий партнер новосибирской юридической фирмы «Ветров и партнеры» Виталий Ветров. – Самозанятые тоже зачастую воспринимают себя как обычных сотрудников компании, что может свести на нет все попытки легальной отстройки от него. Поэтому тут даже нет речь об отсутствии контроля, наличии цели и так далее».

Группа риска №2 – ИТ, строители, врачи, металлурги

Помимо самозанятых и их заказчиков в группу риска в 2022 году могут войти отрасли, которым в 2020-21 году было лучше, чем остальным.

«Налоговикам нужно тоже выполнять планы по собираемости налогов, поэтому логично, что где есть деньги, там для ФНС есть возможность их забрать – подчеркивает Наталья Киприянова. – В сфере медицины классические проблемы – это риск доначисления налогов по причине «дробления» и непрозрачных заработных плат, а у строителей – использование «фирм-однодневок» и «бумажный» НДС вкупе с «серыми» зарплатами. Поэтому всех их ждет контроль предпроверочного анализа, с вызовами на комиссии с предложениями доплатить самостоятельно налоги в обмен на обещание «не выйти на ВНП». А вот насколько риск высок и что нужно сделать, чтобы его снизить, необходимо смотреть в каждом отдельном случае индивидуально».

Количество выездных налоговых проверок за 3 квартала 2021 года

| Регион | Количество выездных налоговых проверок | Среднее доначисление на 1 выездную налоговую проверку, тыс.руб. |

| Россия | 5 426 | 40 854 |

| Новосибирская область | 116 | 22 366 |

Данные: ФНС

«Айтишникам был создан льготный режим, но я бы хотел им напомнить, что они специалисты именно в ИТ и стоит пытаться переиграть ФНС на ее же поле – советует Николай Визер. – Дробление и «бумажная оптимизация» – это то, с чем налоговая работать любит и умеет. Если же им видится определенная экономия от намечающейся оптимизации, то стоит проконсультироваться с профильными специалистами, которые оценят не только выгоды, но и сопутствующим им риски и затраты. Иными словами, не заниматься самолечением».

Основным инструментом на данном фронте налоговикам, по мнению экспертов, будут служить цифровые системы, аналогичные АСК НДС-2. Это позволит во многом минимизировать влияние человеческого фактора на выявление компаний, которым следует вменять неуплату налогов. Более пристальному вниманию будут подвергаться и те, кто использует те или иные льготы. «Основные подводные камни заключаются в том, что государство очень внимательно следит за целевым расходованием средств своей поддержки – резюмирует Николай Визер. – Регулярно приходится составлять отчет в различные ведомства с приложением документов и подтверждать соответствие расходов целям. Количество таких отчетов порой может превышать все разумные пределы. В отдельных случаях, ситуация может классифицироваться как растрата – а это уже уголовное дело по статье 160 УК РФ».

Налоговый рейтинг – что дает «зеленая зона»?

В начале этого года федеральное издание «Ведомости» опубликовало некоторые детали методического руководства ФНС по внедрению некоего аналога «китайского социального рейтинга» для предприятий, задачей которого станет не только выявление уклонистов, но и вычисление конечных выгодоприобретателей и отделение их от «ложных целей», «фирм-прокладок» и так далее. «Континент Сибирь» обсудил с экспертами-юристами, что это такое, и что нужно знать об этом бизнесу.

В Новосибирской области трехлетний ребенок стал должником по налогам

«Прежде всего – это методичка, предназначенная для внутреннего пользования, поэтому кое-какие определения, вроде «выгодоприобретателей», можно не искать в Налоговом кодексе. Их там нет, – комментирует Мария Ильяшенко. – Цель работы налоговиков – не сделать максимальные доначисления со всех, кого только можно, а получить деньги в бюджет. Значит, для проверок нужно выбирать налогоплательщиков, которые, во-первых, платежеспособны, во-вторых, не бросят компанию. А вот вопрос об их вине в неуплате налогов уходит на второй план».

Наталья Киприянова отмечает, что ключевые элементы этой системы уже работают и хорошо себя проявляют – на примере той же НДС-2. «Если отсеять «прокладки», налоговая служба выходит на компании, с которых есть, что взять, и им есть, что терять. Это, как правило, уже не малый бизнес, а средний, – рассуждает она. – Действует принцип коммерческой осмотрительности: налогоплательщик отвечает за себя и своего поставщика. Сама система баллов – это автоматизированная система, где каждая компания получает баллы по каждому критерию. К примеру, для определения «однодневок», таких критериев более сорока. И каждый начисленный балл по любому из них повышает вероятность того, что компания попадет в поле зрения ФНС».

О том, что это за критерии, можно судить из уже имеющихся открытых источников – например, письма ФНС от 29.10.2019 № ЕД-5-2/3755дсп. Это, как минимум, размер внеоборотных активов, среднесписочная численность сотрудников и размер оплаты труда, наличие в собственности недвижимости и транспорта и доля вычетов по НДС в общей сумме налога.

«Но важно понимать, что присвоение статуса выгодоприобретателя – это не приговор, только на основании присвоения данного статуса доначисления не производят – продолжает Мария Ильяшенко. – Если налогоплательщик не участвовал в схемах по уклонению от уплаты налогов, проявил коммерческую осмотрительность при выборе контрагента, имеет на руках необходимые документы, есть шансы отбить предъявленные претензии».

Первоначально Федеральный реестр выгодоприобретателей планировалось сформировать до конца 2021 года. Помимо сортировки компаний на «зеленую», «желтую» и «красную» зоны, предполагается также и внутренняя градация – по принципу «системного» и «несистемного» уклонения от уплаты налогов.

Если налогоплательщик не участвовал в схемах по уклонению от уплаты налогов, проявил коммерческую осмотрительность при выборе контрагента, имеет на руках необходимые документы, есть шансы отбить предъявленные претензии

«Нельзя пока назвать все критерии благонадежности, которые будут определять рейтинг компании. ФНС уже неоднократно пыталась их разработать, – подводит итог Николай Визер. – Можно вспомнить, например, Концепцию планирования системы налоговых проверок еще в 2007 году. Там уже был развернутый список. Цель любой подобной системы – заранее дать понять налогоплательщику, что он находится в зоне риска и попытаться перестроить бизнес. Основная же проблема с критериями заключается в том, что невозможно вести бизнес так, чтобы не попасть хотя бы под один из этих критериев. А дальше все будет решать инспектор по месту нахождения бизнеса. Будет ли она работать? Смотря по тому, как оценивать эффективность. Увеличатся ли доначисления? Почти наверняка. Даст ли она какие-то права налогоплательщику? Вряд ли. Даже если налогоплательщик попадёт в так называемую «зеленую зону» это не даст ему каких-то формальных прав».

Смотрите также: