Кредит с нагрузкой: как быть, если вам навязали ненужных допуслуг? - «Финансы»

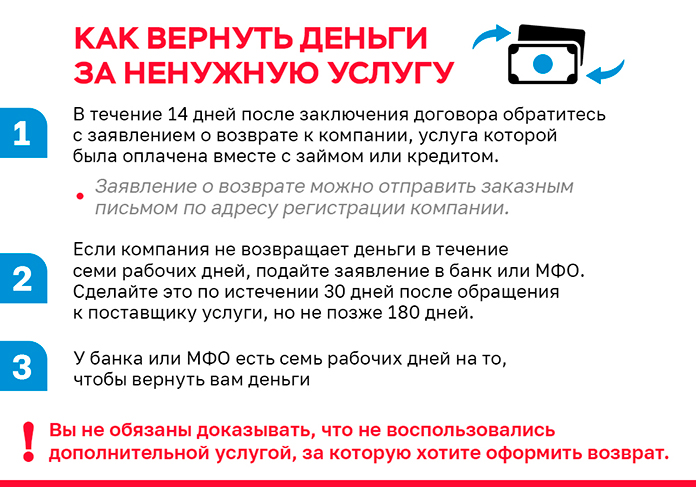

Еще с конца прошлого года заемщики получили возможность отказаться от любой дополнительной услуги, приобретенной вместе с кредитом. Для принятия такого решения есть 14 календарных дней после оформления договора.

Особенно часто навязывают платные опции к автокредитам. Немногие люди, нуждающиеся в бюджетном автомобиле, готовы оплатить не только кредит, но и, скажем, дорогостоящее дополнительное оборудование, карту помощи на дороге и консультационные услуги юриста. Но менеджеры в автосалонах умудряются все это продавать доверчивым клиентам, хотя единственным обязательным видом страхования при автокредитовании может быть только КАСКО, если автомобиль выступает залоговым имуществом.

Так, менеджер может утверждать, что без дополнительных услуг потребитель якобы не сможет получить кредит или заем, или что в таком случае процентная ставка окажется значительно выше. И это при том, что по общему правилу отказ в приобретении услуги не влияет на возможность получения кредита или займа, а процентная ставка может быть повышена только при отказе заемщика от страховки, которая покрывает риски обслуживания долга.

В апреле 2022 года судебные приставы взыскали 16 млн рублей с ООО «Автоэкспресс» в пользу потребителей за оформление дополнительных услуг клиентам при покупке автомобилей в кредит. «По всей России работала одна и та же схема. Так, при оформлении кредитного договора на покупку автомобиля с покупателем заключался обязательный опционный договор на предоставление дополнительных услуг. Данная услуга существенно увеличила общую сумму кредита. При этом, если покупатели пытались расторгнуть дополнительный договор, деньги им не возвращали», – прокомментировали представители Управления ФССП России по Новосибирской области. После таких манипуляций граждане обращались в суды, которые обязали компанию расторгнуть договоры и возместить расходы. С начала текущего года новосибирскими приставами возбуждено более ста исполнительных производств в отношении организации о взыскании в пользу граждан более 13,5 млн рублей.

Человек мог и не знать, что платит за какие-то дополнительные услуги. В заявлениях на кредит и в самом договоре могли быть заранее проставленные отметки о согласии на эти услуги в расчете на то, что человек их просто не заметит.

С 30 декабря 2021 года банкам запрещено использовать бланки договоров с заранее проставленными отметками о согласии. Каждый пункт клиент должен выбрать и отметить самостоятельно. «Не исключено, что человеку действительно нужны какие-то дополнительные услуги и он готов их приобрести вместе с кредитом, – прокомментировал руководитель Службы по защите прав потребителей Банка России Михаил Мамута. – Но это должно быть осознанным и добровольным решением и ни в коем случае не условием получения кредита или займа».

Чаще всего банки и МФО при оформлении кредита (займа) предлагают страховки, за продажу которых они получают комиссионные. Точно также ранее поступали и сотрудники кредитных отделов автосалонов, работавшие в интересах банков. Но в 2018 году заемщикам дали право в течение 14 дней подавать заявления об отказе от страхования и возвращать уплаченные за страховку деньги. И тогда кредиторы стали активнее навязывать разные другие платные опции.

«Это может быть что угодно, в том числе различные нефинансовые сервисы, вроде юридических консультаций, СМС-информирования, телемедицины и так далее, – говорит заместитель начальника Сибирского ГУ Банка России Артур Музяев. – Практика, когда согласие на платные опции проставлялась в документах заранее, уже практически не встречается. Сейчас дополнительные услуги недобросовестные менеджеры либо выдают за обязательные, без которых якобы не выдадут кредит, либо дают подписать согласие в комплекте с другими документами. Доказать, что услуга навязана, довольно сложно, поскольку формально клиент подписал документ, то есть согласился ее купить».

Причем иногда услуга не включается в расчет полной стоимости кредита (указана крупным шрифтом на первой странице договора), в итоге человек далеко не сразу осознает настоящий размер переплаты по кредиту.

«Человек приходит за займом или кредитом, а уходит, иногда даже не подозревая об этом, с целой «корзиной» услуг в придачу, в которой и помощь на дорогах, и подписка на онлайн-кинотеатр, и чего там только нет. Формально он сам на все это согласился, подписал заявление и договор, и доказать навязывание тут очень сложно, – комментирует Михаил Мамута. – Теперь ситуация меняется – не нужно никому ничего доказывать, можно просто без объяснения причин сдать всю эту навязанную «корзинку» обратно и вернуть деньги».

Эксперты отмечают, что часть навязываемых услуг нужны лишь для того, чтобы на них могли заработать кредитор со своим партнером. Для потребителя они не представляют никакой пользы, а обеспечивают лишь переплату. Причем может доходить даже до того, что банки или их партнеры вообще не собираются этой «обязательной» услуги оказывать. Так, в июне 2022 года в Воронеже был скандал с участием компании «помощи на дорогах», чьи услуги ряд автосалонов включал в стоимость кредита под видом «необходимого пункта» – и которая по надуманным поводом отказывалась исполнять взятые на себя обязательства. Хотя стоимость услуг компании могла составлять свыше 150 тысяч рублей.

«К стоимости кредита нам приплюсовали 439 тысяч рублей на каско, на аварийных комиссаров по 50 тысяч рублей в год (итого 250 тысяч рублей), страхование жизни и финансовую защиту на 488 тысяч рублей. Итого стоимость увеличилась в 2.5 раза. При этом, ставка составляла 21.3%, а досрочное погашение возможно было только через 36 месяцев», – рассказал о своем опыте взаимодействия с новосибирской компанией житель Томска.

С заявлением о возврате следует обращаться не в банк, а в ту компанию, чья услуга шла «прицепом» к кредиту. Договор должен обязательно включать контактные данные компании. Либо же заявление о возврате можно отправить заказным письмом по адресу регистрации компании.

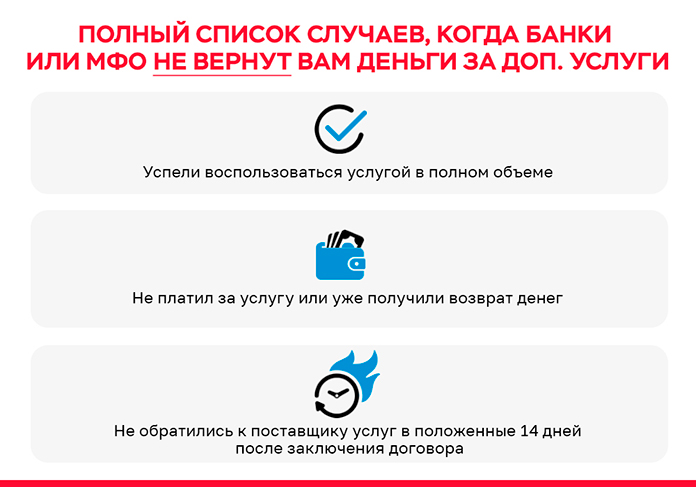

Далее в течение семи рабочих дней эта компания должна перечислить деньги за вычетом стоимости фактически оказанных услуг. При этом заемщик не обязан доказывать факт того, что он не воспользовался дополнительной услугой, за которую он хочет вернуть деньги.

Если компания не возвращает деньги, то следует подать заявление о возврате уже в банк или МФО. Однако сделать это можно только по истечении 30 дней после обращения к компании – поставщику услуги, но не позже 180 дней с этого момента.

У банка или МФО, в свою очередь, также есть семь рабочих дней на то, чтобы вернуть клиенту деньги. Такой механизм (ответственности кредитора за поставщика дополнительной услуги) предусмотрен для того, чтобы кредитор более внимательно подходил к выбору партнеров – поставщиков дополнительных услуг.

Красные сигналы

Если при заключении договора о кредите или займе вы увидите, что в нем уже поставлены «галочки» на оплату дополнительных услуг, его нужно сфотографировать и приложить к жалобе в интернет-приемную Банка России.

Аналогичным образом следует поступать, если банк или МФО безосновательно отказываются возвращать деньги за дополнительную услугу.

К жалобе в интернет-приемную Банка России заемщику рекомендуется приложить договор и переписку с кредитором.

Смотрите также: