Почему Нацбанк не уменьшил, а увеличил зависимость от доллара. - «Финансы»

Долларизация депозитов в банках оказывает крайне негативное влияние на рост экономики, а также на переход к новой денежно-кредитной политике, основанной на свободно плавающем обменном курсе. Однако,на сегоднянедоверие к нацвалюте и Нацбанку делает решение этой проблемы невозможным.

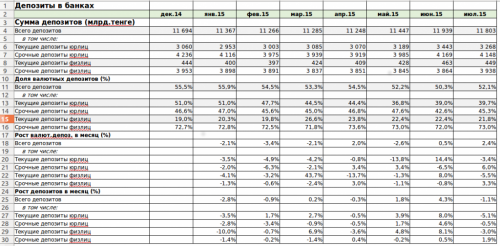

В середине июля Нацбанк с гордостью объявил, что на конец полугодия наметились положительные сдвиги в уменьшении долларизации депозитов и связал это событие с мерами, которые предприняли он сам и правительство. Недавно появились цифры по депозитному рынку на конец июля. Давайте более внимательно посмотрим, что на самом деле происходило с дедолларизацией депозитов в последние 8 месяцев.

В целом, за 7 месяцев этого года депозиты в банковской системе выросли лишь на малые 0.9%, и это несмотря на резко усилившееся вливание денег из Нацфонда в экономику (в таблице такое вливание хорошо видно в мае и июне). За этот же период все депозиты юридических лиц (юрлиц) увеличились на 1.6%, адепозиты населения (физлиц) уменьшились на -0.2%.

Что касается долларизации депозитов, тои вправду, на конец июня могло показаться, что наметилась тенденция по уменьшению долларовых депозитов. И хотя она прервалась уже в июле, тем не менее на самом деле никаких положительных сдвигов в долларизации за этот период не было.

Почти 100% недоверие к нацвалюте

Прежде всего важно отметить, что главным критерием уровня долларизации (что означает уровень недоверия к нацвалюте) являются только срочные депозиты физлиц (по юрлицам я дам пояснения ниже). Как видно из таблицы, в течении последних 8 месяцев уровень недоверияк нацвалюте со стороны населения (включаябизнесменов и руководящих работников компаний) был на уровне 73%.

На самом деле уровень недоверия населения к нацвалюте был еще выше. Сужу по себе. Я не стал переводить все свои срочные депозиты в доллары, только из-за драконовских курсов валют, устанавливаемых банками. Например, мне нужно было оплатить большую сумму в тенге. Из-за плохих курсов в банке, я был вынужден снять наличные доллары, идти в обменный пункт (где пока еще есть реальные рыночные отношения и курсы валют гораздо лучше), и затем нести наличные тенгев нужную организацию

http://www.kursiv.kz/news/details/finansy/banki_pod_gosudarstvennym_kolpakom_finansirovanie_bankov_gosudarstvom_ostaetsya_neprozrachnym_603/).

Теперь посмотрим на долларизацию депозитов юрлиц. Её наименьший уровень был в конце мая. По сравнению с началом года эта сумма валютных депозитов юрлиц уменьшилась на 465 млрд тенге ($ 2.5 млрд). С учетом того, что из-за больших девальвационных ожиданий частные компании наращивали свои валютные депозиты, то можно с большой уверенностью сказать, что под давлением правительства за 5 месяцев этого года госкомпании были вынуждены продать долларов, как минимум на сумму $3 млрд. Вы сами можете посчитать какой убыток они понесли в результате девальвации 19 - 20 августа.

Такая вынужденная продажа долларов (себе в убыток) госкомпаниями еще раз показывает, что трансформация «Самрук-Казына», широко разрекламированная правительством, – это чистой воды профанация. В условиях падающей цены на нефть было понятно, что высокий курс тенге долго не продержится. В такой ситуации ни один частный экспортер или просто компания не стали бы продавать доллары, а, наоборот, скупали бы их.

Долларизация депозитов – это очень большая беда для экономики

Несмотря на продажи долларов со стороны госкомпаний, долларизация депозитов в банковской системе остается крайне высокой и скорее всего она вырастет после августа еще больше. По причине такой структуры депозитов, у банков куча долларов и мало тенге. Из-за требований Нацбанка и отсутствия спроса на валютные кредиты,банки вынуждены выдавать большую часть кредитов в тенге. Однако, для этого они не могут конвертировать доллары в тенге, из-за жестких правил Нацбанка к валютной позиции банков.

Получается парадоксальная ситуация, у банков в целом есть деньги, но из-за нехватки тенге рост кредитования экономики со стороны банков остановился. А без роста кредитования, рост экономики не возможен.В условиях низких цен на нефть государство хочет, но не может помочь банкам впредоставлении долгосрочных средств в тенге на регулярной основе. В результате, в банковском секторе сложился острый дефицит ликвидности в тенге, что приводит к очень большим процентным ставкам на кредиты. Все это сказывается на здоровье компаний и их инвестициях в свой рост. Во многом именно из-за этого наша экономика близка к стагнации.

Последние отчеты международных рейтинговых агентств по Казахстану особо подчеркивают опасность снижения объемов и высокую стоимость кредитования экономики со стороны банков. Такая ситуация оказывает большое давление на кредитные рейтинги Казахстана.

Также, высокая долларизация депозитов, приведшая к дефициту ликвидности в тенге, делает невозможным переход на новую денежно-кредитную политику, основанную на инфляционном таргетировании и свободно плавающем обменном курсе. То есть, из-за крайне высокой долларизации депозитов, куда ни кинь, всюду клин.

Что нам делать с долларизацией депозитов

Как я писал выше, долларизация и недоверие к нацвалюте - это синонимы. В свою очередь, недоверие к тенге означает недоверие к денежно-кредитной политике Нацбанка. За последние как минимум десять лет эта политика в принципе была неверной!К сожалению, это стало очевидно для Нацбанка только тогда, когда цены на нефть сильно и надолго упали.

Ссылки на то, что высокая долларизация произошла из-за внешних для страны факторов – это смешно. Казахстан богат природными ресурсами и в «тучные» годы мы накопили большую нефтяную заначку в нашем Нацфонде. При правильной экономической политике, в течение благоприятных лет, Нацбанк и правительство вполне могли создать рыночную, диверсифицированную и конкурентоспособную экономику. При такой экономике падение цен на энергоресурсы только усилило бы её рост.

В связи с этим, главное условие для дедолларизации- это возвращения доверия к Нацбанку. А начать делать это делать нужно кардинально - со смены руководства. Текущийглава Нацбанка начал работать почти два года назад и за это время умудрился провести аж две девальвации. При этом его обещания и прогнозы почти всегда полностью расходились с последующими делами и фактами.

Здесь стоит отметить, что даже при смене руководства Нацбанка завоевание доверие к новой денежно-кредитной политике займет достаточно большой срок. Я думаю, что при наилучшем стечении обстоятельств (новый толковый руководитель с монетарной политикой, взывающей доверие), все равно дедолларизация депозитов займет как минимум три года.

Новая денежно-кредитная политика не подходит для Казахстана

Как я уже писал ранее инфляционное таргетирование (ИТ) - это в корне не верный подход для нашей недиверсифицированной сырьевой экономики. Текущая ситуация дает великолепный пример для этого.

Давайте предположим, что: Казахстан уже перешел на ИТ, у него нет долларизации депозитов, и есть все возможности, чтобы без проблем осуществлять эту ИТ политику. В таком случае, при падении цен на нефть, в нашей экономике(полностью зависящей от экспорта сырья) свободно плавающий курс приведет к большой девальвации тенге. Это, в свою очередь означает рост цен на импортируемые товары, что в свою очередь приведет к большому росту инфляции в нашей глубоко зависимой от импорта стране.

Поскольку Нацбанк должен жестко следовать своей ИТ политике (чтобы к ней было необходимое доверие), то он будет обязан всеми средствами бороться с таким ростом инфляции. Здесь у него только один способ борьбы - это резко снизить ликвидность тенге в банковской системе и повысить процентные ставки на кредиты. Такой шаг немедленно окажет негативное влияние на кредитование экономики банками.И это, в свою очередь, приведет к снижению роста экономики и, возможно, к её стагнации (как это сейчас происходит в России). То есть, при низких ценах на нефть, такая ИТ политика загоняет страны, подобные Казахстану, в такой же тупик, в котором мы оказались сейчас в результате высокой долларизации депозитов.

Для того чтобы избежать подобных тупиков для стран с недиверсифицированной сырьевой экономикой предлагается другойметод денежно-кредитной политики – таргетирование номинального ВВП. В этом случае, главной целью Нацбанка является рост ВВП. То есть, когда падают цены на нефть, регулятор уже не сдерживает любыми средствами инфляцию и девальвацию.

Такая политика в краткосрочном периоде приведет к снижению благосостояния населения из-за повышения инфляции.Однако она позволит сохранить темпы кредитования и инвестирования в экономике. То есть,такойподход поддержит рост экономики в период низких цен на экспортируемое сырье, что в конце концов обернётся вулучшенноематериальное благополучие населения в среднесрочном периоде.

Конечно, как и у инфляционного таргетирования, у таргетирования номинального ВВП имеются свои недостатки. Однако, по мнению международно-признанных экспертов, для Казахстана - это наиболее подходящий метод денежно-кредитной политики.

Смотрите также:

Сколько наличных денег обращалось в Казахстане на конец августа? - «Финансы и Банки»

Денежная масса в Казахстане за август 2015 года увеличилась на 11,2% – до 14,392 трлн тенге, сообщает National Business со ссылкой на Нацбанк. Так, за январь-август текущего года денежная масса

Казахстанцы 26% вкладов хранят в тенге - Нацбанк - «Финансы»

В августе 2015 года средневзвешенная ставка вознаграждения по срочным депозитам в нацвалюте небанковских ЮЛ составила 7,3%, по ФЛ лицам - 8,5%. 26,4% депозитов населения приходятся на тенговые

Свободный заплыв тенге. Экстрим без страховки - «Финансы»

Нет никаких сомнений в том, что если мы хотим построить полностью открытую рыночную экономику, то переход на свободно плавающий курс тенге - это жизненно важная необходимость!

Нацбанк пояснил схему конвертирования средств из Нацфонда - «Финансы»

До конца месяца Нацбанк намерен продать $3 млрд на валютном рынке. Национальный банк прокомментировал изменение схемы конвертирования средств Нацфонда, передает LS. Как отмечает заместитель

Минимальная длина комментария - 50 знаков. комментарии модерируются