Финтех подкрался незаметно - «Финансы и Банки»

Форум финансовых инноваций «Финополис-2016» в Казани стал ареной бурных дискуссий представителей финансовых организаций и регуляторов о вызовах перед системой, а также смелых прогнозов. Сами инновации обсуждались больше кулуарно. За ходом форума пристально наблюдал спецкор портала Банки.ру.

День первый. «Сзади незаметно подкрались финансовые технологии»

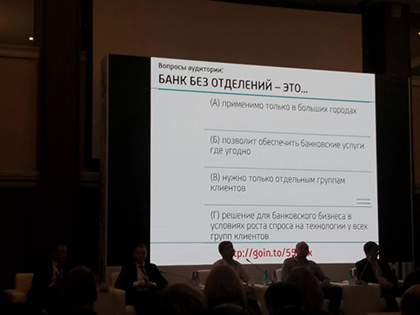

Первый день работы форума — 13 октября — ознаменовался выступлениями председателя Банка России Эльвиры Набиуллиной, главы Сбербанка Германа Грефа, который весьма охоч до различного рода онлайн-голосований, владельца Тинькофф Банка эпатажного бизнесмена Олега Тинькова и главы компании QIWI Сергея Солонина.

Греф в свойственной ему манере задал участникам панельной дискуссии вопрос: каков, по их мнению, главный вызов перед банковской системой на ближайшее десятилетие. Среди шести вариантов ответов значились снижение ключевой ставки ЦБ, кадровый вопрос, диджитализация банковских и финансовых услуг. Мнения собравшихся не просто разошлись, но даже оказались удивительными друг для друга.

«Меня удивило то, что главный вызов — это долгий период низких ставок, — призналась глава ЦБ Эльвира Набиуллина, ознакомившись с результатами онлайн-голосования. — В этой аудитории я даже удивилась, что кто-то проголосовал за этот вариант ответа».

В ближайшие десять лет банковскому сообществу уготована «не самая завидная участь», считает глава QIWI Сергей Солонин. «Мы видим взрывной рост технологий и инвестиций в финтех. Я считаю, что будет много чего интересного происходить, — сказал он. — Банки будут стремительно становиться commodity (товаром. — Прим. ред.), в свое время это произошло с сотовыми операторами. Я считаю, что есть очень большая вероятность для банков стать commodity в финансовой сфере. То есть банк — это место, где я храню деньги и получаю какие-то сервисы… Возможно, будет много таких сервисов, с помощью которых я буду этими деньгами распоряжаться. Вот этот слой только хранения — если все будет идти так, как у нас идет, — это то, что уготовано для банковской среды».

По мнению главы QIWI, в ближайшие годы будет повышаться производительность труда, что приведет к сокращению числа физических офисов финансовых организаций и их сотрудников. «Я считаю, что уменьшится количество (занятых в финсекторе), потому что уменьшится количество офисов (финансовых организаций), физических офисов будет меньше. Десять лет не такой уж большой срок, поэтому, я думаю, будет минус 30—40% (сотрудников), вот такие перспективы нас ожидают», — сказал Солонин.

Словно в подтверждение слов коллеги Герман Греф указал, что уже сейчас «все приложения банков плохие», их эффективность низка. Поэтому в будущем финорганизациям предстоит не просто удовлетворять потребности клиентов, но и работать на опережение их желаний.

Банки могут попасть в ловушку, согласилась глава ЦБ. «Пока они жалуются на низкие ставки, на несправедливое регулирование, а в это время сзади незаметно подкрались финансовые технологии. Конечно, спрос на традиционные банковские услуги какое-то время будет сохраняться, но он будет все больше вытесняться финансовыми технологиями». Именно это — главный вызов для банков и самого регулятора, считает Эльвира Набиуллина.

ЦБ ждут большие перемены, спрогнозировал владелец Тинькофф Банка Олег Тиньков. «Я предрекаю большую конвергенцию Банка России и Минкомсвязи, возможно, в какое-то одно ведомство. Однозначно им предстоит больше встречаться, больше обсуждать какие-то вопросы», — сказал он.

Герман Греф, будучи модератором дискуссии, резюмировал ее суть философскими обобщениями: главный вызов — поменять ментальность всех россиян без исключения, в том числе банкиров. «Главный вызов — это наша ментальность, руководителей в первую очередь», — сказал он.

Обсудили в первый день и вопросы кибербезопасности, ведь сейчас все больше мошенников переходит в онлайн. «Угрозы будут возрастать, легкомысленно относиться к киберпреступности нельзя», — заявила председатель Центробанка. По данным регулятора, мошенники пытались вывести со счетов физических и юридических лиц в банках порядка 5 млрд рублей, причем 2 млрд им все-таки удалось похитить. Как сообщил заместитель начальника главного управления безопасности и защиты информации ЦБ РФ Артем Сычев, количество покушений на хищение денег постоянно увеличивается, а к новому году может и вовсе произойти всплеск кибератак на финорганизации.

Как раз в связи с уязвимостью участников финансового рынка и их клиентов к киберугрозам в ЦБ задумались над тем, как минимизировать возможные потери банков в случае реализации киберрисков. Артем Сычев заявил, что обсуждается возможность введения требований по формированию соответствующих резервов. «Мы считаем важным и нужным то, что обсуждается в Базельском комитете: если банк не считает правильным, важным для себя заниматься регулированием операционного риска, частью которого является нарушение системы информационной безопасности, то тогда банк должен за это платить. Например, увеличивает на величину риска резервы или увеличивает капитал», — сказал Сычев.

Расчет резервов — вопрос трудный, ведь в случае с кибергурозами риск идентифицировать достаточно просто, а оценить — весьма проблематично. Но, как заявил спецкору Банки.ру Артем Сычев, объем риска можно оценить исходя из суммы средней величины остатков на корсчетах в банках и среднедневных поступлений по этим счетам.

Оценить риски кибербезопасности каждого конкретного банка — это серьезная методологическая проблема, указал заместитель председателя ЦБ Василий Поздышев. По его словам, у регулятора уже есть способ минимизации потерь от реализации рисков информационной безопасности банков. Это надбавка к капиталу банков, предусмотренная в международных стандартах «Базель II». «В рамках второй компоненты второго «Базеля» есть у регуляторов такое право, и у нас тоже уже есть такое право, если мы фиксируем недостатки в системе управления рисками кредитной организации, мы имеем право потребовать большую достаточность капитала, то есть больший буфер капитала… Это будет включено, уже включено во вторую компоненту второго «Базеля», для системно значимых банков он действует со следующего года, для всех остальных — с 2018-го».

День второй. «Это будет прорыв, но нельзя забывать и о рисках»

Во второй день участники форума перешли от обсуждения глобальных гипотетических вызовов к «прямой» реальности. Так, ЦБ, Росфинмониторинг и Минкомсвязи анонсировали подготовку к запуску пилотного проекта по удаленной идентификации банковских клиентов.

«Мы планируем с Минкомсвязью и Росфинмониторингом, что это будет возможно в 2017 году. В перечень для пилота в данный момент мы рассматриваем возможность включения операций по открытию счета физическому лицу и по переводам физического лица. Если пилотный проект с этими видами операций пройдет корректно, то дальше мы будем расширять и на другие операции физического лица. Пока мы говорим об операциях для физического лица. Это (дистанционная выдача кредитов физлицам. — Прим. ред.) может быть рассмотрено, но уже следующим этапом», — рассказала заместитель председателя ЦБ Ольга Скоробогатова.

Объем переводов в рамках пилота будет ограничен для физлиц, но конкретные лимиты пока не определены. В дальнейшем — при запуске удаленной идентификации в рабочем режиме — они могут быть и сняты, добавила Скоробогатова.

Работать удаленная идентификация будет так. «Клиент пришел банк, открыл счет и прошел физическую первичную идентификацию в банке А. После этого клиент пришел в банк Б, где счет у него не открыт, и, например, хотел бы открыть счет уже в банке Б. Для того чтобы ему открыть счет в банке Б, он должен обратиться через банк Б в Единую систему идентификации и аутентификации, чтобы ЕСИА подтвердила ему его персональные данные. И банк при этом проверяет, что ЕСИА такую информацию предоставляет. Если банку нужна дополнительная информация, он может запросить ее. Если информация по клиенту подтверждается и для банка этой информации достаточно, то банк счет открывает. При этом клиент находится удаленно, он физически не приходит, — рассказала Ольга Скоробогатова. — Если счет открыт в банке Б, то клиент уже может воспользоваться подключением к интернет- и мобильному банку уже банка Б и проводить операции удаленно», — уточнила зампред ЦБ.

Пилот стартует в 2017 году. До этого трем структурам предстоит определиться по ряду деталей, в частности, в выборе банков-участников, возможности включения в проект биометрии.

«Это будет прорыв, но нельзя забывать и о рисках», — резюмировал презентацию проекта пилота исполнительный вице-президент в Ассоциации российских банков (АРБ) Эльман Мехтиев.

Михаил ТЕГИН, , Казань

Смотрите также: