Кому триллион? - «Финансы и Банки»

5 февраля на сайте Агентства по страхованию вкладов (АСВ) появился официальный список 27 банков, которые могут получить докапитализацию за счет ОФЗ. Группа компаний «Инталев» специально для Банки.ру составила рейтинги результативности, экономичности и эффективности этих банков.

Помощь свыше

23 января 2015 года совет директоров Агентства по страхованию вкладов утвердил список из 27 банков, которым будет предложена возможность капитализации за счет облигаций федерального займа (ОФЗ). 2 февраля 2015 года этот список был утвержден правительством Российской Федерации.

В соответствии с решением совета директоров АСВ повышение капитализации каждого банка осуществляется путем передачи ему облигаций федерального займа с совокупной номинальной стоимостью, равной 25% собственных средств (капитала) банка по состоянию на 1 января 2015 года.

Чтобы получить возможность докапитализироваться, банку необходимо соответствовать нескольким требованиям. Во-первых, он должен являться участником системы страхования вкладов и соблюдать установленные ЦБ РФ нормативы. Во-вторых, размер собственных средств банка должен превышать 25 млрд рублей. В-третьих, доля розничных кредитов (за вычетом ипотеки) не должна превышать 40% от активов банка.

Кредитные организации, которые примут участие в программе повышения капитализации, должны в течение трех лет увеличивать совокупный объем ипотечного кредитования, кредитования субъектов малого и среднего бизнеса или субъектов, осуществляющих деятельность в наиболее важных для развития страны отраслях экономики, не менее чем на 1% в месяц. Кроме того, такие банки должны увеличить собственные средства (капитал) на 50% от размера полученных от АСВ средств за счет своей прибыли или средств своих акционеров (участников), а также в течение трех лет не повышать вознаграждение руководству и размер фонда оплаты труда иных работников и выполнять ряд других обязательств.

На докапитализацию банков пойдет триллион рублей госпомощи. Для выбранных 27 банков выделено 830 млрд рублей.

Рейтинг результативности

Как отмечает соучредитель ГК «Инталев» Алексей Федосеев, 27 банков, участвующих в программе докапитализации за счет ОФЗ, уже сегодня управляют активами на сумму свыше 37 трлн рублей, что составляет почти две трети активов всего банковского сектора РФ.

«Понятно, что поддержка оказывается не банкам как таковым, а через них – предприятиям и другим игрокам рынка. Ведь одним из главных условий выделения госпомощи является обязательство со стороны участвующих банков увеличивать портфель кредитов, выданных предприятиям приоритетных отраслей экономики РФ, — говорит Федосеев. — И как мы понимаем, средства, выделяемые в рамках госпомощи, носят возвратный характер. Поэтому банкам необходимо будет не просто наращивать выдачу кредитов, а выдавать их конкурентоспособным предприятиям и проектам. Иначе налогоплательщики поддержат менеджмент банков, тот просто раздаст деньги, которые будут успешно потрачены, но самих успешных предприятий больше не станет. И кризис никуда не денется. Ведь выдача кредитов предприятиям, которые не вернут кредиты, то есть неконкурентоспособны, — в лучшем случае мера социальной поддержки, но не оздоровления экономики. Поэтому менеджмент банков должен быть сам эффективным, чтобы оказываемая господдержка тоже оказалась эффективной».

В связи с этим ГК «Инталев» решила исследовать, насколько эффективно отобранные АСВ банки вели свой бизнес в 2013—2014 годах — иначе говоря, насколько эффективно работает выстроенная в них система управления.

Оценка эффективности в методике компании «Инталев» зависит от двух показателей — результативности и экономичности бизнеса.

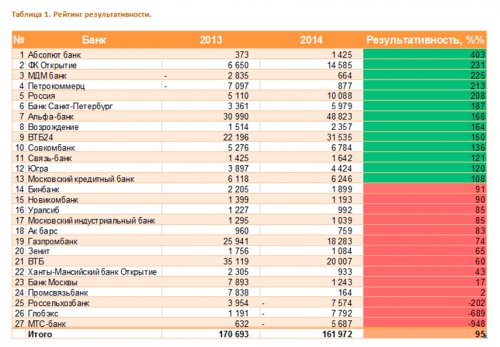

Результативными банками считаются те, которые смогли добиться фактического прироста чистой прибыли по отношению к своим результатам 2013 года не хуже, чем в среднем по всем исследуемым банкам. И наоборот: банки, у которых размер чистой прибыли вырос меньше, чем в среднем по всем банкам, являются нерезультативными.

Результативные банки обгоняют своих конкурентов в создании результата, а нерезультативные — отстают от них.

Рейтинг результативности представлен в таблице 1. В ней показывается размер фактически заработанной чистой прибыли (убытка) в миллионах рублей, а в последнем столбце приводится достигнутая результативность (в процентах).

«Мы видим, что в целом банковская сфера начинает «буксовать» — наметился спад прибыли у исследуемых 27 банков. Причем не просто произошел спад прибыли на 5%, но также и выросло число убыточных банков — с двух до трех, — обращает внимание Федосеев. — Средний темп прироста прибыли получился отрицательным (минус 5%), он и будет для нас мерилом результативности. Банки, которые смогли показать результат лучше среднего, будут результативны в создании чистой прибыли, — и наоборот».

Таким образом, несмотря на общий спад, половине банков из рейтинга удалось показать положительную результативность, то есть либо их прибыль в 2014 году сократилась менее чем на 5%, либо даже выросла.

В тройку лидеров банков по результативности входят Абсолют Банк, «ФК Открытие» и МДМ Банк. Прибыль первых двух выросла (у Абсолют Банка в четыре раза больше, чем по рынку, у «ФК Открытие» — более чем в два раза), а МДМ Банк смог добиться неплохой прибыли после убытка в 2013 году.

К нерезультативным банкам относятся те, которые по итогам 2014 года показали падение своей чистой прибыли более чем на 5% по отношению к 2013-му. К таковым относятся 14 банков. При этом все крупнейшие госбанки, вошедшие в рейтинг, находятся среди нерезультативных (ВТБ, Газпромбанк и Россельхозбанк) — их прибыль упала более чем на 5%. Главным «антигероем» падения стал РСХБ, показавший убыток.

Наиболее нерезультативными оказались Россельхозбанк, «Глобэкс» и МТС-Банк. Все они показали чистый убыток в 2014 году, что на фоне прибыльной деятельности в 2013-м свидетельствует о серьезных проблемах в управлении, полагают в ГК «Инталев».

Рейтинг экономичности

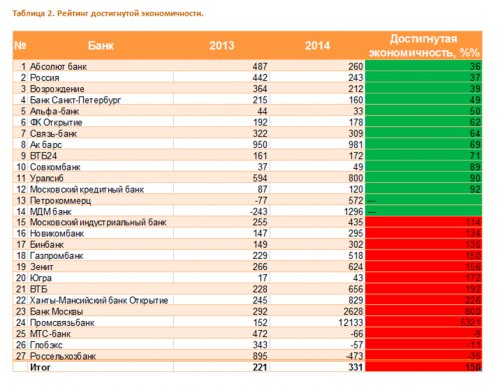

В расчет экономичности ГК «Инталев» включила отношение активов банка к чистой прибыли в сравнении с данными в среднем по 27 банкам. Чем меньше значение, то есть чем меньшим объемом ресурсов оказался обеспечен результат, тем лучше, — и наоборот. В качестве объема ресурсов указывается среднегодовой размер пассивов (активов) банка.

Рассматривается, как много прибыли смог заработать банк с одного рубля привлеченных средств. Лучшим становится банк, показавший наибольшую экономию — снижение пассивов на один рубль прибыли в сравнении со средним показателем по банкам. Это называется «достигнутая экономичность». Чем меньше ее значение, тем лучше.

Экономичным является тот банк, который смог с минимального объема активов (то есть выданных кредитов), а значит, и с минимального объема имеющихся пассивов, чем в среднем все изучаемые банки, обеспечить максимальную чистую прибыль.

Рейтинг достигнутой экономичности представлен в таблице 2. В таблице показывается размер фактической экономичности — сколько рублей пассивов требовалось привлечь банку для того, чтобы заработать один рубль чистой прибыли (убытка) в 2013 и 2014 годах, а в последнем столбце приводится достигнутая экономичность (в процентах).

Если в 2013 году все рассматриваемые банки в среднем должны были иметь 221 рубль активов, чтобы заработать один рубль чистой прибыли, то в 2014 году — уже 331 рубль.

«То есть банки стали привлекать больше средств, чтобы заработать меньше прибыли. Иначе говоря, значительно упала рентабельность активов. Получается, что банки, которые смогли заработать больше активов, чем они заработали в 2013 году, с поправкой на общеотраслевое падение, будут являться экономичными. И наоборот, — замечает Федосеев. — Данная тенденция заслуживает особого внимания, ведь суть господдержки — увеличение активов банковской сферы. Но если сохранится тенденция к снижению прибыли с рубля активов, то многие выделенные средства могут не принести прибыли. А значит, не будет достигнута и сама цель господдержки, и возвратность средств поставлена под вопрос. В банковской среде есть показатель «рентабельность активов». Наш показатель экономичности получается обратным по смыслу, но зависящим от тех же факторов. Поэтому рост экономичности (то есть увеличение активов на один рубль прибыли) — это негативное явление, которое означает снижение рентабельности активов, — и наоборот».

По словам руководителя аналитического отдела компании Grand Capital Сергея Козловского, что касается «ухудшения экономичности деятельности банков», в этом моменте нет ничего странного, также как нет ничего необычного в ситуации экономической стагнации в России, которая началась задолго до разгара украинского кризиса и введения санкций, отражавшихся, пожалуй, на всех секторах национальной экономики.

«Естественно, этот фактор будет дополнительной санирующей мерой для отрасли. Ведь, по разным оценкам, до 250 кредитных организаций могут не дожить до конца текущего года. В данном случае господдержка отдельных финансовых институтов будет способствовать развитию крупных образований, мы ожидаем серьезных сделок на рынке слияний и поглощений в ближайшее время», — комментирует Козловский.

«Смысл господдержки не в том, чтобы средства, предоставленные банкам, принесли прибыль, а в том, чтобы осуществлялось кредитование реального сектора экономики. Это, в свою очередь, будет положительно сказываться и на потребительском спросе — одном из основных драйверов роста экономики. При этом сокращение маржи банка в сложные или кризисные периоды — абсолютно логичное явление. И это не является показателем того, что банк «неэкономичный», — обращает внимание финансовый директор МДМ Банка Олег Андриянкин. — Уровень маржи зависит от многих факторов и является в том числе следствием баланса между стоимостью активов и обязательств. Что касается возвратности средств, привлеченных банками по ОФЗ, то она зависит не столько от уровня прибыли банка, сколько от уровня его ликвидности и платежеспособности заемщиков. Поэтому господдержка будет эффективной при условии полного размещения данных средств банком и при сохранении платежеспособности населения и бизнеса».

14 банкам рейтинга удалось показать результаты управления рентабельностью активов лучше, чем в среднем по банковскому сектору. Среди лидеров здесь – Абсолют Банк, банки «Россия» и «Возрождение». Исследование ГК «Инталев» выявило, что Абсолют Банк сумел в 2014 году существенно нарастить прибыль — в четыре раза, при этом размер активов банка вырос только вдвое. Похожий рецепт роста экономичности и у банка «Россия». А банк «Возрождение» показал поистине уникальный результат: несмотря на сокращение активов в прошлом году, он сумел тем не менее нарастить свою прибыль в полтора раза.

Из этих 14 банков ровно половина смогли улучшить свою экономичность и в абсолютном значении — их рентабельность активов в 2014 году оказалась выше, чем в 2013-м. У оставшихся семи банков, следовательно, рентабельность активов сократилась, но упала не так значительно, как в среднем у 27 банков.

К неэкономичным банкам будут относиться те банки, чья отдача с одного рубля активов упала больше, чем в среднем у 27 банков, то есть более чем в полтора раза. Таковых в рейтинге 13.

Как указывают в ГК «Инталев», банк может стать неэкономичным по двум причинам: или буквально не выдавать кредиты, имея тем самым неработающие активы, или выдать кредиты, но не обеспечить соблюдение по ним графика платежей от клиентов (тогда проблема в принятых инвестиционных и кредитных решениях). Наиболее неэкономичными будут банки, показавшие убыток по итогам 2014 года.

Среди прибыльных кредитных организаций, занявших последние места в рейтинге экономичности, оказались Ханты-Мансийский Банк «Открытие», Банк Москвы и Промсвязьбанк. У всех них значительно упала чистая прибыль, что происходило на фоне роста активов. Причем у Промсвязьбанка они выросли значительно больше, чем в среднем по банкам. Но роста прибыли это ему не принесло. Наоборот, заметен существенный спад.

Среди неэкономичных банков находятся все крупнейшие госбанки, участвующие в рейтинге.

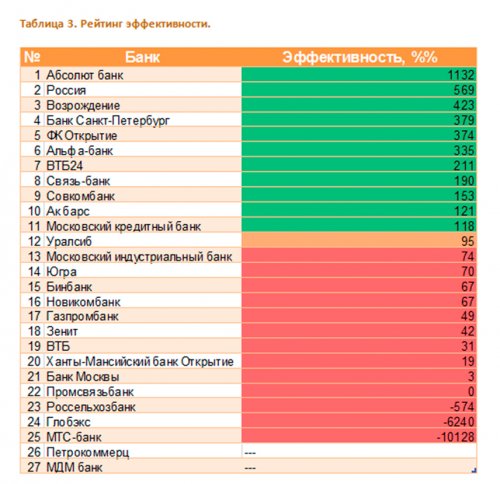

Рейтинг эффективности

Абсолютно эффективными аналитики ГК «Инталев» считают те банки, которые смогли одновременно быть и результативными, и экономичными. Это означает, что их чистая прибыль выросла более чем в среднем по рынку, а активы на ее генерацию росли не быстрее среднерыночного темпа.

Кроме того, также эффективными будут и те банки, у которых оценка одной из двух составляющих эффективности оказалась незначительно хуже 100%. При этом вторая оценка оказалась значительно лучше 100%. Например, если результативность выше 100%, но компания при этом имеет небольшое ухудшение экономичности своей деятельности, то в целом она тоже окажется эффективной.

Рейтинг эффективности банков представлен в таблице 3.

«В целом мы отмечаем снижение эффективности: банки стали зарабатывать меньше, используя для этого больший объем ресурсов. Тем не менее всегда есть лидеры. 11 банков попали в список с высокой эффективностью деятельности. Эти компании, несмотря на усложняющиеся рыночные условия, смогли показать итоговый результат значительно лучше среднего.

Каков рецепт эффективности победителей? Абсолют Банк, «Россия» и «Возрождение» смогли одинаково успешно управлять обоими плечами создания итогового результата. Как мы помним, Абсолют Банк стал лидером в обоих рейтингах — результативности и экономичности. Банки «Россия» и «Возрождение» не смогли попасть в тройку лучших по приросту чистой прибыли, однако в целом оказались среди результативных, при этом попав в тройку самых экономичных. К сожалению, 14 банков имеют эффективность ниже средней. Безусловными «лидерами» рейтинга будут банки, показавшие убыток по итогам 2014 года, — Россельхозбанк, «Глобэкс» и МТС-Банк. Среди прибыльных банков самую низкую эффективность имеют уже известные нам по предыдущим рейтингам Ханты-Мансийский Банк «Открытие», Банк Москвы и Промсвязьбанк. К сожалению, мы наблюдаем, что в данном случае страдают оба компонента эффективности. Прибыль банков упала, а активы, то есть «мощности по зарабатыванию прибыли», выросли. Не все банки, которые нарастили прибыль, смогли оказаться в числе эффективных. Это и подчеркивает смысл эффективности: важен рост прибыли не любой ценой, а не хуже, чем у конкурентов. Поэтому основной успех банки смогли получить, добившись отличной отдачи с активов, иначе говоря, управляя экономичностью своей деятельности. Улучшение экономичности у банка означало бы, что он повысил рентабельность своих активов. Проще говоря, что он научился отбирать более рентабельные проекты для инвестиций или кредиты, либо сократил риски (невозврат выданных средств), либо использовал оба фактора. Как мы видим, лучше других это получается у Абсолют Банка, АБ «Россия» и банка «Возрождение», — заключают в ГК «Инталев».

Большинство опрошенных Банки.ру представителей кредитных организаций отказались комментировать вышеприведенные рейтинги, отметив лишь, что для оценки экономической эффективности деятельности банков они бы использовали больший набор параметров.

«Сложно оценить объективность данного подхода, не изучив детально методику расчета. Однако в самом первом приближении можно отметить ряд «узких» мест. Например, понятие «экономичность» использовано, на наш взгляд, не совсем корректно. Если банк зарабатывает больше прибыли на меньшей величине активов и обязательств, то это может говорить о его высоких ставках по кредитам и низких ставках по депозитам. Такие банки придерживаются достаточно рискованной модели бизнеса, что может приводить к негативным последствиям и для банковской системы в целом, которые проявляются со временем и особенно в кризисные годы. Повышенные ставки по кредитам могут означать, что банк ориентируется на высокорискованный клиентский сегмент. К тому же в текущих условиях, когда растет безработица и снижается реальный уровень доходов населения, банк может столкнуться с неплатежеспособностью заемщиков. Что касается низких ставок по депозитам, обеспечивающих более высокую прибыль при меньшей величине обязательств, это также чревато рисками нестабильности ресурсной базы банка. Для более комплексной оценки экономичности необходимо рассматривать не только эффективность использования ресурсов, но и соотношение доходов и расходов, в том числе показатель cost to income ratio», — поделился своим экспертным мнением Олег Андриянкин из МДМ Банка.

Анна ДУБРОВСКАЯ,

Смотрите также: