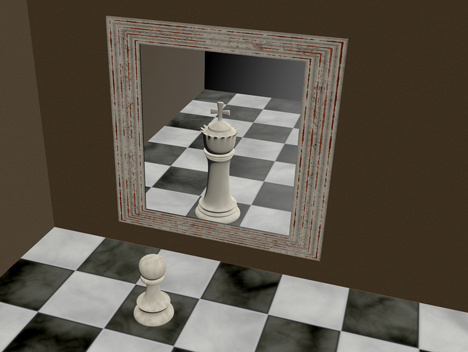

Облигации уходят в зазеркалье - «Финансы и Банки»

На долговом рынке за последние два месяца практически не было рыночных размещений. Инвесторы боятся покупать бумаги в условиях неопределенности. Эмитенты не готовы размещаться по новым ставкам. Впрочем, банки вспомнили опыт 2008—2009 годов и выпускают «зеркальные» облигации друг на друга, чтобы расширить залоговую базу.

Результаты первого месяца 2015 года на долговом рынке обнадеживают. На рынок активно выходят банки второго эшелона. Банк «Российский Капитал» с начала года разместил уже три выпуска на 9 млрд рублей в сумме на пять лет, предусмотрена годовая оферта. Банк не намерен останавливаться на достигнутом и хочет доразместить еще несколько выпусков на 10 млрд рублей. Организаторами размещения выступили банк «ФК Открытие» и БК «Регион». Ставка была установлена на уровне чуть выше ключевой – 18 годовых. Примерно в те же числа облигации на 5 млрд рублей разместил банк «ФК Открытие», срок обращения бумаг – семь лет, предусмотрена полугодовая оферта. Организатором выступил сам банк. Еще один успешным эмитентом стал «Регион Капитал». В один день с «Российским Капиталом» и банком «ФК Открытие» он разместил два выпуска на 4 млрд рублей. Организатором выступила компания «Регион», ставка купона составила 20% годовых. На этой же волне два выпуска по 2 млрд рублей разместил Бинбанк. Ставка составила 18% годовых. Организаторами размещения выступили банк «ФК Открытие» и БК «Регион».

Впрочем, такая активность ограниченного числа банков не должна вводить в заблуждение. Об открытии долгового рынка в текущих условиях говорить не приходится. Эксперты уверены, что кредитные организации постепенно возвращаются к практике, популярной в 2008—2009 годах, когда каждый эмитент выкупал выпуск другого, чтобы впоследствии получать под залог рефинансирование в ЦБ. «С учетом того, что разные банки занимают по фактически одинаковым ставкам, данная версия о зеркальных выпусках выглядит достаточно правдоподобной», — отмечает начальник управления корпоративного финансирования БФА Банка Дмитрий Пашков.

«В целом эта схема достаточно широко применялась в 2008—2009 годах, поэтому по аналогии можно предположить, что сейчас происходит примерно то же самое. По сути, у банков не так много вариантов, чтобы совсем отметать такой способ привлечения ликвидности», — говорит портфельный управляющий инвестиционной компании General Invest Алексей Бизин.

ЦБ фактически поддержал данную практику, когда упростил процесс попадания облигационных выпусков в ломбардный список. Если раньше регулятор смотрел на ликвидность и вынуждал эмитентов ждать два-три месяца, то сейчас включение в ломбардный список происходит сразу на основании рейтинга эмитента и других его показателей. При этом рыночность выпуска уже не интересует Банк России: с прошлого года он разрешил регистрировать выпуски облигаций программами, которые сразу включаются или не включаются в ломбардный список. Банки идут по этому пути, чтобы расширить залоговую базу. Ведь не секрет, что Банк России давно превратился в один из основных источников ликвидности для банков, а РЕПО с ЦБ – в основной инструмент рефинансирования. В условиях, когда большая часть выпусков гасится, а новые не размещаются, банки решили вспомнить забытые с прошлого экономического кризиса методы работы.

«В настоящее время проблема утилизации залогового обеспечения существует и является актуальной. При этом в ближайшем будущем она станет еще острее», — говорит Дмитрий Пашков. Старший аналитик ИГ «Норд-Капитал» Сергей Ален добавляет, что в этих условиях банки довольно часто заходят в бонды своих коллег по цеху с целью получения неплохой доходности и ликвидности от ЦБ РФ. «Им больше ничего и не остается. Достойных альтернатив аукционному РЕПО от Банка России сейчас просто нет», — заключает эксперт.

Ольга ЯКОВЛЕВА, для

Смотрите также: