Гонка за роскошью - «Финансы»

В ноябре российские инвесторы смогут напрямую купить акции Ferrari на Санкт-Петербургской бирже. Стоит ли это делать?

Торги акциями Ferrari на бирже в Нью-Йорке начались 21 октября под тикером RACE. За первый день их стоимость выросла почти на 6%. С 20 ноября бумаги итальянского автопроизводителя начнут торговаться на Санкт-Петербургской фондовой бирже, рассказала РБК представитель биржи Лилия Закирова. Имеет ли смысл инвесторам покупать акции легендарной автомобильной марки?

Сила бренда: что Ferrari предлагает инвесторам

О том, что Fiat Chrysler Automobiles (FCA), владеющая 90% акций итальянского автопроизводителя (остальные 10% у Пьеро Феррари, сына основателя компании), собирается продать часть акций Ferrari на IPO, стало известно еще в 2014 году. С тех пор инвесторы тщательно присматривались к компании.

Вроде бы финансовое положение Ferrari устойчивое. Как следует из 250-страничного проспекта эмиссии компании на сайте Комиссии по ценным бумагам и биржам США, чистая прибыль Ferrari в 2014 году составила ?265 млн, увеличившись с ?233 млн в 2012 году. Долг компании на 31 марта 2015 года составлял ?623 млн, суммарные активы — чуть больше ?5 млрд.

В 2014 году компания продала 7225 автомобилей на ?2,5 млрд. Известно, что Ferrari специально ограничивает производство автомобилей на уровне около 7 тыс. штук «для удержания эксклюзивности бренда». В среднем покупателям приходится ждать предзаказанного автомобиля около года. Для сравнения: в 2014 году другой итальянский производитель дорогих автомобилей, также принадлежащий FCA, — Maserati — продал 36,5 тыс. машин. Правда, Ferrari собирается поднять лимит: в планах компании продавать по 9 тыс. машин в год начиная с 2019 года.

Это решение должно улучшить результаты компании, почти 70% выручки которой приносит продажа автомобилей и запчастей к ним. Второй по значимости источник доходов (15% всей выручки) — спонсорские соглашения в рамках «Формулы-1».

И тут у компании есть проблемы. В предыдущем сезоне пилоты команды «Формулы-1» «Скудерии Феррари» (переводится с итальянского как «Конюшня Феррари») впервые за 20 лет на двоих не выиграли ни одной гонки. В этом сезоне на счету команды уже три победы в Гран-при.

«Формула-1» позволяет нам продвигать наш бренд и технологии для глобальной аудитории, не прибегая к традиционной рекламе, одновременно сохраняя ауру эксклюзивности вокруг нашего бренда и снижая затраты на маркетинг», — объясняется в проспекте эмиссии. Неудачное выступление в чемпионате названо в качестве одного из главных рисков для всей компании.

Потеря эксклюзивности: что угрожает Ferrari

Еще одним из рисков, указанных в проспекте Ferrari перед размещением, названа возможная потеря «ауры эксклюзивности» вокруг ее машин — среди прочего имидж бренда в значительной мере зависит от настроений среди коллекционеров и энтузиастов автомобилей Ferrari, работе с которыми компания всегда уделяла много внимания. Так, решение об увеличении количества продаваемых автомобилей рискует ослабить силу бренда, говорит аналитик глобальной инвестиционной компании Renaissance Capital Мэттью Кеннеди (компания владеет небольшой долей акций Ferrari).

Поскольку спрос на люксовые товары сильно зависит от экономической ситуации, на продажи Ferrari могут повлиять множество факторов. Так, в Китае, где в 2014 году было продано почти 10% всех автомобилей Ferrari, борьба с коррупцией и замедление экономики привели к тому, что в 2014 году рынок премиальных товаров впервые сократился. Падение цены акций люксовых фирм Burberry и Prada как раз и вызвано слабыми результатами продаж в Азии, напоминает Кеннеди.

Интересен раздел про регулирование вредных выбросов в проспекте эмиссии автопроизводителя. Многие страны сейчас идут по пути ужесточения стандартов энергоэффективности автомобилей (то есть расстояние, которое должен проезжать автомобиль при потреблении единицы объема топлива), и Китай с задыхающимся от смога Пекином в этом копирует США и Европейский союз. Дорогие спорткары с мощными двигателями в последнюю очередь будут отвечать требованиям снижения расхода топлива.

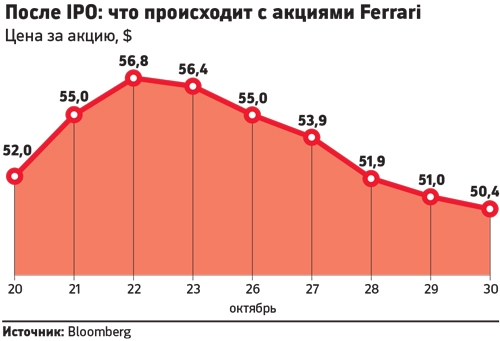

Размещение итальянского автопроизводителя произошло по верхней границе — $52 за акцию, оправдав ожидания ее менеджмента. Дело в том, что перед размещением генеральный директор Ferrari Серджио Морриконе настаивал на том, что Ferrari должна оцениваться не как производитель автомобилей, а как производитель люксовых товаров. Например, акции французского Hermes торгуются на уровнях, почти в 40 раз превышающих операционную прибыль. Получается, примерно с такими же мультипликатором и была оценена Ferrari.

За первую неделю торгов акции компании немного подешевели. На закрытии 28 октября они стоили $51,9.

Изначальный спрос на акции Ferrari был предопределен культом бренда, считает Кеннеди из Renaissance Capital. Цены на акции производителя камер GoPro или сети ресторанов быстрого питания Shake Shack также явно не соответствовали их показателям, но с тех пор «спустились на землю», напоминает он.

Пока что международные инвестиционные компании не выпускали отчетов по Ferrari. В терминале Bloomberg есть только одна рекомендация — «держать» — от аналитика компании Spin-Off Research Тима Ковериджа. По его мнению, целевая цена Ferrari $56 за акцию.

Смотрите также: