Кредитное здоровье граждан пошатнулось - «Финансы»

На фоне замедления розничного кредитования доля плохих долгов резко увеличивается. Индекс кредитного здоровья, рассчитываемый американской аналитической компанией FICO, специализирующейся на разработке различных программ управления кредитными рисками, на основе данных Национального бюро кредитных историй (НБКИ), снизился в июле до 98 пунктов. Это минимальное значение за весь период его расчета, то есть с октября 2008 года. Таким образом, доля плохих долгов достигла 12,2% в совокупном кредитном портфеле физлиц.

Индекс кредитного здоровья отражает долю плохих долгов в общем портфеле кредитов физлицам, а его изменение, соответственно, их динамику: чем больше таких кредитов, тем меньше индекс. Базовому значению индекса в 100 соответствует доля плохих кредитов в 11,28% от совокупного портфеля. Увеличение индекса на 20 пунктов равноценно снижению доли плохих долгов в два раза — например, значение индекса, равное 120, соответствует доле плохих долгов в 5,64%. Индекс рассчитывается раз в квартал.

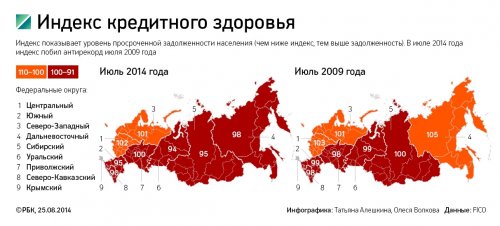

Плохие кредиты, по методике FICO, — это кредиты, просроченные более чем на 60 дней. На 1 июля их доля в портфеле банков составляла 12,2%, а сам индекс опустился до 98 пунктов, это минимальное значение за все время его расчета (с октября 2008 года). Максимальное его значение — 115 пунктов — наблюдалось в январе 2012 года (см. график). Индекс также рассчитывается для каждого федерального округа. По итогам второго квартала хуже всего дела обстоят в Северо-Кавказском федеральном округе, где значение индекса составило 90. А вот в Центральном, Северо-Западном и Приволжском округах значение индекса было выше, чем в целом по стране, — 102, 101 и 100 соответственно.

Снижение индекса во втором квартале Национальное бюро кредитных историй объясняет сокращением темпов выдачи новых кредитов и увеличением просрочки по необеспеченным кредитам, выданным в предыдущие годы «бурного развития розничного кредитования». При этом, как отмечает гендиректор НБКИ Александр Викулин, качество обслуживания новых кредитов высокое. «Мы ожидаем, что индекс постепенно будет расти», — отметил он.

Согласно данным ЦБ, за первые семь месяцев темп роста потребительского кредитования сократился почти в два раза по сравнению с аналогичным периодом прошлого года — 8,3% против 16%. Некоторые банки, специализирующиеся на высокомаржинальном кредитовании, показывают сокращение портфелей. Так, за этот же период кредитный портфель у банка «Хоум кредит» сократился почти на 11%, у «Русского Стандарта» — на 4,8%, у банка «Восточный Экспресс» — на 3%, у «Ренессанс Кредита» — на 5,6%.

Основная причина замедления кредитования в рознице — это ужесточение регулирования рынка. С 1 июля прошлого года ЦБ увеличил коэффициент риска при расчете норматива достаточности капитала при стоимости кредитов выше 25%, а в этом году вступит в силу закон «О потребительском кредите» — по нему ЦБ будет устанавливать максимальные ставки, превышать которые будет нельзя.

Ранее главный аналитик Сбербанка Михаил Матовников отмечал, что из-за замедления экономического роста снижается спрос на кредиты. Третья причина происходящего — естественное охлаждение рынка, который перегрелся за последние годы: после кризиса 2008–2009 годов многие банки сделали ставку именно на розничное кредитование.

«Рынок высокодоходной розницы, в частности необеспеченных кредитов, и так замедлил бы рост, без вмешательства регулятора, так как, увеличиваясь на 40% ежегодно, он достиг своего предельного размера, — считает Матовников. — Похожая ситуация была с POS-кредитами, доля которых в портфелях розничных банков, занимающихся этим направлением, не превышает 5–7%».

Смотрите также: