Morgan Stanley посоветовал российским компаниям выкупать свои долги - «Финансы»

Падение цен на облигации открывает перед российскими заемщиками возможность провести обратный выкуп собственных долгов на выгодных условиях. Но не для всех компаний это имеет смысл.

Российские компании могут использовать падение цен на активы как выгодный момент для обратного выкупа своих облигаций, отмечает в своем аналитическом обзоре Morgan Stanley. После введения санкций корпоративные долговые расписки российских компаний подешевели на 5 п.п., сильнее за этот период упала только стоимость украинских и венесуэльских бондов, входящих в долларовый индекс корпоративных облигаций развивающихся стран от Bloomberg.

Ранее о заинтересованности эмитентов в выкупе собственных долгов с рынка рассказывал РБК руководитель управления рынков долгового капитала «ВТБ Капитала» Андрей Соловьев. По его словам, в первом полугодии 2014 года инвестбанки начали активную работу по управлению долгами тех заемщиков, которые успели привлечь финансирование до украинского кризиса. «Речь идет о выкупе с рынка тех бондов, цены на которые сильно снизились и торгуются с дисконтом. Это позволяет уменьшить долговую нагрузку компании-эмитента», — объяснял Соловьев.

Некоторые компании уже воспользовались низкими ценами на собственные долги. В частности, в мае «Северсталь» досрочно выкупила по оферте свои евробонды почти на $290 млн. А в конце июля гендиректор «Северстали» Алексей Мордашов рассказывал, что компания рассматривает возможность использования около $1 млрд, вырученного от продажи активов, на снижение долговой нагрузки, включая возможность обратного выкупа. В начале июля НЛМК объявила, что намерена потратить $100 млн, чтобы выкупить часть евробондов двух серий, срок погашения которых наступает в 2018 и 2019 годах.

Совершать обратный выкуп выгодно компаниям очень хорошего кредитного качества, которым по-прежнему доступно привлечение в долларах, говорит член правления Райффайзенбанка Никита Патрахин: «Банки с удовольствием кредитуют качественные компании, а рынок евробондов действительно остро реагирует на внешние факторы и ставки доходности по многим эмитентам сейчас выше, чем стоимость кредитов для них».

Портфельный управляющий GHP Group Федор Бизиков отмечает, что обратный выкуп может быть интересен банковскому сектору. «При ухудшении внешней ситуации банки перестают кредитовать реальный сектор и розницу, но при этом у них высвобождаются деньги из существующей кредитной книги, закрываются старые кредиты. Когда образуется кэш, встает вопрос, куда его девать, в таком случае покупка собственных долгов по цене ниже номинала становится привлекательной», — говорит Бизиков.

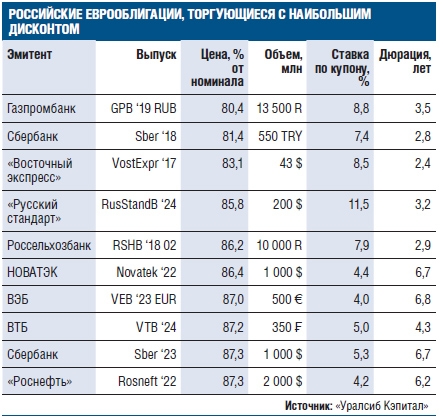

В качестве примера он приводит выпуск «Русского Стандарта» со сроком погашения в 2017 году и фиксированной процентной ставкой по купону 9% годовых, который сейчас торгуется с доходностью около 15% годовых. В такой ситуации выкуп имеет смысл: банк знает, что ему через два года придется выкупать этот выпуск по 100% от номинала, но сегодня он может сделать это по 94% от номинала на свободную ликвидность и сэкономить на стоимости обслуживания (см. таблицу).

Но не всем компаниям будет выгодно выкупать свои облигации, даже если они торгуются ниже номинала. Например, если у компании есть длинные облигации с ценой ниже номинала и одновременно крупный краткосрочный долг, то выкуп не будет рациональным, так как компании нужны источники для рефинансирования коротких долгов. Например, у нефтяных компаний, на которые сейчас приходится около 60% корпоративных депозитов в банках, есть много краткосрочных обязательств — как долгов, так и инвестиционных проектов, и им нужна будет ликвидность. Так, у «Роснефти» номинально есть ликвидность в $20 млрд, а длинные бонды компании торгуются по 85% от номинала. Но компании до марта 2015 года нужно найти $25 млрд на оплату бридж-финансирования, взятого в 2013 году на покупку ТНК-BP, и с точки зрения компании рациональность выкупа долгосрочных облигаций не очевидна. Схожая ситуация у «Газпрома», так как компанию ждут большие затраты на строительство трубопровода в Китай и развитие восточносибирских месторождений, объясняет старший аналитик Sberbank Investment Research Алексей Булгаков..

Эксперты не ожидают повторения ситуации 2009 года, когда компании брали банковские кредиты у госбанков, чтобы совершить обратный выкуп. «Сейчас у самих банков ситуация с фондированием сложнее, значительно ухудшился доступ к внешним рынкам заемного капитала, и кредитовать подобные сделки они не станут», — говорит Булгаков.

«Роснефть» не комментирует вопрос обратного выкупа, запрос в «Газпром» остался без ответа. Представитель «Северстали» сообщил, что возможность совершения еще одного выкупа будет зависеть от ситуации на рынке.

Смотрите также: