Восточные рынки капитала не смогут быстро заменить российским компаниям западные - «Финансы»

Статьи по теме

.

Замороженные пенсии вложат в попавшие под санкции банки

.

Российские банки начали открывать счета в Азии на случай заморозки счетов в США и ЕС

.

«Ростех» с китайской Shenhua вложат $10 млрд

Закрытие западных долговых рынков заставило российских эмитентов обратить внимание на восточные. Но азиатские инвесторы пока мало знакомы с заемщиками из России. Чтобы завоевать их доверие, потребуется время

«Мы ожидаем, что в ближайшие месяцы все российские компании и банки, которые столкнутся с проблемой возросшей стоимости заимствований или вообще с закрытием западных рынков, попробуют заместить данное направление привлечением средств или на внутреннем российском рынке, или на азиатских рынках», — говорит главный экономист по России и СНГ «Ренессанс Капитала» Олег Кузьмин.

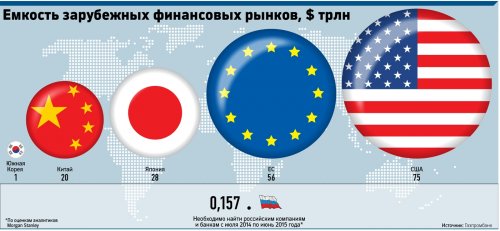

На конец 2013 года внешний долг российских компаний и банков составлял около $650 млрд. По оценке аналитиков Morgan Stanley, в ближайший год российским заемщикам предстоит рефинансировать $157 млрд. Из-за уже действующих санкций и риска введения новых доступ на внешние рынки для них ограничен.

Емкость азиатских рынков меньше, чем европейского и американского. «В США активы финансовой системы составляют около $75 трлн, в Европе — $56 трлн», — отмечает главный эксперт центра экономического прогнозирования Газпромбанка Егор Сусин. Совокупная емкость основных рынков Азии — японского, китайского и корейского — составляет почти $50 трлн. После введения санкций эти рынки могут стать для российских эмитентов альтернативой. Сегодня только у четырех российских банков есть облигации в юанях (примерно на $1 млрд, см. врез). С точки зрения объема азиатские рынки могут удовлетворить потребности российских эмитентов, но выйти туда не так просто.

Япония

Самым крупным рынком из азиатских является Япония. Активы финансовой системы составляют около $28 трлн. «У Японии есть значительные избыточные объемы ликвидности, которую нужно куда-то направлять. Японский финансовый сектор заинтересован в поиске инструментов вложений», — рассказывает Сусин. Но для российских эмитентов выход на японский рынок осложняется тем, что Япония частично присоединилась к санкциям в отношении России со стороны США и ЕС. И хотя они не касаются финансового сектора, на настроение японских инвесторов это может оказать влияние. «Маловероятно, что японские инвесторы захотят вкладываться в российские активы, учитывая политику собственного государства и то, что надвигается следующая волна санкций от США и ЕС», — говорит инвестор крупного международного инвестбанка на условиях анонимности, ссылаясь на запрет руководства комментировать санкционные темы.

Кроме того, как отмечает Сусин, внешним эмитентам в Японии сложно наладить связи — инвесторы привыкли работать с давними партнерами.

Китай

Китай — второй по емкости рынок Азии. По словам Сусина, внутренний финансовый рынок Китая составляет около $20 трлн: «В основном он состоит из классических банковских инструментов — кредитов и депозитов, около четверти — рыночные заимствования. На внутреннем рынке Китая выпущено облигаций примерно на $4,4 трлн».

Но с китайцами не проще работать, чем с японцами. «За китайскими партнерами у нас закрепилось клише «трудные переговорщики», для которых очень важны социальная иерархия и личные связи», — рассказывает первый вице-президент Газпромбанка Екатерина Трофимова.

По мнению управляющего партнера Long Jing Capital Владимира Южакова, дополнительным препятствием для выхода на китайский рынок являются сложный валютный ландшафт и валютное регулирование: в Китае обращаются три валюты — юань, офшорный юань и гонконгский доллар. Есть и коммуникативные барьеры — во многих банках менеджмент не владеет английским языком, говорит Южаков. По словам аналитика крупного инвестбанка, зайти на китайский рынок проще тому эмитенту, который представлен, допустим, как партнер какой-то китайской компании: «Успешное роуд-шоу способен провести только местный банк, у которого есть хорошие связи с крупными корпорациями и широко развитая сеть дистрибуции».

Корея и другие

Рынок Кореи — третий по емкости среди азиатских. Корейских инвесторов собеседники РБК называют крайне консервативными. Корпоративный рынок в корейских вонах составляет почти $1 трлн. Но на нем нет ни одного бонда, размещенного в вонах, который был бы выпущен не корейским банком, говорит Сусин. «Если Газпромбанку удастся провести удачное размещение на корейском рынке, то эта сделка будет знаковой», — добавляют собеседники РБК.

Остальные азиатские рынки вряд ли заинтересуют российских эмитентов, полагают собеседники РБК. Во-первых, они меньше по объему, а во-вторых, «еще более специфичные». Например, есть еще индийская рупия. Но в Индии стоимость размещения будет очень высокой, так как это экономика с одной из самых высоких инфляций в Азии.

Дороговато просят

Стоимость привлечения средств на азиатских рынках для российских эмитентов будет выше, чем на западных. По словам старшего портфельного управляющего GHP Group Федора Бизикова, доходность по облигациям российских банков в Китае примерно в два раза выше, чем по облигациям китайских, и составляет около 8—9% годовых. Кроме того, российским эмитентам приходится платить за конвертацию.

«Доходность облигаций Газпромбанка и Россельхозбанка в юанях на срок два года — 7,3% годовых. У китайских облигаций ВТБ со сроком погашения в 2015 году — 8,3% годовых. При этом доходность трехлетних евробондов Газпромбанка в долларах составляет 6,9% годовых, РСХБ — 6,9% годовых, у ВТБ — 6,7%», — сравнивает Бизиков. Стоимость привлечения средств в Китае сопоставима со стоимостью на внутреннем рынке: ключевая ставка Банка России составляет сейчас 8%.

Сейчас долги российских эмитентов номинированы в основном в долларах, евро и рублях, менее 5% объема приходится на иные валюты, продолжает Бизиков: «Чтобы успешно размещаться на азиатских рынках, нужно зарекомендовать себя, создать кредитную историю, этот процесс займет не меньше года-двух».

Заместитель директора направления «Рейтинги финансовых институтов» Standard & Poor's Сергей Вороненко сомневается в том, что российские эмитенты смогут быстро выйти на азиатский рынок: «Причина в том, что длительное время российские банки были совершенно неактивны на этих площадках и потенциальные азиатские инвесторы пока не знакомы с ними». По мнению Вороненко, потребуются довольно значительные усилия, чтобы подготовить инвесторов в Азии, и еще больше времени для того, чтобы довести объемы привлекаемого финансирования до уровня заимствований на европейском и американском рынках.

Дополнительные материалы:

У КОГО ЕСТЬ ОБЛИГАЦИИ В КИТАЕ

Газпромбанк — на 500 млн юаней со сроком погашения в 2016 году и на 1 млрд юаней с погашением в 2017 году. В конце июля Газпромбанк провел роуд-шоу в Сеуле (Корея).

Россельхозбанк — на 1 млрд юаней со сроком погашения в 2016 году.

«Русский стандарт» — на 1,25 млрд юаней со сроком погашения в 2015 году.

ВТБ — на 2 млрд юаней со сроком погашения в 2015 году.

Смотрите также: