Вместо вклада: новые клиенты приходили в ПИФы из отделений банков - «Финансы»

В первом квартале этого года в крупнейшие управляющие компании пришло около 30 тыс. новых клиентов, следует из статистики Центрального банка. Они выбрали паевые инвестиционные фонды в качестве альтернативы банковскому вкладу в надежде заработать на высокой волатильности или же наоборот — сохранить деньги в период зачистки банковского сектора. Наибольшим спросом пользовались валютные и облигационные фонды, а наибольшую доходность показали ПИФы, инвестирующие в золото.

Клиенты приходят, деньги уходят

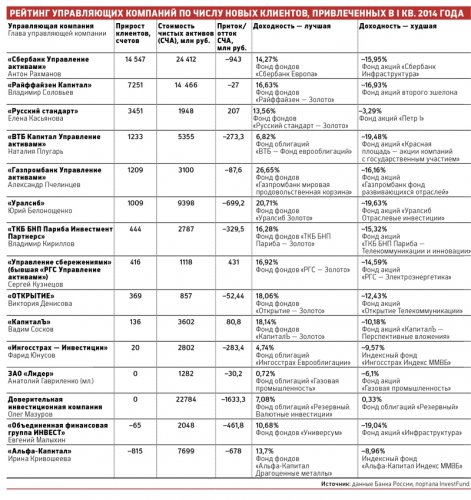

Почти 30 тыс. новых пайщиков появилось у 15 крупнейших управляющих компаний за первый квартал 2014 года, следует из статистики Банка России. Управляющим не помешали ни украинский конфликт, ни волатильность на рынке.

Всего на конец марта в 15 крупнейших УК было более 1,8 млн розничных клиентов. Число пайщиков выросло на 1,6% по сравнению с концом 2013 года. Такой приток значителен для сегмента ПИФов — например, ровно год назад эти же УК зафиксировали отток 26 800 клиентов. Значительный приток клиентов в ПИФы начался в четвертом квартале 2013 года — около 30 000 за квартал. До этого момента из розницы УК чаще «утекали» клиенты или приходило незначительно число.

При этом в первом квартале был зафиксирован отток средств пайщиков, из открытых и интервальных фондов утекло 5,3 млрд руб., или 0,9%. Рост числа клиентов — это только один из показателей, напоминает генеральный директор УК «Уралсиб» Юрий Белонощенко. «Стоимость чистых активов за первый квартал 2014 года снизилась почти у всех УК. Часть клиентов, озабоченная сильной волатильностью на рынке, все же забирала деньги. Но они не закрывали счета, поэтому оттока в численности не видно в статистике», — говорит он.

Банки в помощь

Больше всего новых клиентов привлекали управляющие компании, основным каналом продаж которых являются аффилированные банки. Абсолютным лидером по привлечению стал «Сбербанк Управление активами» — 14,5 тыс. новых клиентов. На втором месте — УК «Райффайзен Капитал» (7200 новых лицевых счетов), на третьем — УК «Русский стандарт» (3400). Не аффилированные с банками управляющие компании показали намного более скромные результаты — например, «ТКБ БНП Париба Инвестмент Партнерс» привлекла 444 новых пайщика, а УК «Ингосстрах Инвестиции» — всего 20.

«В условиях высокой волатильности фондового рынка привлечь клиентов удается только управляющим, которые могут экономить на издержках дистрибуции. И в первую очередь это УК, аффилированные с крупными банками, которые имеют разветвленную сеть офисов и отделений по всей стране», — говорит заместитель директора по корпоративным рейтингам «Эксперт РА» Вероника Иванова.

У Сбербанка более 18 тыс. отделений. «Конечно, рост числа пайщиков во многом определяется широкой продающей сетью Сбербанка. В первом квартале рынок снижался в долларовом выражении, но при этом мы зафиксировали не отток, а приток клиентских средств в некоторые наши фонды», — говорит руководитель группы управления портфелями акций ЗАО «Сбербанк Управление активами» Роман Филатов. По его словам, многие клиенты Сбербанка готовы часть средств инвестировать в акции. «К тому же ставки по депозитам в начале года снижались. Желание заработать или компенсировать потери привело многих к нам», — поясняет Филатов.

Исключением из правила стала УК «Альфа-Капитал», которая зафиксировала сокращение лицевых счетов пайщиков на 815. Руководитель розничного бизнеса компании Олег Кессо объясняет это с желанием клиентов сократить вложения в инструменты, связанные с российским фондовым рынком. Вероника Иванова из «Эксперт РА» объясняет отток клиентов УК «Альфа-Капитал» тем, что для компании сегмент розничных ПИФов не является приоритетным. «Сама компания неоднократно в последние один-два года заявляла о том, что она переориентировалась на сегмент индивидуального ДУ и делает ставку на состоятельных клиентов. Возможно, сокращение клиентов — это результат некой общей стратегии развития группы, которая не предполагает активного участия банка в привлечении новых пайщиков», — говорит Иванова.

Альтернатива депозиту

Выиграли от паники населения в первом квартале 2014 года те управляющие компании, которые смогли предложить клиенту альтернативу банковскому депозиту. Отток средств из кредитных организаций начался еще до вооруженных действий на Украине и введения санкций в отношении России. Причиной послужила чистка банковского сектора — с осени 2013 года ЦБ отозвал лицензии у более чем 40 банков. Отзывы лицензий напугали многих вкладчиков, и те поспешили забрать деньги из банков. Некоторые при этом были готовы оставить свои средства в управляющих компаниях. «Мы видели приток клиентов из банковского сектора — забрав деньги из депозита, они частично или полностью вкладывали их в рынок. Пользовались спросом фонды «Райффайзен-США» и «Активного управления», ориентированные на динамику долларовых активов. Мы и создавали эти фонды для того, чтобы предоставить клиентам банка возможность выбора», — говорит начальник отдела продаж и маркетинга УК «Райффайзен Капитал» Константин Кирпичев. Он затруднился ответить, как много клиентов удалось удержать таким способом.

В начале этого года продукты, замещающие депозиты, также пользовались спросом. Председатель совета директоров «ВТБ Капитал Управление активами» Владимир Потапов говорит, что триггером к приросту клиентской базы стали продукты-альтернатива валютным вкладам, ставки по которым значительно упали в последнее время, а также консервативные стратегии, выигрышные в момент геополитического конфликта. В «Сбербанке Управление активами» значительный прирост числа клиентов наблюдался по ряду облигационных фондов. «Выводя средства из депозитов в связи с нестабильной конъюнктурой рынка, инвесторы предпочитали размещать их в инструменты с фиксированной доходностью», — говорит Роман Филатов.

При этом, как показал анализ данных за первый квартал 2014 года, наиболее успешной стратегией была не та, которую выбрало большинство пайщиков. Крупнейший приток клиентов в первом квартале 2014 года был в облигационные и валютные фонды, а также в ПИФы телекоммуникаций и технологий. А наибольшая доходность была зафиксирована в фондах, инвестирующих в золото.

Смотрите также: