Почти половина заемщиков отдают банкам последнее - «Финансы»

Статьи по теме

.

Где живут самые закредитованные заемщики

.

«Дочке» «Газпрома» не удалось привлечь кредит на $520 млн

41% российских заемщиков, заплатив по кредиту, оказываются за чертой бедности — в основном это жители небольших городов, набравшие коротких и дорогих кредитов. Такие данные содержит исследование Высшей школы экономики.

Высшая школа экономики (ВШЭ) опубликовала исследование «Динамика пользования банковскими кредитами и долговой нагрузки россиян». В нем говорится, что 69,9% домохозяйств имеют не больше одного кредита, к категории закредитованных — тех, у кого четыре и более кредита — относятся всего 2,4% заемщиков. Однако расчеты ВШЭ показывают, что в 2013 году у 41% заемщиков после платежей по кредиту на руках оставалась сумма ниже прожиточного минимума (7429 руб. по итогам третьего квартала 2013 года).

В базе данных Национального бюро кредитных историй на 2 февраля 2014 года содержалась информация о 65 млн заемщиков. Если экстраполировать данные ВШЭ на всех заемщиков, получится, что за чертой бедности находятся почти 27 млн должников.

При этом чем меньше город, тем труднее положение должников, свидетельствуют данные ВШЭ. В миллионниках платят по кредиту половину или более текущего семейного дохода только 13% заемщиков. В городах с населением от 10 тыс. до 100 тыс. — уже каждый пятый. А в населенных пунктах менее чем на 10 тыс. человек половину дохода выплачивает треть заемщиков.

Между тем на кредитовании жителей небольших городов построена, например, бизнес-модель ТКС Банка. Президент банка Оливер Хьюз сказал РБК, что 35% заемщиков банка живут в городах с населением менее 50 тыс. человек. При этом Хьюз утверждает, что там уровень долговой нагрузки как раз невысокий, потому что других банков мало.

ТКС Банк в январе столкнулся с ростом доли кредитов, по которым был просрочен платеж на один месяц, с обычных 10 до 12%, причем по кредитам перестали платить старые и проверенные заемщики, которые раньше не допускали просрочек. «К сожалению, действительно есть факт перекредитованности населения, но это касается отдельных подсегментов — граждан, которые неправильно рассчитали свои возможности», — комментирует Хьюз. По его словам, в последние 12 месяцев часть заемщиков испытывают проблемы с погашением кредитов, что связано как с ухудшением экономической ситуации в стране и ростом безработицы, так и с усилением конкуренции: «Банки предлагали нашим клиентам кредиты наличными на большие суммы».

Предправления банка «Ренессанс Кредит» Алексей Левченко согласен, что сейчас некоторые группы заемщиков, скорее всего, начнут испытывать трудности: «Курс рубля заметно снизился, что приведет к повышению цен на потребительские товары и, как следствие, к тому, что больше средств будет уходить на ежедневные расходы». «Даже те граждане, которые в течение первых двух лет исправно платили по кредитам, ухудшили свою платежную дисциплину, что может быть связано с ростом инфляции и отсутствием роста зарплат», — беспокоится зампред правления крупного розничного банка.

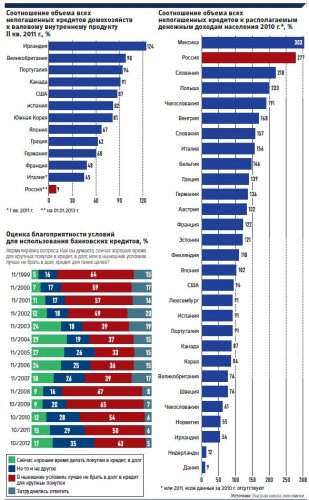

По соотношению долга домохозяйств к ВВП и к располагаемым доходам граждан Россия уступает многим странам (см. график). В странах с высоким уровнем проникновения кредитов ситуация более благополучная, говорит профессор НИУ ВШЭ Ольга Кузина. «В России самый распространенный вид кредита — это потребительский, дорогой и короткий, в западных странах — ипотека, длинная и под низкий процент. В США охват кредитами составляет 75%, в России — 25%, то есть долг приходится на меньшее количество людей», — отмечает Кузина.

В исследовании использовались всероссийские опросы населения за октябрь-ноябрь 2009—2013 годов. Выборки репрезентировали взрослое население (старше 18 лет) Российской Федерации по полу, возрасту, трудовому статусу, типу населенного пункта, в котором проживает респондент, а также по федеральным округам РФ. Суммарный объем выборочной совокупности в каждой из волн составлял 1600 человек, погрешность — 3,4%. Для анализа также были использованы открытые данные опросов населения АНО «Левада-Центр».

Смотрите также: