Что критично важно знать при сдаче недвижимости в аренду в Казахстане? - «Финансы»

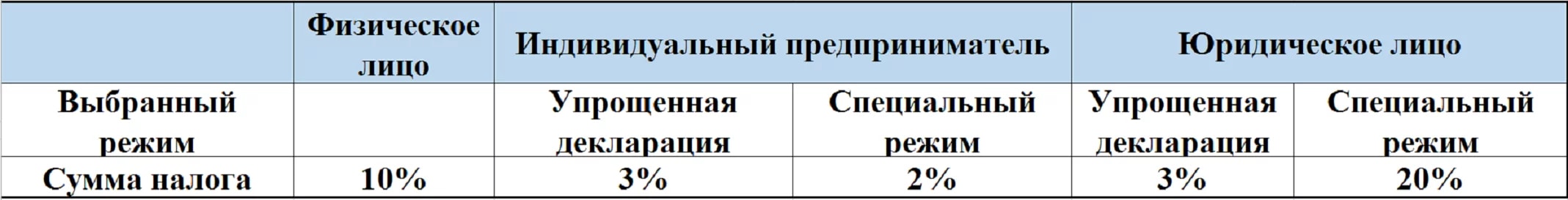

В первую очередь стоит отметить, что «сдавать» в аренду недвижимость имеют право, как физические лица, в том числе без регистрации в качестве индивидуального предпринимателя, так и юридические лица. Форма регистрации - ИП по патенту, ИП по упрощенной декларации или юридическое лицо - влияет на размер налога, который подлежит уплате.

Рассмотрим первый случай, когда недвижимость сдает физическое лицо, не зарегистрированное в качестве индивидуального предпринимателя.

В соответствии статьи 27 Закона РК «О частном предпринимательстве» государственная регистрация физических лиц, осуществляющих частное предпринимательство без образования юридического лица, носит явочный характер и заключается в постановке на учет в качестве индивидуального предпринимателя в территориальном налоговом органе по месту нахождения. И сразу же в законе приводится уточнение, что физическое лицо, не использующее труд работников на постоянной основе, вправе не регистрироваться в качестве индивидуального предпринимателя при получении имущественного дохода.

В свою очередь, доход, полученный от сдачи в аренду имущества, относится к имущественному доходу физического лица. Сумма налога составляет 10% от суммы дохода. Главное в этом случае вовремя оплачивать налог не позднее 10 рабочих дней после срока, установленного для сдачи декларации по индивидуальному подоходному налогу, то есть 31 марта следующего года.

Согласно Закону обязательной государственной регистрации подлежат индивидуальные предприниматели, которые используют труд наемных работников на постоянной основе, имеют от частного предпринимательства совокупный годовой доход в размере, превышающем не облагаемый налогом размер совокупного годового дохода, установленный для физических лиц законами РК.

Согласно 157-статьи Налогового кодекса РК, если размер дохода за календарный год для физического лица составляет 12-кратный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года, необходимо регистрироваться в качестве индивидуального предпринимателя. Таким образом, если вы используете труд наемных работников, ваш доход выше 12 МЗП, вам необходимо зарегистрироваться в качестве ИП.

Минимальные расчетные показатели на 2016 год:

Месячный расчетный показатель (МРП) для исчисления пособий и иных социальных выплат, а также для применения штрафных санкций, налогов и других платежей в соответствии с законодательством Республики Казахстан - 2 121 тенге.

Минимальный размер заработной платы (МЗП) - 22 859 тенге.

Размер государственной базовой пенсионной выплаты - 11 965 тенге.

Минимальный размер пенсии - 25 824 тенге.

Величина прожиточного минимума для исчисления размеров базовых социальных выплат - 22 859 тенге.

Индивидуальный предприниматель при сдаче имущества в аренду может выбрать один из режимов исчисления и уплаты налогов – специальный налоговый режим на основе патента либо специальный режим на основе упрощенной декларации.

Нужна информация по недвижимости, строительстве или ценах на квартиры? Ищите на популярном сервисе Ответы!

Если вы выбрали режим патента, наличие кассового аппарата необязательно. Для тех, кто работает по упрощенной декларации, наличие кассового аппарата и выдача кассового чека обязательно.

Согласно Налоговому кодексу индивидуальный предприниматель, работающий на основе упрощенной декларации, уплачивает налог в 3 % от суммы дохода. При выборе режима по патенту – отчисляемая налоговая сумма составляет 2 %.

Если же физическое лицо сдает в аренду имущество юридическому лицу или индивидуальному предпринимателю, то доход, полученный от сдачи в аренду имущества, относится к доходу физического лица от налогового агента и подлежит обложению индивидуальным подоходным налогом у источника выплаты. При этом обязанность по исчислению, удержанию и перечислению налога у источника выплаты возлагается на юридическое лицо или индивидуального предпринимателя. Ставка налога также составляет 10% от суммы дохода.

Если арендодателем является юридическое лицо, работающее по упрощенному режиму, то согласно Налоговому кодексу (Ст.436) выплаты от дохода будут исчисляться в размере 3 %. Для юр.лица, работающему в общеустановленном порядке, налог на доходы от аренды будет составлять 20%.

Согласно Кодексу «Об административных правонарушениях» РК, если вы первый раз не представили налоговую отчетность в установленный срок, то вам будет применена мера взыскания - «предупреждение». За непредставление в налоговый орган налоговой отчетности, в течение года после наложения административного взыскания предусмотрена административная ответственность статьи 206 КоАП в виде штрафа в размере 15 МРП.

Наложенный административный штраф подлежит уплате не позднее 30 календарных дней со дня вступления постановления в законную силу. В случае неуплаты штрафа в добровольном порядке физическим лицом, данное постановление направляется по месту работы для удержания суммы штрафа из его заработной платы.

Рекомендуем вам прочитать наши другие интересные статьи на тему недвижимости:

Смотрите также: