Банкиры раскроют свои послужные списки - «Финансы»

Статьи по теме

.

Депутат Бурматов снова будет курировать в Думе вопросы образования

.

Мнение: Почему ЦБ медлит с повышением ставок

.

Эксперты назвали политику ЦБ «масштабным экспериментом с неясными результатами»

Граждане узнают о своих банках больше. Сегодня думский комитет по финансовому рынку рассмотрит правительственный законопроект, который обяжет руководителей кредитных организаций раскрывать информацию о квалификации и опыте работы. Качественное образование и длинный послужной список не гарант стабильности банка, предупреждают эксперты.

Проект с поправками в закон «О банках и банковской деятельности» разработал Минфин, правительство внесло его в Госдуму в конце прошлого года. Сегодня профильный комитет рассмотрит документ к принятию в первом чтении.

Согласно законопроекту, кредитная организация обязана будет раскрывать на своем официальном сайте документально подтвержденную информацию о квалификации и профессиональном опыте работы руководства, а именно: членов совета директоров (наблюдательного совета), членов правления, главного бухгалтера, его заместителя, а также руководителя и главного бухгалтера филиала кредитной организации.

По логике чиновников, принятие закона будет способствовать развитию справедливой конкуренции и повышению качества представляемых услуг, а граждане получат больше информации о банках, в которые они относят свои деньги. Эта мера находится в русле инициатив правительства и ЦБ по повышению прозрачности банков, в частности, в прошлом году Минфин наделил ЦБ полномочиями проверять деловую репутацию собственников банков и отстранять от управления собственников с плохой репутацией. Ранее банки обязали раскрывать информацию о конечных собственниках. На данный момент ЦБ составляет черный список банкиров, в который на начало 2014 года входили 2745 бывших топ-менеджеров банков. Вчера ЦБ сообщил, что к уголовной ответственности были привлечены 20 бывших собственников и глав кредитных организаций, признанных банкротами с 2005 по 2013 год.

Концептуально правительственный законопроект в думском комитете поддерживают, но отдельные положения потребуют уточнения. «Стоит рассмотреть вопрос о том, целесообразно ли устанавливать данное требование в отношении совета директоров, ведь зачастую там приглашенные из других мест люди, и у них может и не быть должного образования», — отмечает председатель комитета Наталья Бурыкина.

По словам партнера московского офиса Odgers Berndtson Алексея Сизова, руководителей банков с непрофильным образованием скорее меньшинство, а крупные банки и так указывают на своих сайтах опыт работы топ-менеджеров. «Так что существенных изменений принятие такого закона не влечет», — добавляет он.

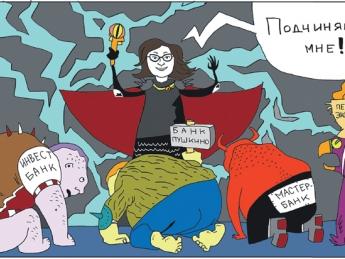

Эксперты сходятся во мнении, что образование и опыт работы руководителей не гарант стабильности банка. Среди топ-менеджеров банков, лишившихся недавно лицензий, было немало руководителей с профильным образованием и приличным послужным списком. Так, до сентября 2013 года предправления Инвестбанка был Константин Корищенко, в прошлом — зампред ЦБ и президент ММВБ, экс-председатель совета директоров Смоленского банка Павел Шитов имеет образование по специальности «Финансы и кредит», в банке работал с 1993 года. Оба банка лишились лицензии ЦБ 13 декабря прошлого года.

«Профильное образование у банкира, конечно, должно быть, но ни предправления, ни другие топ-менеджеры банка не определяют его судьбу, это делает акционер, у которого может быть какое угодно образование», — отмечает директор департамента Executive Search и Management Selection в отрасли «Финансовые услуги» "Агентства Контакт" Андрей Захаров. По его словам, наличие в правлении банка квалифицированных и известных на рынке людей не гарант стабильности банка: в случае если их мнение расходится с мнением акционера, они могут в любой момент уйти из банка целой командой.

Дополнительные материалы:

На Алексея Кудрина пожалуются в прокуратуру

Секретарь генсовета партии «Единая Россия» Сергей Неверов планирует направить запрос в Генеральную прокуратуру и МВД в связи с выделением господдержки банку «КИТ Финанс» во время кризиса 2008 года, сообщает РБК. В декабре 2013 года единоросс обвинил г-на Кудрина как экс-главу Минфина в том, что тот способствовал выделению кредита банку в размере 135 млрд руб. По мнению депутата, впоследствии это позволило главному акционеру банка Александру Винокурову запустить телеканал «Дождь». Глава думского комитета по бюджету и налогам Андрей Макаров говорит, что «есть огромное количество вопросов с точки зрения выгодоприобретателей в этой ситуации». Депутаты задаются вопросом, нужно ли было оказывать помощь «КИТ Финанс». Комментируя обвинения, Алексей Кудрин заметил, что решения о предоставлении поддержки проблемным банкам принимались на совещаниях с участием главы ЦБ и других должностных лиц, а после этого были согласованы с руководством страны. По его словам, так как «КИТ Финанс» и Связь-банк в пик кризиса на фондовом рынке имели много обязательств по сделкам РЕПО, неоказание им помощи привело бы к эффекту домино на российском финансовом рынке.

Смотрите также: