Банки неустойчиво стабилизируются - «Финансы»

Банки наращивают прибыль. Стагнация корпоративного банковского бизнеса пока продолжается. В розничном кредитовании уже наметился рост.

В сентябре 2016 года улучшилось несколько важных показателей работы банковского сектора России. Однако укрепление курса рубля в последние месяцы оказало понижающее влияние на динамику показателей банковского сектора, так как треть пассивов и активов банков сформированы в иностранной валюте.

Активы

Объем активов банковского сектора за сентябрь почти не изменился (рост на 0,8% с исключением эффекта валютной переоценки), а совокупный объем кредитов экономике за сентябрь сократился на 0,9% (спад на 0,2% с исключением эффекта валютной переоценки). Объем кредитов предприятиям снизился на 1,3% (–0,4%). Лишь объем кредитов физическим лицам в сентябре возрос на 0,3% (валютная переоценка на этот показатель не повлияла).

При выраженном оживлении в последние три месяца кредитования банками физлиц кредитование предприятий пока стагнируют. Сильно сократился темп прироста вкладов населения, а в августе и сентябре произошел даже небольшой отток вкладов

Однако в целом за январь-сентябрь 2016 года активы банков снизились на 4% (+0,4%), а совокупный объем кредитов экономике сократился на 5% (–1,3%). Объем кредитов предприятиям сократился на 6,8% (–2%). Возрос только объем кредитов физическим лицам на 0,4% (+0,7%), в том числе за счет снижения доли необеспеченного потребкредитования. Быстро росли объемы ипотечных жилищных кредитов — за январь-август рост составил 7,3%.

Если сравнить результаты работы банков в январе-сентябре 2016 года с аналогичным периодом 2015 года, то в прошлом году наблюдался рост активов банков на 2%, а в нынешнем — падение на 4%. А рост объемов кредитов предприятиям на 7,5% в прошлом году сменился их падением на 6,8% в 2016 году. Зато падение объемов кредитов физлицам на 5,1% в прошлом году сменилось их ростом на 0,4% в нынешнем. Это позволяет говорить о начале восстановления объемов кредитования банками населения.

В целом нужно отметить, что при выраженном оживлении в последние три месяца кредитования банками физлиц кредитование предприятий пока стагнируют. В сравнении с предыдущими годами сильно сократился темп прироста вкладов населения, а в августе и сентябре произошел даже небольшой отток вкладов. Объемы депозитов предприятий в банках снижаются уже четыре месяца подряд.

Кроме того, продолжается процесс концентрации активов в крупнейших банках. По данным Центробанка, за январь-сентябрь 2016 года доля активов пяти крупнейших российских банков в активах всей банковской системы возросла с 54,1% до 56%.

Ситуация в крупнейших банках видна из приведенных ниже таблиц.

Таблица 1

Банк с максимальным размером кредитного портфеля

Источник: данные Банка России и портала «Банки.ру»

Как видим, объем кредитного портфеля Сбербанка с начала года несколько снизился. Рост портфеля ВТБ в значительной степени объясняется тем, что БМ-банк (бывший Банк Москвы) сосредоточил на своем балансе «плохие» активы, а относительно качественные кредиты физлицам и вклады передал на баланс ВТБ. Обращает на себя внимание снижение объема кредитного портфеля у дочерних банков крупнейших европейских банковских групп — Юникредит банка, Райффайзенбанка, Росбанка. Значительно нарастили объемы кредитования ВТБ 24, Московский кредитный банк и банк «Россия».

Рост просрочки замедлился

Объем просроченной задолженности по корпоративному кредитному портфелю за сентябрь сократился на 4,4%, по розничному портфелю — на 0,7%. В результате удельный вес просроченной задолженности по кредитам нефинансовым организациям сократился с 7,1% до 6,8%, а по розничным кредитам — с 8,6% до 8,5%.

Нужно отметить, что быстрый рост объемов просрочки по кредитам, депозитам и прочим размещенным средствам в 2015 году (с 1,9 трлн до 3 трлн рублей) в январе-сентябре 2016 года практически прекратился, и объем просрочки составил 3,1 трлн рублей на 1 октября 2016 года. Однако по косвенным признакам еще не все проблемные активы разобраны банками и отражены в отчетности в соответствии с их реальным качеством.

Таблица 2

Банки с максимальным размером просроченной ссудной задолженности в кредитном портфеле

Источник: данные Банка России и портала «Банки.ру»

Как видим, Сбербанк, Россельхозбанк, Альфа-банк и банк «Русский стандарт» за январь-сентябрь 2016 года заметно снизили объем просрочки. Обращает на себя внимание рост объема просрочки в Новикомбанке, Газпромбанке, Промсвязьбанке и Юникредит банке.

Показатели ВТБ и БМ-банка (бывшего Банка Москвы) в значительной степени объясняются процессом перераспределения активов внутри банковской группы ВТБ. Показатели группы банков «Открытие» также объясняются процессами объединения банков, входящих в холдинг. Московский областной банк, Фондсервисбанк и НБ «Траст» проходят процедуру финансового оздоровления.

Ликвидность

Ситуация с ликвидностью в банковском секторе стабильная и не вызывает опасений. Объем требований банков к Банку России по депозитам и корсчетам за сентябрь возрос на 24,2%, доля этих требований в активах банковского сектора возросла с 2,8% до 3,4%. Объемы межбанковских кредитов, выданных банкам-резидентам, увеличились на 1,8%, а предоставленных банкам-нерезидентам сократились на 8,7%. Объем портфелей ценных бумаг за сентябрь уменьшился на 1,2%.

Объем заимствований банков у Банка России снизился за сентябрь на 2,1%. Удельный вес средств, привлеченных от Банка России, в пассивах остался на уровне августа (3,0%).

В ресурсной базе банков прекратился быстрый рост доли вкладов населения. Их объем сократился за сентябрь на 0,2% (+0,5% с учетом переоценки). В январе-сентябре 2016 года объем вкладов возрос на 0,4% (+4,4% с учетом переоценки). Сокращается стоимость фондирования — ставки по вкладам в рублях упали до уровня середины 2014 года и продолжают снижаться.

Прирост объемов вкладов за январь-сентябрь 2016 года составил всего 0,4%, в аналогичный период прошлого года рост составил 14,3%

На фоне медленного роста объемов корпоративного кредитования и сохранения довольно высоких процентных ставок по кредитам предприятиям объем депозитов и средств на счетах предприятий сократился за сентябрь на 0,8% (+0,4% с учетом переоценки). За январь-сентябрь 2016 года сокращение этого показателя составило 10,1% (–4,1% с учетом переоценки).

Особенно заметно прекращение роста доли вкладов населения и депозитов предприятий в пассивах банков в сравнении с показателями 2015 года. Так, прирост объемов вкладов за январь-сентябрь 2016 года составил всего 0,4%, в то время как в аналогичный период прошлого года рост составил целых 14,3%. Падение объемов депозитов предприятий в январе-сентябре 2016 года составило 10,1% в сравнении с ростом на 6,4% за аналогичный период прошлого года.

Таблица 3

Крупнейшие банки по объему вкладов физлиц

Источник: данные Банка России и портала «Банки.ру»

Обращает на себя внимание небольшой прирост объема вкладов у Сбербанка и ВТБ 24, а также крупный прирост объема вкладов у Россельхозбанка, Бинбанка, Промсвязьбанка и Совкомбанка. Рост вкладов у банка «Открытие» связан с процессами внутри банковского холдинга. А необычно большой рост объема вкладов физлиц в ВТБ связан с передачей на баланс банка вкладов от Банка Москвы.

Рост прибыли

Снижение объемов создания резервов стало одним из важнейших факторов роста банковской прибыли

За январь-сентябрь 2016 года кредитные организации получили общую прибыль в размере 635 млрд рублей. Для сравнения: за аналогичный период 2015 года общая прибыль банковской системы составила 127 млрд рублей.

Замедление роста рисков находит отражение и в динамике резервов на возможные потери: с начала 2016 года они увеличились на 6,6%, или на 358 млрд рублей (за аналогичный период 2015 года — на 23,8%, или на 963 млрд рублей). Снижение объемов создания резервов стало одним из важнейших факторов роста банковской прибыли. Замедление темпов роста объемов резервов Центробанк объясняет стабилизацией качества кредитных портфелей.

Однако прибыль в объеме 877,7 млрд рублей показали только 430 кредитных организаций, в то время как 214 кредитных организации закончили первые девять месяцев с общим убытком 242,6 млрд рублей. Еще пять кредитных организаций не предоставили Банку России свою финансовую отчетность, что косвенно может свидетельствовать об их проблемном финансовом положении.

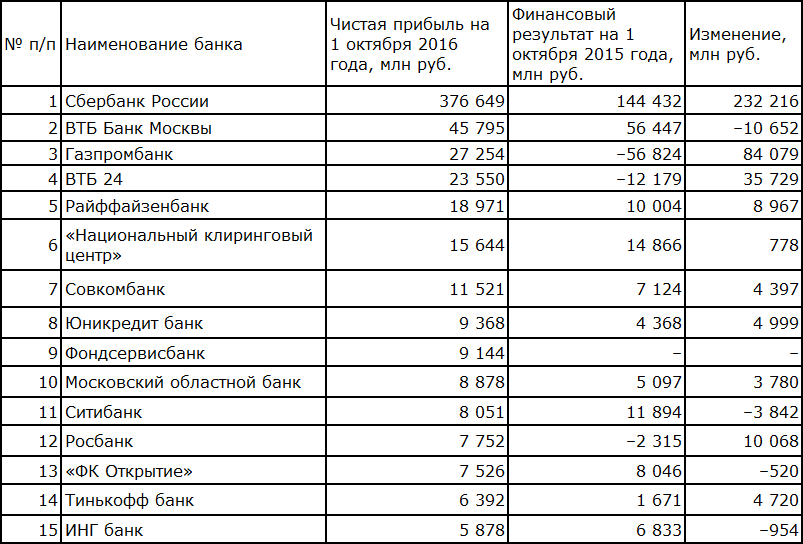

Таблица 4

15 самых прибыльных банков

Источник: данные Банка России и портала «Банки.ру»

Основная часть прибыли банковской системы России по-прежнему формируется Сбербанком

Для сравнения того, как изменилась прибыльность работы банка, дана величина финансового результата за соответствующий период прошлого года. Заметно, что большинство топов рейтинга по размеру прибыли показали гораздо лучший финансовый результат, чем в прошлом году.

Однако основная часть прибыли банковской системы России по-прежнему формируется Сбербанком. Недавно глава Сбербанка Герман Греф признал, что прибыль банка за последние несколько месяцев стала рекордной за все его время существования. Греф считает, что это результат предыдущих лет инвестирования и сокращения издержек.

Обращает на себя внимание увеличение прибыли банков группы ВТБ, Газпромбанка, Райффайзенбанка и Росбанка. Напомним, что Фондсервисбанк и Московский областной банк проходят процедуру финансового оздоровления.

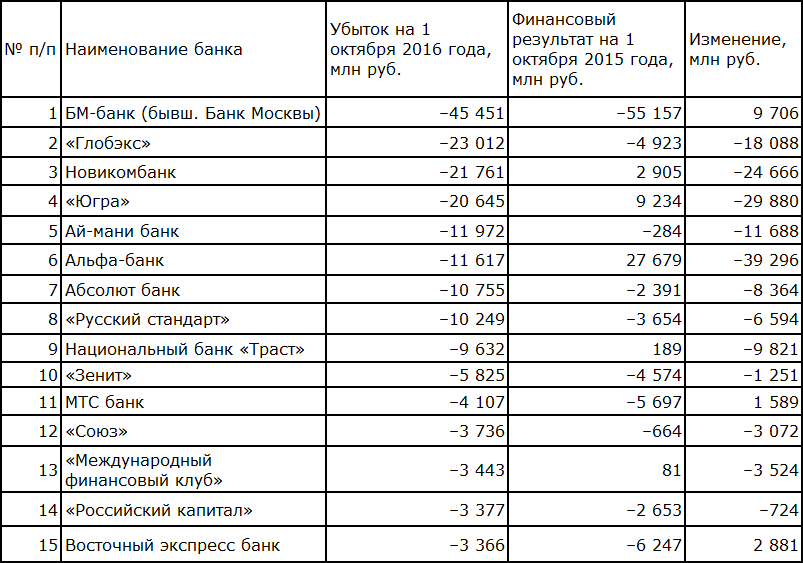

Таблица 5

Источник: данные Банка России и портала «Банки.ру»

Напомним, что некоторые банки, показавшие крупный размер убытков, проходят процедуру финансового оздоровления, это — БМ-банк, Национальный банк «Траст» и «Российский капитал». У Ай-мани банка лицензия была отозвана 5 октября 2016 года.

Данные финансовой отчетности пока не позволяют уверенно говорить о выходе банковского сектора из кризиса

Из остальных банков в рейтинге значительно увеличился убыток у банка «Глобэкс», Новикомбанка, банка «Югра», Альфа-банка, Абсолют банка и банка «Русский стандарт». Остается только надеяться, что по итогам 2016 года значимые для рынка банки, попавшие в эту таблицу, сумеют снизить размер своих убытков.

В целом в банковском секторе России наблюдается крайне неустойчивая стабилизация основных показателей его работы, что видно из приведенных данных финансовой отчетности. А объем прибыли в сравнении с январем-сентябрем прошлого года возрос в пять раз.

Однако данные финансовой отчетности пока, к сожалению, не позволяют уверенно говорить о выходе банковского сектора из кризиса.

Смотрите также: