Крупнейшие банки взяли в свои руки кредитование МСБ - «Финансы»

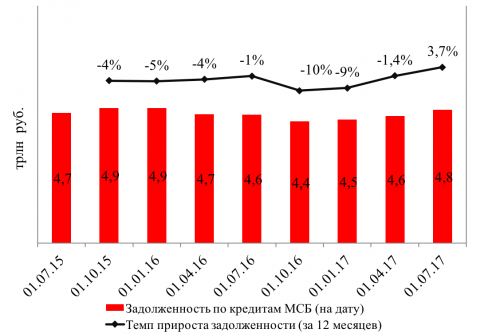

В первом полугодии 2017 тенденции в сегменте кредитования МСБ сменились: рынок перестал падать, и начался подъем. Так, объем выданных кредитов увеличился на 20%. Общий портфель за период с 1 июля 2016 по 1 июля 2017 прибавил немного – всего 3,7%. Правда, платежная дисциплина у субъектов малого бизнеса до сих пор хуже, чем в розничном и корпоративном сегменте кредитования.

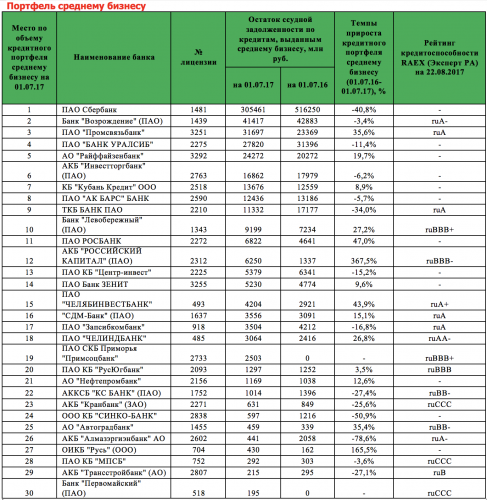

Прирост совокупной задолженности субъектов МСП в первом полугодии 2017 года произошёл, в первую очередь, благодаря Сбербанку. Без учета Сбербанка портфель МСБ уменьшился бы на 1,7%. Об этом говорится в исследовании рейтингового агентства «Эксперт РА» «Кредитование малого и среднего бизнеса в России: рынок для избранных». Исследование имеется в распоряжении ИА «Финансы и Банки».

В дальнейшем уровень конкуренции будет зависеть, прежде всего, от участия банков в государственных программах по поддержке МСБ и динамики внедрения новых технологий

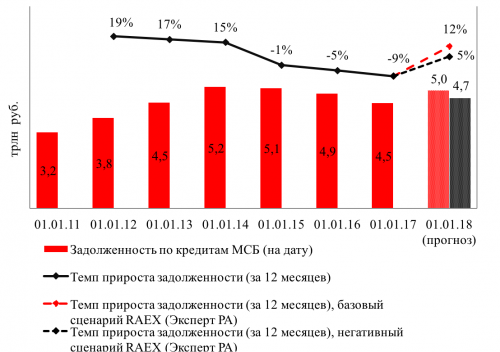

Увеличение доли Сбербанка привело к рекордной концентрации сегмента кредитовании МСБ на крупнейших игроках финансового рынка. В дальнейшем уровень конкуренции будет зависеть, прежде всего, от участия банков в государственных программах по поддержке МСБ и динамики внедрения новых технологий. Агентство «Эксперт» полагает, что снижение дефолтности и рост спроса на инвестиционные займы в преддверии «высокого» сезона позволит кредитному портфелю МСБ к концу года достигнуть 5 трлн рублей.

О том, что сейчас объем портфеля кредитов МСБ находится на уровне 4,8 трлн рублей, говорил на банковском форуме в Сочи 14 сентября зампред Банка России Василий Поздышев. Тогда же он озвучил прогнозную цифру Центробанка по портфелю на конец года – 5 трлн рублей.

Василий Поздышев, ЦБ: «Банки научились работать по кредитованию МСБ» На региональные банки и банки с базовой лицензией ляжет работа с малым и средним бизнесом. На форуме в Сочи банкиры обсудили, что именно делают для развития бизнеса Центробанк и структуры корпорации МСП.

Прирост кредитного портфеля МСБ немного уступает объему розничного кредитования - портфель кредитов физическим лицам увеличился за этот же период на 5,8%, в то время как кредитование крупного бизнеса продолжает сокращаться с третьего квартала 2016 года - минус 5,2% за аналогичный период.

Динамика сегмента МСБ определилась Сбербанком, увеличившим в первое полугодие объем выдач кредитов МСБ на 83,9%, а его портфель с 1 июля 2016 года по 1 июля 2017 года вырос на 24,4%

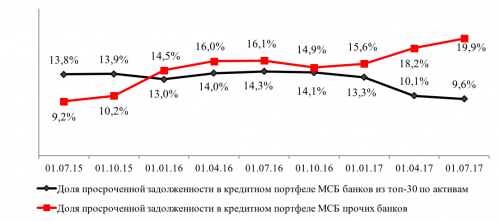

Концентрация сегмента увеличилась до рекордного уровня за последние годы: доля ТОП-30 банков в совокупной задолженности по кредитам МСБ достигла 65% на 1 июля 2017 года. Крупные банки стали активно наращивать долю рынка с середины 2016 года: плюс 11 п.п. за год. За первое полугодие 2017 года объем кредитов, выданных крупными банками субъектам МСБ, вырос на 45,7% по сравнению с аналогичным периодом прошлого года. В то же время банки за пределами ТОП-30 продемонстрировали сокращение объема выдаваемых ссуд на 10%. Во многом динамика сегмента МСБ определилась Сбербанком, увеличившим в первое полугодие объем выдач кредитов МСБ на 83,9%, а его портфель с 1 июля 2016 года по 1 июля 2017 года вырос на 24,4%.

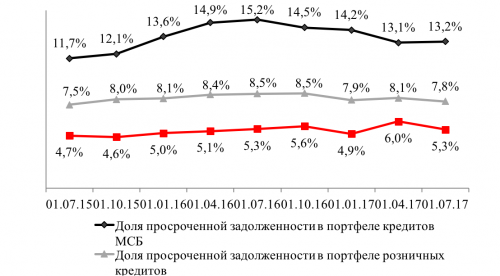

Дефолтность сегмента МСБ за год снизилась: доля просроченной задолженности сократилась до 13,2% (минус 2 п.п. за истекший период). В абсолютном объеме просроченная задолженность в кредитах МСБ составила 636 млрд рублей, что на 10% меньше показателя 2016 года. При этом растет разрыв в дефолтности портфелей банков разной величины: у крупных банков доля просроченной задолженности в кредитах МСБ составила 9,6%, у банков вне ТОП-30 – 19,9%.

В целом платежная дисциплина субъектов МСП хуже, чем в других сегментах кредитования: просроченная задолженность составляет 7,8% розничного портфеля и 5,3% кредитов крупному бизнесу. Частично разница в показателях обусловлена неравномерным распределением дефолтности среди продуктов розничного кредитования. Портфель розничных кредитов спасает качественно обслуживаемые ипотечные займы. А вот просроченная задолженность по кредитам корпоратам маскируется за счет реструктуризации.

Основным ограничителем развития рынка МСБ становится снижение конкуренции, дальнейшую динамику сегмента во многом определит политика государства

Основным ограничителем развития рынка МСБ становится снижение конкуренции, дальнейшую динамику сегмента во многом определит политика государства. Мелкие и средние банки вынуждены сокращать свое присутствие в сегменте по ряду причин, в том числе из-за роста показателей дефолтности до уровня, который превышает финансовые возможности собственников по абсорбции токсичных активов. Переломить негативную тенденцию портфелей банков вне ТОП-30 по активам может расширение «Программы 6,5», которую ведет Корпорация МСБ, и развитие Национальной гарантийной системы. Рынок может спасти и смягчение требований к резервированию кредитов МСБ и расширение доступа банков к участию в федеральных программах.

Также простимулировать спрос заёмщиков на финансовые ресурсы может создание единой базы информационной поддержки для субъектов МСП. На уровне отдельных банков значимое влияние на объемы выдач может оказать как внедрение новых технологий риск-менеджмента, так и повышение общего уровня диджитализации услуг (развитие онлайн-банкинга, «смарт-кредитования»), сокращающих время на рассмотрение заявок.

С июля 2016 года по июнь 2017 года в среднем около 15% кредитов МСБ в месяц выдавалось на срок свыше 3 лет, в то время как за аналогичный период прошлого года – только 11%

В сегменте МСБ растет спрос на инвестиционное финансирование на фоне снижения доли краткосрочных кредитов. С июля 2016 года по июнь 2017 года в среднем около 15% кредитов МСБ в месяц выдавалось на срок свыше 3 лет, в то время как за аналогичный период прошлого года – только 11%. В наиболее острой фазе кризиса спрос малых и средних предпринимателей был сконцентрирован, прежде всего, на кредитах для пополнения оборотного капитала. Вследствие расширения программ льготного финансирования в 2016-2017 годах стоимость долгосрочных кредитов МСБ снижалась быстрее, чем стоимость кредитов до года, что способствовало смягчению инвестиционного климата для данной категории заемщиков. В результате объем кредитных заявок МСБ, полученных банками за первое полугодие 2017 года, в 1,8 раза превысил показатели первого полугодия 2016 года, при этом опережающими темпами росло число заявок от малого бизнеса.

Агентство исходит из того, что в четвертом квартале 2017 года спрос на кредиты МСБ усилится вследствие сезонного увеличения объёма продаж

По базовому сценарию RAEX (Эксперт РА) объем кредитного портфеля МСБ по итогам 2017 года приблизится к 5 трлн рублей, показав прирост на 11-13%. Агентство исходит из того, что в четвертом квартале 2017 года спрос на кредиты МСБ усилится вследствие сезонного увеличения объёма продаж. Реализация данного прогноза наиболее вероятна при отсутствии новых макроэкономических шоков, поддержании ключевой ставки на уровне 8-8,5% к концу 2017 года, среднегодовой цене на нефть марки Brent в размере $52 за баррель и официальной инфляции по итогам года на уровне 4%. В базовом сценарии Агентство ожидает снижение ставок по долгосрочным кредитам МСБ до 12-13% и сохранение доли просроченной задолженности на уровне 12-13% портфеля на 1 января 2018.

Негативный сценарий RAEX (Эксперт РА) базируется на снижении среднегодовой цены на нефть до $40 за баррель, уровне инфляции 6-7%, ключевой ставке – 8-8,5% и выше. При таком сценарии по итогам 2017 года темпы прироста рынка МСБ замедлятся до 5%, а объем портфеля составит порядка 4,7 трлн рублей.

Обзор составлен по данным опроса 44 банков. По оценкам «Эксперт РА», охват рынка (по объему кредитного портфеля МСБ на 1 июля 2017 года) составил порядка 45%. Исследование подготовили младший директор Анастасия Личагина, директор Руслан Коршунов, управляющий директор Александр Сараев.

Смотрите также: