Кому на Руси жить хорошо: банки подвели финансовые итоги 2017 года - «Финансы»

Успешные банки показали рекордную прибыль, а проблемные –рекордные убытки. Розничное кредитование растет, а кредитование предприятий стагнирует. Началось снижение доли просрочки. Вкладчики активно несут деньги в банки.

Активы: розница вытягивает корпоративный бизнес

В 2017 году объем кредитов предприятиям вырос на 3,7%, а объем кредитов физическим лицам – на 13,2%

В 2017 году основные показатели деятельности банков медленно росли с исключением влияния валютной переоценки. Согласно данным Банка России, активы банков в 2017 году выросли на 9%, а совокупный объем кредитов экономике (предприятиям и населению) увеличился на 6,2%. В 2017 году объем кредитов предприятиям вырос на 3,7%, а объем кредитов физическим лицам – на 13,2%.

Для сравнения: в 2016 году рост активов составил 3,4%, прирост кредитов физлицам – 2,5%, а объем кредитов предприятиям снизился на 1,8%.

При этом за 2017 год активы банков, находящихся на оздоровлении, возросли с 4,6 трлн рублей на 1 января 2017 года до 10,4 трлн рублей на 1 января 2018 года, или в 2,3 раза

При этом за 2017 год активы банков, находящихся на оздоровлении, возросли с 4,6 трлн рублей на 1 января 2017 года до 10,4 трлн рублей на 1 января 2018 года, или в 2,3 раза. Это произошло за счет санаций Бинбанка, «ФК Открытие» и Промсвязьбанка под управлением Фонда консолидации банковского сектора (ФКБС). За счет этих санаций общая прибыль банковской системы оказалась значительно ниже прогнозов Банка России.

Объем активов банковского сектора за декабрь 2017 года с устранением влияния валютной переоценки вырос на 1,8%, а совокупный объем кредитов экономике увеличился на 0,8%. Объем кредитов предприятиям в декабре вырос на 0,5%, а объем кредитов физлицам – на 1,5%. Помимо медленно, но устойчиво растущего ипотечного кредитования, в последние месяцы был заметен и умеренный рост необеспеченных потребительских ссуд.

Банк России обращает внимание на то, что в 2017 году укрепление рубля привело к замедлению номинальных приростов по большинству основных показателей, характеризующих работу банковского сектора. Валютная переоценка заметно влияет на статистику, так как удельный вес валютных активов в банках составлял на 1 января 2018 года 22,3%, в пассивах – 21,8%, а колебания курса рубля относительно основных мировых валют в 2017 году были значительны.

Банк России для более корректного отражения фактической динамики основных показателей работы банков приводит сводные данные по банковскому сектору страны с исключением влияния валютного курса. Именно эти данные мы приводим и в настоящей статье. Определенное влияние на формирование показателей по банковскому сектору оказал также продолжающийся отзыв лицензий ряда кредитных организаций. Эти данные также учтены Банком России при составлении сводной статистики.

По-прежнему очень высока концентрация активов в крупнейших банках. По данным Центробанка, на 1 января 2018 года доля активов пяти крупнейших российских банков в активах банковской системы составила 55,8%, а на банки топ-20 приходится 79,3% активов всего банковского сектора. Стабильно высока концентрация головных офисов банков: 56,9% от числа действующих кредитных организаций зарегистрированы в Центральном федеральном округе, в том числе в Москве и Московской области – 50,6%.

Ситуация в крупнейших банках видна из приведенных ниже таблиц.

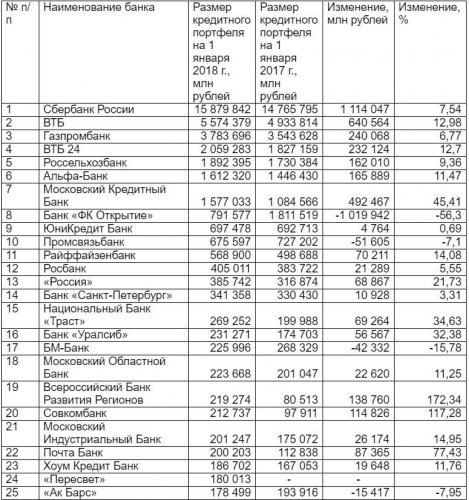

Таблица 1.

Банки с максимальным размером кредитного портфеля

Источник: данные Банка России и портала Банки.ру.

Большинство участников рейтинга заметно нарастили объемы кредитования

Большинство участников рейтинга заметно нарастили объемы кредитования. Объем кредитного портфеля Сбербанка за год вырос на 7,5%, в абсолютных цифрах увеличение портфеля на 1,1 трлн рублей было крупнейшим на рынке. Значительно нарастили объемы кредитного портфеля Московский Кредитный Банк, Совкомбанк, Почта Банк, ВБРР и банки группы ВТБ.

Обращает на себя внимание снижение на 1 трлн рублей, или на 56%, объема кредитного портфеля у «ФК Открытие», вызванное, по мнению аналитиков Fitch, сворачиванием сделок обратного РЕПО. В то же время кредитный портфель Промсвязьбанка пока сократился незначительно. Напомним, что банк «ФК Открытие», Промсвязьбанк и Бинбанк находятся на оздоровлении под управлением ФКБС. Из участников рейтинга на санации находятся также банк «Траст», Мособлбанк, БМ-Банк и банк «Пересвет». Банк ВТБ 24 объединен с ВТБ с января 2018 года.

Просрочка начала сокращаться

За 2017 год объем просроченной задолженности по корпоративному портфелю увеличился на 3,9%, а по розничному – сократился на 0,4%

За 2017 год объем просроченной задолженности по корпоративному портфелю увеличился на 3,9%, а по розничному – сократился на 0,4%.Удельный вес просроченной задолженности по кредитам нефинансовым организациям стабилизировался на уровне 6,4%, а по розничным кредитам – сократился с 7,9% до 7%.

В декабре объем просроченной задолженности по корпоративному кредитному портфелю сократился на 0,2%, по розничному – на 2,4%. В результате в декабре удельный вес просрочки снизился с 6,5% до 6,4% в корпоративном кредитном портфеле, а в розничном кредитном портфеле – с 7,3% до 7%.

Сокращение удельного веса просрочки по розничным кредитам объясняется ростом объема кредитного портфеля. Новые кредиты физлицам демонстрируют более высокое качество как за счет совершенствования банками систем управления рисками, так и из-за улучшения общеэкономической ситуации в стране. Однако события на рынке показывают, что далеко не все даже крупные банки достоверно отразили качество активов в своей финансовой отчетности.

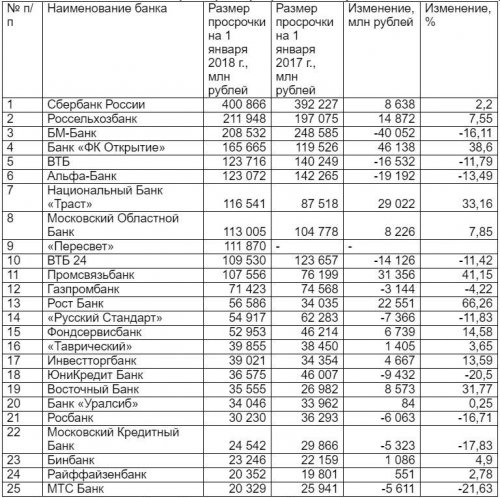

Таблица 2.

Банки с максимальным размером просроченной ссудной задолженности в кредитном портфеле

Источник: данные Банка России и портала Банки.ру.

Как видим, изменение объема просрочки в крупных банках идет разнонаправленно. Обращает на себя внимание рост объема просрочки у «ФК Открытие», Промсвязьбанка, НБ «Траст», Рост Банка и банка «Восточный». Заметное снижение доли просрочки показали банки группы ВТБ, Альфа-Банк, ЮниКредит Банк, Росбанк, Московский Кредитный Банк и МТС Банк.

Напомним, что БМ-Банк, «ФК Открытие», Бинбанк, Промсвязьбанк, НБ «Траст», Рост Банк, Московский Областной Банк, Фондсервисбанк, Инвестторгбанк и банк «Пересвет» проходят процедуру финансового оздоровления.

Ликвидность: вклады растут

Ситуация с ликвидностью в банковском секторе в целом хорошая. Но ликвидность распределена неравномерно между участниками рынка. Избыток ликвидности имеют Сбербанк, большинство крупных частных банков и «дочки» инобанков.

За 2017 год объем вкладов населения увеличился на 10,7%

За 2017 год объем вкладов населения увеличился на 10,7%.Уменьшается стоимость фондирования: ставки по вкладам в рублях упали ниже уровня начала «докризисного» 2014 года. Ставки по депозитам предприятий также находятся на достаточно низком уровне.

Объем требований банков к Банку России по депозитам и корсчетам за декабрь увеличился на 26,2%. Объем портфелей ценных бумаг банков за декабрь вырос на 0,4%.

За 2017 год портфель ценных бумаг на балансе банков увеличился на 9,7%, в основном – из-за роста вложений в долговые ценные бумаги.

Объем заимствований банков у Банка России в декабре увеличился на 4,1%. На 14,5% сократился объем депозитов, размещенных в банках Федеральным казначейством.

За 2017 год объем требований кредитных организаций к Банку России по депозитам и корсчетам вырос на 67,6%, а их доля в активах банковского сектора поднялась с 3,2% до 5%. В 2017 году на 25,7% сократился объем заимствований банков у Банка России. При этом объем депозитов, привлеченных от Федерального казначейства, увеличился в три раза.

Объем депозитов и средств на счетах предприятий за декабрь прибавил 2,8%. Традиционно предприятия стараются разместить временно свободные средства на длительные новогодние праздники. За 2017 год объем депозитов и средств организаций на счетах увеличился на 4,8%.

В декабре объем вкладов населения вырос на 4,3%. Участники рынка объясняют прирост вкладов традиционными выплатами премий в декабре. Сыграла свою роль и санация Промсвязьбанка, вкладчики которого перекладывали свои сбережения.

Доля вкладов населения в пассивах банков с марта 2017 года превысила долю корпоративного фондирования: удельный вес депозитов и средств организаций на счетах в пассивах кредитных организаций составил 29,2%, а вкладов – 30,5%.

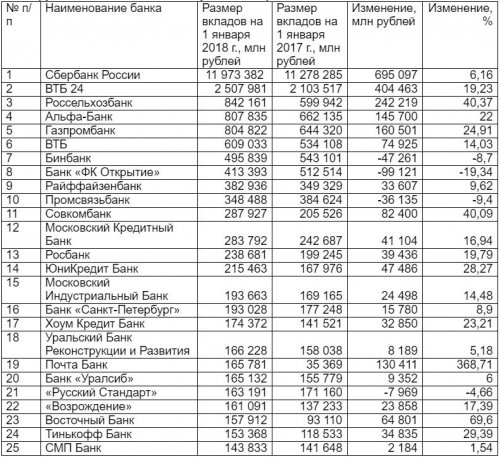

Таблица 3.

Крупнейшие банки по объему вкладов физлиц

Источник: данные Банка России и портала Банки.ру.

Объем вкладов с начала года вырос у большинства банков –участников рейтинга. Обращает на себя внимание рост объемов вкладов в Почта Банке, банке «Восточный», Россельхозбанке и Совкомбанке. Из крупных банков значительно сократился объем вкладов только у «ФК Открытие», Бинбанка и Промсвязьбанка.

Растут и прибыль, и убытки

Общий размер прибыли банковской системы за 2017 год составил 790 млрд рублей. Это значительно меньше прогнозов Центробанка и на 18% меньше, чем прибыль за 2016 год, которая составляла 930 млрд рублей.

Прибыль в размере 1562 млрд рублей показала 421 кредитная организация, а убыток в размере 772 млрд рублей – 140 кредитных организаций

Прибыль в размере 1562 млрд рублей показала 421 кредитная организация, а убыток в размере 772 млрд рублей – 140 кредитных организаций.

Общий убыток кредитных организаций за 2017 год увеличился более чем вдвое – с 362 млрд до 772 млрд рублей. Основная причина столь сильного роста убытков – признание реального качества активов банковскими группами «ФК Открытие», Бинбанка и Промсвязьбанка после начала их санации. В результате за 2017 год остаток по счетам резервов на возможные потери вырос на 26,9%, до 6,9 трлн рублей, в том числе только за декабрь рост составил 3,9%. Ранее снижение темпов создания резервов было важным фактором роста банковской прибыли.

Выделяется группа успешных банков, показывающих крупные объемы прибыли, и банков проблемных, убытки от деятельности которых все еще велики. Четверть кредитных организаций убыточна. А основная часть прибыли банковской системы России по-прежнему формируется банками с госучастием, прежде всего – Сбербанком и банками группы ВТБ.

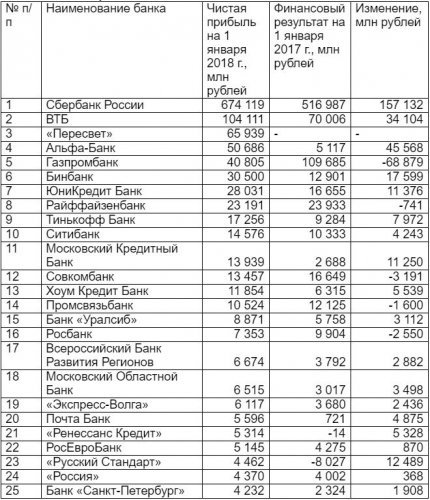

Таблица 4.

25 самых прибыльных банков

Источник: данные Банка России и портала Банки.ру.

Для наглядности изменения динамики прибыли банков в 2017 году дана величина финансового результата за 2016 год. Большинство участников рейтинга по размеру прибыли показали в 2017 году лучший финансовый результат, чем в 2016-м.

Обращает на себя внимание увеличение прибыли Сбербанка, банков группы ВТБ, Альфа-Банка, ЮниКредит Банка и банка «Русский Стандарт». Показатели банка «Пересвет», Бинбанка, Промсвязьбанка, Московского Областного Банка и банка «Экспресс-Волга» связаны с тем, что эти банки проходят процедуру финансового оздоровления.

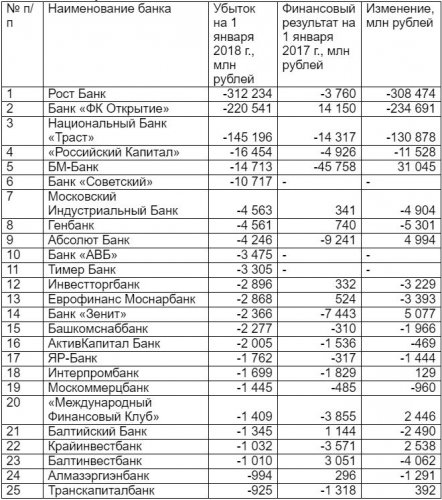

Таблица 5.

25 самых убыточных банков

Источник: данные Банка России и портала Банки.ру.

Большинство банков в рейтинге, показавших крупный размер убытков, проходят процедуру финансового оздоровления. Это Рост Банк, «ФК Открытие», НБ «Траст», «Российский Капитал», БМ-Банк, «Советский», Банк «АВБ», Тимер Банк, Инвестторгбанк, Балтинвестбанк, Балтийский Банк и Крайинвестбанк.

В целом в банковском секторе России в 2017 году наблюдался рост основных показателей работы, что хорошо видно из приведенных данных финансовой отчетности. Однако в августе – сентябре 2017-го начали проявляться негативные тенденции, вызванные проблемами крупнейших частных банковских групп – «ФК Открытие», Бинбанка и Промсвязьбанка.

Объем прибыли банковской системы России в 2017 году у ряда успешных банков значительно превысил показатели за 2016 год. Но четверть банков устойчиво работают с убытком, а 43% от всей прибыли банковской системы заработал Сбербанк. Признание реального качества активов банками, переданными на санацию в ФКБС, и создание резервов после начала в банках процедуры финансового оздоровления привело к рекордному росту убытков, что сказалось на итоговых результатах работы всей банковской системы страны. На помощь банкам, переданным в ФКБС, государство затратило более триллиона рублей.

Только за 2017 год ЦБ отозвал 50 банковских лицензий. Массовые отзывы лицензий небольших и средних по величине банков и санация системно значимых банков вызвали падение взаимного доверия участников рынка, что сделало даже крупные частные банки крайне чувствительными к любым негативным новостям.

На недавней встрече в «Бору» глава Банка России Эльвира Набиуллина назвала три важнейшие проблемы российской банковской системы

На недавней встрече в «Бору» глава Банка России Эльвира Набиуллина назвала три важнейшие проблемы российской банковской системы. Первая – занижение величины кредитного риска и размера резервов, а также завышение стоимости залогов. Вторая – схемное формирование банковского капитала. Третья – финансирование бизнеса собственников с нарушением требований регулятора. Эти проблемы банкам предстоит решать уже в наступившем, 2018 году.

Смотрите также: