Евгений Хохлов: «Переход на МСФО 9 как рутинная операция» - «Финансы»

Об особенностях перехода кредитных организаций на МСФО 9 Банкир.ру рассказал генеральный директор компании ПрограмБанк Евгений ХОХЛОВ.

— Готовы ли банки к переходу на МСФО 9?

— С точки зрения расчета к моменту перехода на МСФО банки подошли с разной степенью готовности. Часть банков уже готовит данные для выпуска отчетности по МСФО самостоятельно, у них уже отлажена технология. И других меньше опыта, но так или иначе разработана полноценная методика.

И третья категория, куда входят многие небольшие банки, отдавали этот процесс выпуска отчетности МСФО на аутсорсинг аудиторам, и она делалась в большой степени формально.

Так или иначе, перейдем все. Сейчас, к декабрю 2018 года, каждый банк принял решение по методике расчета резерва, хотя бы на следующие квартал-два.

— Что наиболее актуально для банков в вопросе перехода на МСФО в ближайшие недели?

— Как известно, МСФО 9 регулирует как учетные, так и расчетные действия.

Весь 2018 год основное обсуждение в профессиональном сообществе касалось расчетных действий, в первую очередь, расчета резерва под обесценение. И когда мы говорим о готовности перехода к МСФО 9, мы имеем в виду именно расчет.

В ближайшие два месяца банковская бухгалтерия сосредоточится, в первую очередь, на корректном выполнении именно учетных операций

Но в ближайшие два месяца банковская бухгалтерия сосредоточится, в первую очередь, на корректном выполнении именно учетных операций, как стандартных (признание актива, переоценка актива, прекращение признания актива и др.), так и специфических, характерных именно для момента перехода на МСФО 9, в том числе, связанных с существенными изменениями и в самом плане счетов, и в порядке учета многих операций.

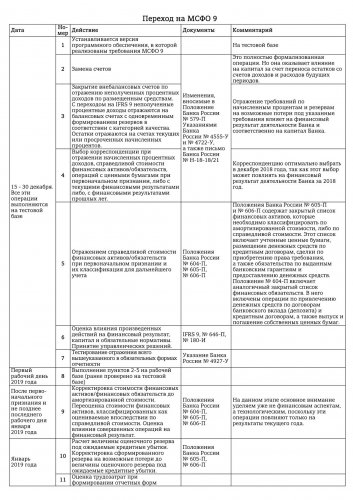

— Возможно ли выделить конкретный список действий, которые надо будет выполнить банку в декабря-январе?

— Да, можно построить единую последовательность учетных операций, которая подойдет любому банку. Исходя из нашего опыта и опыта наших клиентов, мы предлагаем вашему вниманию план действий на декабрь 2018 - январь 2019 года Он позволит перейти на МСФО 9 в наиболее комфортном режиме.

— Звучит интригующе. Так с чего надо начать?

— Прежде всего, стоит заранее освоиться с теми изменениями в балансе, которые произойдут при переходе через Новый год, для чего рекомендуется:

- договориться с ИТ-подразделением банка о создании тестовой базы путем копирования имеющейся рабочей базы данных;

- 17-18 декабря провести пробный переход через Новый год на тестовой базе;

- всем подразделениям ознакомиться с результатами этого перехода, соотнести эти результаты с конкретными изменениями в учете;

- на тестовой базе завести определенное количество модельных операций и дойти в программе до конца января 2019-го года, чтобы «живьем увидеть» все те изменения в учете и отчетности, которые всех ожидают в новом году;

- оценить влияние формируемых, в соответствии с Учетной политикой и МСФО 9, резервов на показатели банка;

- финансовому блоку рассмотреть итоги перехода через Новый год и оценить их влияние на финансовый результат деятельности, капитал банка, значения обязательных нормативов и другие существенные показатели банка.

Соответственно, к 21 декабря сформировать представление о действиях, которые следует осуществить еще в 2018 году для того, чтобы по возможности нивелировать «неприятные» последствия перехода через Новый год и/или усилить последствия «приятные». В частности, можно внести изменения в Учетную политику на 2019-й год.

— Это все, что нужно сделать в 2018 году? После этого можно уйти праздновать?

— Не совсем. После списка окончательных внесений в учетную политику 24-25 декабря и составления списка «нивелирующих» действий банк вновь создает тестовую базу, как копию рабочей, выполняет на ней разработанные действия и вновь переходит через Новый год.

В результате необходимо убедиться, что плановый результат – достигнут, а если нет или не в полном объеме, то продумать еще раз, что можно успеть сделать в уходящем году.

А по итогам всех проделанных итераций еще раз желательно провести пробный переход через Новый год 30-31-го декабря. Чтобы в новогоднюю ночь спокойно праздновать, а не мучиться головной болью о предстоящих после новогодних праздников проблемах.

— На что стоит обратить внимание во время этих тестовых переходов?

— На что мы рекомендуем обратить особое внимание при анализе результатов тестовых переходов через Новый год:

- В некоторых случаях законодатель прямо предусматривает различные варианты выполнения трансформационных действий при переходе на МСФО 9. Например, отражать начисленные процентные доходы (см. таблицу п.4.) можно в корреспонденции либо с текущими финансовыми результатами, либо с финансовыми результатами прошлых лет. Стоит выбрать, как это делать именно в вашем случае.

- Второй важный вопрос, с которым должны определиться банки – это классификация финансовых активов.

Оценка привлеченных и размещенных денежных средств, операций с ценными бумагами и иных операций, числящихся в балансе банка по состоянию на 1 января 2019 года, заведомо влияет на финансовый результат деятельности банка. Поэтому мы рекомендуем провести эту оценку в тестовом режиме с тем, чтобы проанализировать ее влияние на финансовый результат, капитал и значения обязательных нормативов для принятия необходимых управленческих решений.

Стоит также оценить трудозатраты на ввод и контроль новых данных при подготовке отчетности (пробуя подготовить январскую отчетность на тестовой базе).

Итак, к началу февраля этот непростой трансформационный этап будет вами пройден, банк перейдет на учет по стандартам МСФО.

— Что дальше, после фактического перехода на МСФО 9? Потребуется ли банку вновь вернуться к методике расчета резерва?

— В 1-2 квартале 2019 года большинство банков вернется к теме корректной оценки резерва, но уже на другом содержательном уровне.

Хотелось бы поделиться тем, как видим эту ситуацию мы, и что предлагаем рынку.

Как известно, R = EAD * PD * LGD, где:

- EAD – оценка актива, находящегося под угрозой дефолта,

- PD – вероятность дефолта,

- LGD – доля безвозвратных потерь при дефолте.

Для расчета, как PD, так и LGD можно выделить три основные методики:

- Методика, основанная на статистике самого банка. Эта методика рекомендуется стандартом. К сожалению, она требует большого объема информации. Скажем, для кредитов нужны данные минимум о 5000 кредитных договорах по каждому продукту за срок не менее 5-ти лет.

- Методика, основанная на внешних рейтингах. Этот подход оптимален в том случае, когда у клиента имеется рейтинг. Например, так можно рассчитывать PD и LGD для многих видов ценных бумаг. К сожалению, у подавляющего большинства клиентов не имеется никаких рейтингов. Можно использовать также и внутреннее рейтингование заемщиков, если в банке уже проводится систематическое рейтингование заемщиков на основе их финансовой отчетности.

- Методика, основанная на статистике Банка России. Этот вариант оптимален для основной массы небольших займов в тех банках, где нет собственной статистики достаточного объема.

— Какую же методику вы рекомендуете использовать?

— Исходя из опыта работы с нашими клиентами, а также с другими финансовыми организациями (Страховыми компаниями и МФО), которые перешли на МСФО год назад, мы видим, что большинство организаций будут использовать все три методики в разных сочетаниях.

В долгосрочной перспективе банки будут все больше опираться на собственную статистику

В долгосрочной перспективе банки будут все больше опираться на собственную статистику. При этом решение о текущей методике оценки надо принимать, сравнивая результаты при различных подходах.

Таким образом, полнофункциональное решение по МСФО 9 консолидирует всю информацию, необходимую для расчета резервов: данные по возвратам займов, внешние рейтинги в историческом разрезеи финансовую отчетность заемщиков.

По мере накопления данных это, как минимум, позволит получить, с приемлемым уровнем достоверности, сначала оценки для LGD. А со временем и оценки вероятности дефолта, хотя бы по некоторым классам и подклассам активов.

Как это может выглядеть практически, мы обсудим в следующем году, уже после первого этапа перехода банков на МСФО 9. По нашему мнению, для большинства банков актуально совмещать разные типы методик для разных видов активов.

Смотрите также: