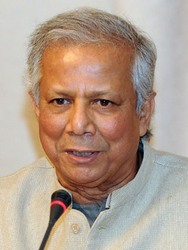

Мухаммад Юнус: «Существующие банки — это банки для богатых» - «Интервью»

Микрофинансовые организации (МФО) набирают все большую популярность в России: предприниматели поняли, что могут зарабатывать, как банки, кредитуя граждан под высокий процент. По мнению нобелевского лауреата и основателя «банка для бедных» Мухаммада ЮНУСА, Центробанк должен следить за микрокредитованием, особенно в плане процентных ставок, не позволяя МФО превращаться в «кредитных акул». Легенда микрокредитования рассказал «Маркеру» о «социальном бизнесе» и своей деятельности после скандального ухода из банка Grameen.

— На каком уровне сегодня находится российский рынок микрофинансирования?

— Я знаю, что был принят закон, регулирующий МФО. Надеюсь, что он поможет развиваться российскому рынку микрофинансирования в правильном направлении. Но остались определенные пункты, на которые необходимо обратить дополнительное внимание. Например, максимально допустимая годовая процентная ставка, которую могут устанавливать микрофинансовые организации, законодательное разграничение МФО и не МФО, а также защита прав заемщиков. МФО не должна использовать заемщиков для возможности нажиться на них, не должна становиться ростовщиком, «кредитной акулой». Важно законодательно определить, на каком конкретно этапе она этой акулой становится.

— В России многие считают, что микрокредиты обычно берут люди финансово неграмотные. Вы согласны с этим?

— Именно поэтому так важна роль регулятора — Центробанка. Клиент должен четко понимать, за что с него берут плату. Для этого регулятор должен настоять на прозрачности всех комиссий, чтобы о них клиенту было известно до выдачи займа. Желательно, чтобы сотрудник МФО сообщал об этом устно.

— По вашему мнению, какой максимальный уровень годовой процентной ставки является оптимальным для МФО, чтобы ее не считали «кредитной акулой»?

— Все зависит от стоимости привлечения ресурсов. Если процентная ставка превышает эту стоимость на 10%, тогда организация ведет правильную микрофинансовую деятельность. Это так называемая зеленая зона МФО. Если годовая процентная ставка составляет стоимость фондирования плюс 10—15%, тогда организация находится в «желтой зоне», значит, она соответствует нормам. Третий случай — когда процентная ставка формируется из стоимости фондирования плюс 15% или более в год. В этом случае МФО находится в «красной зоне», где обитают «кредитные акулы».

— Какая процентная ставка у банка Grameen?

— Процентная ставка Grameen регулируется государством. У нас есть процентный потолок, выше которого МФО не может выдавать кредиты. Он составляет 27% годовых. У Grameen на данный момент 20%.

— Но 20% годовых — это всё же прибыль. А вы всегда говорите, что целью МФО не должно быть получение прибыли.

— Я не отрицаю, что годовая процентная ставка в 20% является прибылью банка Grameen. Но банк принадлежит своим клиентам, заемщикам. Получается, что деньги в любом случае им возвращаются.

— Сможет ли Россия создать банк, подобный Grameen? И можно ли перепрофилировать какой-нибудь существующий банк для этих целей?

— Конечно, Россия может создать такой банк. Но это должен быть именно банк, а не крупная МФО. Разница в программе. МФО, как правило, кредитуют какой-то один не очень богатый класс населения. Банки же в основном кредитуют корпорации. Банк Grameen в этом плане уникальный. Он не ведет дел ни с кем, кроме бедняков. Таким образом, чтобы делать то же, придется создать с нуля отдельный банк.

— Сейчас вы как-то сотрудничаете с банком Grameen?

— Официально — нет. Я ушел из банка Grameen из-за пенсионного возраста. Но Yunus Centre, в котором я сейчас работаю, располагается в том же месте, что и банк, мой офис находится в том же здании. Так что я вижусь со знакомыми из Grameen. Личные взаимоотношения никто не отменял.

— А что насчет судебного процесса между вами и банком? Он завершен?

— Да, завершен. Конечно, сложившаяся ситуация ранила мои чувства, потому что все было сделано так некрасиво. Но хорошо, что все позади.

— Как вы считаете, был ли уже пик роста МФО на Западе?

— На данный момент в Европе еще очень ранняя стадия развития МФО. Многие страны еще не вовлечены в этот процесс, и многие европейцы не имеют доступа к финансовым продуктам и услугам. Пик для каждой страны свой. Он зависит от того, какая в стране правовая среда, какие способы фондирования той или иной компании. Проблема состоит в том, что существующие банки — это все же банки для богатых. А нужно создать отдельный закон, который бы позволил создавать и регулировать отдельные банки для бедных.

— А Россия сильно отстает от других стран?

— Нет, несильно. Существует много стран, в которых не очень сильно развито микрофинансирование.

— Вы ожидаете второй волны кризиса?

— Возникновение кризиса всегда зависит от того, как функционирует экономическая система. До того как вы ее «почините», фундаментально измените, кризис так и будет существовать в системе. И это неизменно приведет и ко второй, и к третьей, и к последующим волнам. Но чем ближе кризис, тем привлекательнее идея социального бизнеса. А если система работает без перебоев, люди не хотят смотреть на что-то новое, ведь всё работает, зачем обращать свое внимание на лишнее? В этом отношении кризис полезен для привлечения внимания к альтернативам.

— Что такое социальный бизнес?

— Это любой бизнес, направленный на решение социальных задач, в котором инвесторы не заинтересованы в получении прибыли, но при этом могут вернуть свои вложения через какое-то время. Таким образом, вы возвращаете вложенные инвестиции, но ничего сверх них.

— Почему вы считаете, что социальный бизнес станет популярным в России? Ведь российские бизнесмены не очень заинтересованы в проектах, если они не приносят прибыль.

— Это утверждение верно для любого бизнеса, ведь функция получения прибыли заложена в нем изначально. Но в данном случае речь идет о новом, нетрадиционном бизнесе, цель которого — не личная выгода, а решение той или иной социально значимой проблемы. Один раз попробовав вести социальный бизнес, вам начинает это нравиться.

— Через сколько времени компания, занимающаяся социальным бизнесом, становится безубыточной?

— Некоторые особо успешные компании могут достичь точки безубыточности в течение 2—3 лет, другим может потребоваться 5—7 лет. Например, ваш социальный бизнес — это создание дополнительных рабочих мест. Предположим, вы открыли маленький ресторан, чтобы привлечь людей на работу. Вы выбрали правильные блюда — посетителям они нравятся, к вам приходят снова и снова. В таком случае компания станет безубыточной за 2—3 года. Если мы говорим о сложной программе здравоохранения, когда предоставляемые вашей компанией услуги необходимо популяризировать среди населения, объяснить населению, что необходимы минимальные взносы для того, чтобы программа начала действовать, такой вариант социального бизнеса займет больше времени. Необходимость покрывать издержки за счет лишь одного вида деятельности — самый важный аспект. Потому что если в конечном счете результаты вашей деятельности не покрывают ваши издержки, то это не может быть названо ни бизнесом вообще, ни социальным бизнесом в частности.

— Во время кризиса инвесторы неохотно вкладывают деньги во что-либо, тем более в социальные проекты?

— Это правда. Но инвесторы ничего не теряют — их деньги, вложенные в социальный бизнес, в любом случае к ним вернутся. Также не следует забывать, что этот бизнес не требует объемных вложений, это может быть и небольшой бизнес.

— В будущем коллекторские агентства могут быть вовлечены в микрофинансирование в России. Что вы думаете о такой практике?

— Это плохая практика, так как микрофинансирование предполагает очень близкие взаимоотношения между заемщиком и кредитором. Это взаимоотношения, основанные на доверии, солидарности, поддержке. Когда внешнее агентство вмешивается в эти взаимоотношения, оно не испытывает никаких чувств к заемщикам. Поэтому оно становится агрессивным, жестоким. И это убивает всякие взаимоотношения. Сбор долгов, решение подобных проблем должны происходить внутри МФО.

— Сколько проектов вы сейчас курируете?

— Мы вместе с банками Grameen, Grameen lab и Yunus Centre создали около 55 компаний. Они очень разноплановые. Grameen Danone производит недорогие йогурты. Grameen Phone — крупнейший в Бангладеш оператор по предоставлению услуг мобильной связи. Также есть компания, производящая домашние системы солнечной энергии. Большинство людей в деревнях Бангладеш лишены электричества, но, покупая эти системы, они его получают. В среднем такая система стоит $300.

— Если сравнивать банки и МФО, то кто в итоге выиграет?

— Тот, кто сможет предоставить клиенту обоснованную процентную ставку по кредиту, кто не будет создавать дополнительных проблем при получении кредита. Клиенты должны чувствовать себя комфортно и счастливо, сотрудничая с кредитором, — в этом залог успеха.

Беседовала Анна ДУБРОВСКАЯ

Смотрите также: