При помощи «Яндекса» Банк России разделит МФО на добросовестные и нелегальные - «Финансы»

Центробанк склонен считать микрофинансовые организации логичным элементом финансового рынка, и на этот сектор в ближайшие годы будет распространено жесткое регулирование, аналогичное банковскому. Самые крупные МФО могут претендовать на статус банка с базовой лицензией.

Рынок микрофинансовых организаций будет регулироваться в ближайшие годы не менее строго, чем рынок банковских учреждений. Об этом заявил, выступая на XII Форуме качества финансовых услуг в Уфе, начальник главного управления рынка микрофинансирования и методологии финансовой доступности Банка России Илья Кочетков.

Количество заемщиков в МФО в 2016 году выросло на 40% и превысило 4,7 млн человек

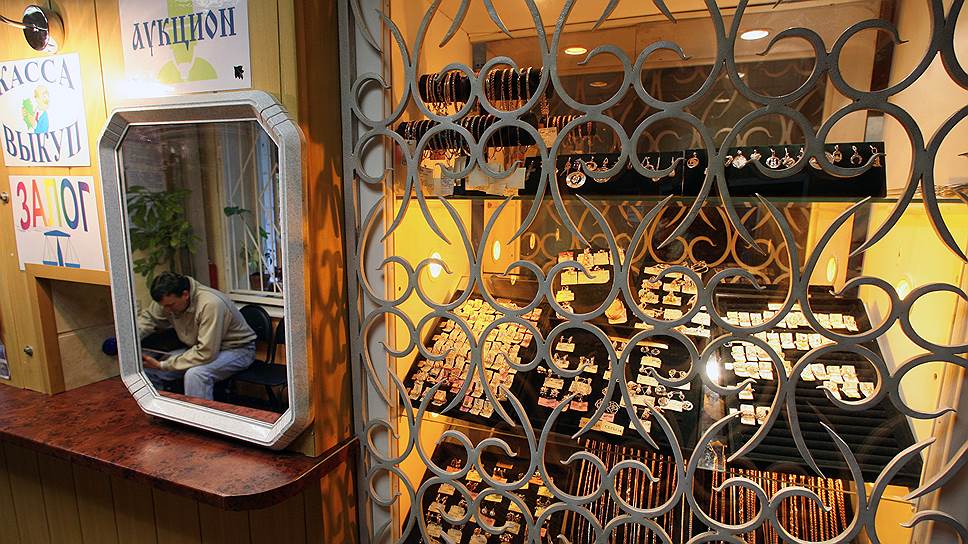

Сейчас на российском рынке работают 15 тыс. организаций, выдающих займы. В их числе 7,5 тыс. МФО, 6,3 тыс. кредитных кооперативов, 2,8 тыс. сельскохозяйственных потребительских кооперативов и 7,2 тыс. ломбардов.

Банк России занимается расчисткой рынка от недобросовестных участников — так, в 2016 году из реестра ЦБ исключены 1,7 тыс. МФО.

Тяжелее ликвидировать «серые» ломбарды — в отношении них ЦБ идет на ликвидацию через направление материалов о недобросовестной работе в суды и налоговые службы. Так, в 2016 году в суд и прокуратуру было передана информация о 2,5 тыс. ломбардах, которые не сдают в ЦБ отчетность и не входят в саморегулируемые организации.

Количество заемщиков в МФО в 2016 году выросло на 40% и превысило 4,7 млн человек. В Банке России полагают, что МФО все же не являются конкурентами банков и дополняют финансовый сегмент. МФО открываются там, где нет отделений банков; они работают с такими продуктами, которые банки игнорируют.

С 1 января 2017 регулятор вводит трехкратное ограничение суммы процентов и других обязательных платежей по займам в МФО — размер начисляемых процентов не сможет превышать сам заем более чем в три раза. Это касается займов, срок которых не превышает 1 года.

МФО разделяются на микрофинансовые компании (МФК) и микрокредитные компании (МКК). Требования к капиталу МФК — не менее 70 млн рублей. МФК смогут выдавать займы в сумме до 1 млн рублей и привлекать денежные средства граждан. МКК смогут выдавать не более 500 тысяч и не будут иметь права привлекать средства граждан, не являющихся их учредителями.

ЦБ будет уделять особенное внимание развитию МФО, аффилированных с банками, в части контроля за рискам таких банков

Рассказал Илья Кочетков и о борьбе с нелегальными кредиторами. Он назвал эти компании злой тенью рынка микрофинансирования. В 2016 году было выявлено около 1,4 тыс. таких учреждений и данные о них были переданы в прокуратуру. Совместно с поисковой системой «Яндекс» в ближайшее время будет запущен проект по маркировке МФО. Суть его в том, что если МФО есть в реестре ЦБ, то в поисковых системах таким компаниям будет присвоен определенный знак соответствия требованиям ЦБ. Так заемщику проще будет отличить «серого» кредитора от добросовестного.

Есть у МФО и проблемы. Банк России знает случай, когда крупный банк отказал самой большой в стране СРО рынка МФО в открытии счета на том основании, что, по мнению компланс-контроля банка, данная СРО будет заниматься сомнительной деятельностью.

Особое внимание ЦБ будет уделять развитию МФО, аффилированных с банками, в части контроля за рискам таких банков.

В ближайшей перспективе — возможность получения МФК статуса банка с базовой лицензией. «Это означает, что рынок финансовых услуг никуда от МФО не денется»,— резюмировал Илья Кочетков.

Смотрите также: