Песо круче рубля? - «Тема дня»

Как заработать на облигациях Мексики и Турции

На фоне того, как российские власти все более явно начинают бороться с чрезмерным укреплением рубля, Мексика и Турция, напротив, повышают ставки, чтобы остановить ослабление своих валют. Эти страны могут сместить Россию с пьедестала лучших рынков для инвестирования в локальные облигации.

В 2016 году рубль вместе с бразильским реалом стали безоговорочными мировыми лидерами по темпам роста, укрепившись по отношению к доллару США более чем на 20%. После того как долгосрочные выпуски ОФЗ позволили заработать до 40% в долларовом выражении, в новом году результат может оказаться значительно скромнее.

Положительная динамика рубля была обоснована фундаментальными факторами: восстановлением цен на нефть и уменьшением оттока капитала. Но не менее значимым фактором стал приток портфельных инвестиций в российские ценные бумаги. По данным ЦБ, за 11 месяцев 2016 года нерезиденты увеличили позиции в ОФЗ на 344 млрд рублей в номинальном выражении. Сочетание высоких процентных ставок, укрепляющейся национальной валюты и роста котировок позволило в 2016 году иностранным инвесторам заработать на российских ОФЗ до 40% годовых в валюте.

В 2017 году доходность рынка рублевых облигаций, скорее всего, будет значительно скромнее. 24 января Минфин объявил, что начнет покупать валюту на дополнительные доходы от превышения заложенной в бюджет цены на нефть в 40 долларов за баррель. По мнению большинства аналитиков, это как минимум удержит рубль от дальнейшего укрепления даже в случае роста цен на нефть. В случае падения цен на нефть обратному движению в сторону ослабления национальной валюты препятствий не будет.

В этой связи возникает вопрос, насколько привлекательными для иностранных инвесторов останутся рублевые облигации при отсутствии потенциала укрепления рубля? Может получиться так, что к фактору покупки валюты Минфином добавится снижение притока или даже отток нерезидентов с рынка ОФЗ, если портфельные инвесторы решат зафиксировать прибыль и перевести капиталы на рынки с более высоким потенциалом доходности. Похоже, рубль из самой недооцененной валюты среди крупных развивающихся стран за два года перешел в разряд наиболее переоцененных.

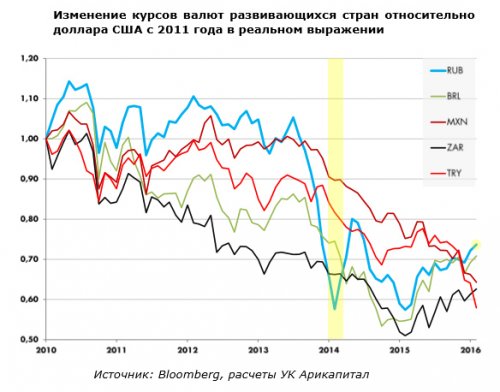

Несмотря на то что цены на нефть все еще вдвое ниже, чем были пять лет назад, реальный курс рубля только на 25% слабее, чем в начале 2011 года. Южноафриканский ранд и турецкая лира подешевели за этот же период на 40%, мексиканский песо — на 36%.

Валюты других развивающихся стран стали хорошей альтернативой рублю. Наиболее привлекательно выглядят мексиканский песо и турецкая лира. Эти валюты не только упали сильнее, чем рубль, но и с большей вероятностью могут отрасти. Мексика и Турция — несырьевые страны, их экспортные поступления остаются стабильными. Следовательно, валюты можно назвать действительно недооцененными, в отличие от рубля, более низкий курс которого обоснован снижением цен на нефть и сырьевые ресурсы.

Несмотря на недавний скачок, Мексика является одним из лучших примеров стабильности цен. Инфляция на протяжении более чем 10 лет остается в рамках целевого коридора 3% плюс-минус 1 процентный пункт, установленного местным центральным банком. В Турции исторически инфляция была более высокой, в среднем на уровне 8% годовых, изменяясь в диапазоне от 6% до 10%, но также демонстрируя меньшую волатильность по сравнению с Россией.

Доходность по долгосрочным российским ОФЗ опустилась до 8%, приближаясь к историческим минимумам. Ее дальнейшее снижение зависит не только от способности Банка России сбить инфляцию до уровня, не имеющего аналогов в истории страны, — 4% в год, но и от готовности сохранять такой низкий рост цен приоритетом в ущерб экономическому росту на протяжении последующих лет. В случае изменения вектора экономической политики инфляция вновь устремится к привычному для россиян уровню 8—9%, что обнулит реальную доходность рублевых облигаций. В Мексике и Турции доходности по государственным облигациям сейчас на многолетних максимумах, обеспечивая выше, чем в России, реальную доходность при более предсказуемой инфляции.

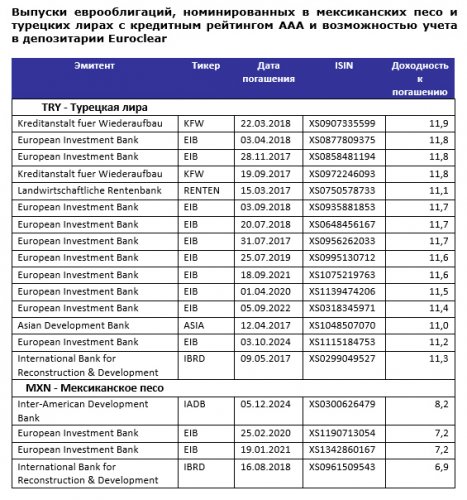

Каким образом российский инвестор может зафиксировать высокую доходность валют развивающихся стран на длительный период? Помимо покупки паев ПИФа или ETF, инвестирующего в соответствующие локальные облигации, можно напрямую через российского брокера купить еврооблигации, номинированные в турецких лирах или мексиканских песо с централизованным учетом в европейских депозитариях Euroclear/Clearstream. Эти облигации, соответственно, можно учитывать на депозитарном счете российского брокера или в НРД, без открытия счетов в национальных депозитариях.

Мы рекомендуем обратить внимание на еврооблигации, номинированные в развивающихся валютах, выпущенные международными финансовыми организациями, такими как Всемирный банк, Европейский инвестиционный банк или Немецкий банк развития (KFW). Это эмитенты с максимально высокими рейтингами надежности («AAA» по версии трех ведущих международных агентств). С учетом текущих ставок по безрисковым облигациям — 7—8% в мексиканских песо и около 11% в турецких лирах, привлекательную доходность можно заработать, даже не принимая на себя кредитные риски.

Мексиканские и турецкие активы в последние месяцы оказались распроданы в наибольшей степени среди крупных развивающихся рынков из-за роста политических и макроэкономических рисков. В Турции сохраняется политическая напряженность после попытки военного переворота в июле прошлого года. 27 января агентство Fitch последним из тройки ведущих рейтинговых агентств лишило страну суверенного кредитного рейтинга инвестиционного уровня, понизив долгосрочный рейтинг кредитоспособности с «BBB-» до «BB+». Вместе с тем Fitch отметило, что макроэкономические и финансовые показатели Турции остаются сильными. У страны довольно низкий уровень госдолга (27,8% от ВВП на конец 2016 года) и сбалансированный бюджет.

Предвыборные обещания Дональда Трампа построить на границе с Мексикой стену и пересмотреть условия соглашения о зоне свободной торговли NAFTA привели к оттоку портфельных инвестиций в страну и падению курса песо до исторического минимума. Несмотря на то что ряд крупных компаний, как, например, Ford, отказались от планов новых инвестиций в Мексику, ослабление национальной валюты повышает конкурентоспособность местных товаров. По оценкам аналитиков, ухудшение отношений с США не приведет к экономическому кризису, а лишь снизит темпы роста экономики до 1,7% в 2017 году.

Алексей ТРЕТЬЯКОВ, генеральный директор УК «Арикапитал», для

Определиться в выборе инвестиционной стратегии, купить в режиме онлайн акции российских компаний, оставить заявку на приобретение облигаций, а также открыть индивидуальный инвестиционный счет теперь можно с помощью раздела «Инвестиции» портала Финансы и Банки.

Смотрите также: