С долларами перебор - «Тема дня»

Впервые за 11 лет валютные активы банков перестали покрывать их пассивы в валюте. Опасен ли этот «разрыв» для валютных вкладчиков и чем банки будут расплачиваться с клиентами в случае падения рубля?

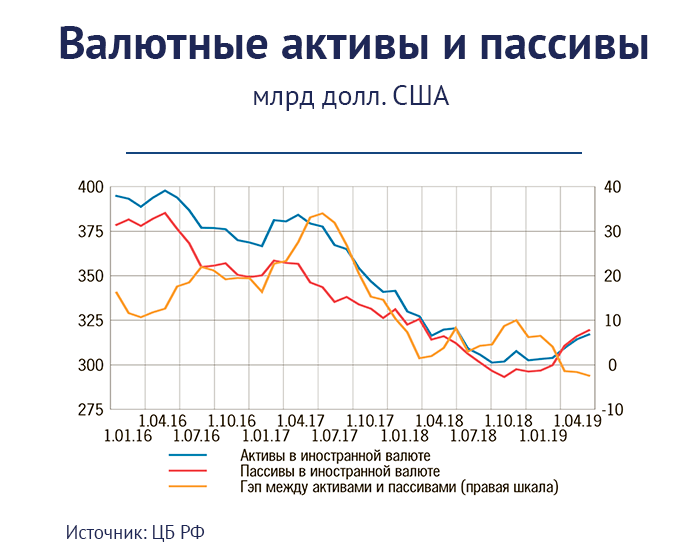

С января активы банков (кредиты, инвестиции в ценные бумаги, счета в других банках и т. д.) в иностранной валюте перестали полностью покрывать валютные пассивы (вклады, кредиты, привлеченные на межбанковском рынке и у ЦБ, и др.). На это обратил внимание Центробанк — такое происходит впервые за 11 лет статистики, которую публикует регулятор. И «разрыв» в валютном балансе с начала года только вырос. Так, на 1 февраля обязательства банков в валюте достигали 310,8 млрд долларов, а активы — 309,5 млрд. К марту «дыра» увеличилась до 1,6 млрд долларов, на начало апреля она составляла уже 2,4 млрд. На 1 мая валютные активы банков составляли 309,6 млрд долларов, данных по пассивам ЦБ не предоставил. Это плохо: в случае резкого ослабления рубля банкам придется дополнительно закупать валюту на рынке по менее выгодному курсу, чтобы расплачиваться с валютными вкладчиками.

Отношение валютных пассивов ко всем обязательствам банка снижается медленнее, чем доля валютных активов. Разница в соотношении валютной составляющей активов и пассивов по 20 крупнейшим банкам была отрицательной еще с начала года (22,1% против 22,4% на 1 января). На 1 мая она достигала уже -0,8 процентного пункта, говорится в обзоре банковского сектора ЦБ.

Такое «смещение» — результат политики ЦБ по сокращению доли валюты в банковских балансах после девальвации рубля 2014—2015 годов. ЦБ повышал коэффициенты риска по валютным кредитам и увеличивал нормы отчисления в фонд обязательных резервов по валютным вкладам физических лиц. Политика сработала только частично. Объемы валютных кредитов, выдаваемых юрлицам, действительно снизились, но ситуация с депозитами до конца не исправилась. Люди продолжают открывать вклады в валюте.

По итогам I квартала 2019 года банки столкнулись с притоком на валютных счетах: 5,5 млрд долларов от физических лиц и 5,8 млрд — от юридических. Согласно данным из «Обзора финансовой стабильности» ЦБ, на 1 апреля годовой темп прироста вкладов физлиц в иностранной валюте составил 2,2%. Если рост остатков на счетах юридических лиц Банк России объясняет сезонными факторами, то увеличение объема валютных вкладов физлиц вызывает у регулятора настороженность. «ЦБ ничего с этим сделать не может. Народ понимает, что рубль — слабая валюта в долгосрочной перспективе. Пусть хоть нулевая ставка будет, все равно люди будут хранить в долларах», — поясняет аналитик Райффайзенбанка Денис Порывай.

Ограничительные меры ЦБ привели к тому, что многие крупные банки предлагают клиентам конвертировать валютные кредиты в рублевые. Банку они приносят большую доходность и к тому же оказывают меньшую нагрузку на капитал. Получается, заемщик банку должен рубли, а банк вкладчику — все еще доллары.

«По сути, такая ситуация означает, что банки сейчас в какой-то степени фондируют рублевые активы валютными пассивами. Возникает соответствующая валютная позиция и риски, связанные с ее поддержанием», — отмечает аналитик компании «Фридом Финанс» Александр Осин. В случае рублевого шока необходимая валютная ликвидность будет формироваться за счет капитала и резервов банков. Но на данный момент банковские резервы и капитал достаточны для сохранения стабильности банковской системы, считает Осин.

Банки накопили солидную «подушку» валютной ликвидности — на 1 мая она составляла 12,3 млрд долларов. Разрыв валютного баланса при этом составляет менее 1% валютных активов и всего 0,2% от всех активов. «Это немного для банковской системы. Валютная ликвидность при этом, наоборот, растет, поэтому риск недостаточности валютной ликвидности снижается», — подчеркивает пресс-служба Сбербанка.

Аналитик аналитического центра Финансы и Банки Вадим Тихонов при этом не исключает, что в случае крупных экономически шоков валютной ликвидности банкам все же может не хватить. «Если в короткий срок нужно будет погасить 1/4 или даже 1/5 часть пассивов, существующего запаса ликвидности, конечно, не хватит», — говорит он. «В случае если клиенты будут вынимать деньги из банков, этим банкам придется где-то валюту брать, и это, конечно, будет оказывать давление на валютный рынок», — предупреждает Денис Порывай.

При этом в Сбербанке полагают, что у правительства и ЦБ достаточно вариантов управления валютным риском. «У ЦБ есть возможность поддержать банки продажей валюты из ЗВР, а Минфину достаточно снова приостановить покупки валюты, как в августе прошлого года, чтобы обеспечить приток валютной ликвидности в банки», — считают в пресс-службе банка.

В случае возникновения проблем с наличной валютой, как это бывает с вкладами в критические моменты для банков, кредитные организации вводят лимиты сумм выдачи или переносят ее на определенные дни. Конвертировать валюту вклада в рубли, если соответствующего пункта не было в договоре, банк не имеет права. «Хотя со стороны одного санируемого банка был ход — обслуживать валютных вкладчиков только в головном офисе в региональном центре, остальным клиентам предлагалось получить валютные вклады наличными в рублевом эквиваленте по установленному банком курсу либо перевести валютные средства в любой другой банк», — вспоминает Вадим Тихонов.

Лишение банка лицензии валютному вкладчику серьезного урона не нанесет: формально АСВ страхует и валютные депозиты. Однако страховое возмещение по ним выплачивается в рублях по курсу ЦБ на дату наступления страхового случая.

Тем не менее повторения сценария 2014—2015 годов аналитики в ближайшем будущем не ожидают. «Во-первых, валютных кредитов существенно меньше, чем тогда, — одной проблемой для банков меньше. А во-вторых, у Банка России есть инструменты и ресурсы, способные точечно гасить острую необходимость в валютной ликвидности на рынке», — отмечает Тихонов. Новых санкций и резкого падения цен на нефть, способных обрушить рубль, тоже пока не предвидится.

С июля ЦБ снова повышает отчисления банков в фонд обязательных резервов по валютным вкладам физических лиц — с 7% до 8%. Банки будут вынуждены еще сильнее снижать ставки по валютным вкладам, что, по мнению регулятора, и должно сократить объемы таких вкладов на балансах кредитных организаций. «Такая мера может сократить валютную долю в обязательствах банков, но эти средства уйдут не в рубли, как считают сами банкиры, а в более рисковые инструменты инвестирования или в зарубежные банки», — полагает Тихонов.

Александр Осин считает, что решение ЦБ ограничит рост рублевых активов, фондируемых долларовыми пассивами, и тем самым поддержит доллар США по отношению к рублю.

Евгения ОГУРЦОВА,

Смотрите также: