Чего ожидать от кредитов и депозитов после снижения ключевой ставки ЦБ - «Тема дня»

В теории снижение ключевой ставки ЦБ должно повысить доступность кредитов и еще больше снизить привлекательность банковских вкладов. Но на практике ситуация может развиваться иначе.

После того как в сентябре и декабре 2018 года Банк России дважды превентивно повышал ставку, ожидая усиления инфляционных рисков вслед за повышением НДС, в этом году регулятор уже трижды смягчил процентные условия. При этом банки начали снижать ставки заблаговременно. Причем снижали ставки преимущественно по вкладам, тогда как кредиты для населения дешевели крайне неохотно.

Средняя максимальная ставка по рублевым депозитам, которую Банк России рассчитывает по десяти крупнейшим на рынке игрокам, достигла своего пика в марте 2019 года (7,72% годовых). С этого момента она неуклонно двигалась вниз, заметно опережая ключевую ставку ЦБ (здесь и далее на графиках данные ЦБ).

На заседании в конце июля 2019 года ЦБ дал четкий сигнал о возможности дальнейшего сокращения ключевой ставки. В связи с этим весь август банки продолжали снижать депозитные ставки, готовясь к сентябрьскому заседанию регулятора. В итоге максимальная процентная ставка по вкладам в российских рублях топ-10 банков, привлекающих наибольший объем депозитов физлиц, по итогам первой декады сентября составила 6,71%. Банки предвосхитили решение Банка России снизить ключевую ставку в начале сентября.

Данные за первую декаду каждого месяца

Формально процентам по вкладам еще есть куда двигаться вниз. Минимальный уровень по ставке, рассчитываемой ЦБ, за последние годы был зафиксирован в июне 2018 года и составил 6,05% годовых. Однако на сегодняшний день движение ставок по вкладам вниз может затормозить сам регулятор, который на заседании 6 сентября уже не дал столь однозначного сигнала в отношении дальнейшего снижения ключевой ставки, как это было в предыдущий раз. Кроме того, даже если сами банки не испытывают в настоящее время проблем с ликвидностью и не проявляют повышенного интереса к средствам физлиц, в политике регулятора сбережения населения продолжают играть важную дезинфляционную роль.

В частности, склонность к сбережению ограничивает потребительскую активность и поддерживает интерес вкладчиков к рублю. При этом темпы роста вкладов в банковском секторе за последнее время не отличались стабильностью. Очевидно, что для удержания интереса населения к сбережениям регулятору потребуется сохранять осторожность в своих дальнейших действиях, так как уже сейчас ставки по вкладам находятся на минимально привлекательном уровне.

Таким образом, после сентябрьского решения ЦБ депозитные ставки, по всей видимости, еще продолжат какое-то время незначительное снижение. Однако очень скоро основные игроки могут взять паузу для прояснения дальнейших намерений регулятора.

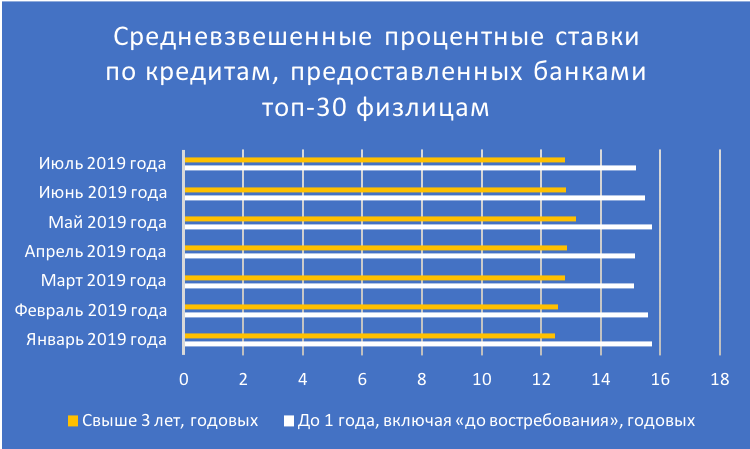

Если по депозитам ставки отыгрывают смягчение процентной политики ЦБ заблаговременно, то по кредитам, наоборот, ставки совсем не торопятся двигаться вниз. Средневзвешенная годовая процентная ставка по рублевым кредитам населению банков топ-30 на кредиты свыше одного года с марта по июль этого года выросла на 2 базисных пункта — с 13,17% до 13,19%. Аналогичная ситуация и по всему сектору в целом, где ставка с марта по июль повысилась с 13,29% до 13,34% годовых.

Как ни парадоксально, но несколько иная ситуация в статистике без Сбербанка. Так, согласно данным ЦБ по всему сектору без учета крупнейшего госбанка, средневзвешенная ставка по рублевым кредитам населению свыше одного года в марте — июле сократилась с 13,19% до 13,05%. Впрочем, даже в этом случае снижение ставки вряд ли принесло большую радость заемщикам, учитывая общее сохранение двузначного уровня стоимости кредитов. Справедливости ради надо отметить, что в июле заседание ЦБ, на котором была снижена ключевая ставка, состоялось в самом конце месяца, поэтому «неторопливые» ставки по кредитам в июле просто не успели отыграть снижение. Однако ни после снижения ключевой ставки в середине июня, ни перед июльским заседанием ЦБ, когда прогнозы еще одного смягчения процентной политики были достаточно высоки, банки не спешили корректировать вниз стоимость своих кредитных продуктов.

Медленное снижение ставок по розничному кредитованию во многом является следствием регулятивных ужесточений ЦБ в сегменте необеспеченного потребительского кредитования, в частности, в виде повышения коэффициентов риска по данным кредитам. Например, в автокредитовании ситуация весьма схожа, хотя пристального внимания к данному сегменту ЦБ пока не проявляет. Так, рублевая ставка по автокредитам свыше одного года по 30 крупнейшим банкам сократилась в марте — июле лишь на 15 б. п. — с 13,40% до 13,25%, а по всем банкам — на 11 б. п., с 13,45% до 13,34% (статистика без учета Сбербанка на сайте ЦБ не представлена).

Цикл смягчения процентной политики ЦБ оставляет достаточно хорошие шансы для дальнейшего удешевления стоимости ипотечных кредитов. Еще в начале 2019 года средневзвешенные ставки по ипотечному жилищному кредитованию достигли двузначного уровня. Однако после апрельского максимума, когда ставка составляла 10,56% годовых, стоимость кредитов неуклонно снижается. По данным ЦБ РФ, к 1 августа она составила 10,24% годовых.

Минимальный в истории уровень ипотечных ставок был зафиксирован в сентябре — октябре 2018 года и составлял 9,41% годовых. Ключевая ставка ЦБ на тот момент превышала сегодняшнюю отметку и находилась на уровне 7,25—7,50% годовых, а инфляция в то время составляла 3,4—3,5% в годовом выражении против 4,2% на сегодняшний день. На ближайшие годы ЦБ ожидает дальнейшего снижения и последующей стабилизации инфляции на уровне 4%, а в первом полугодии 2020 года ряд участников рынка даже прогнозирует возможное замедление темпов роста цен ниже целевого уровня в 4%. Можно рассчитывать, что в ближайшее время ипотечные ставки полностью отыграют июльское и сентябрьское смягчение процентной политики и окажутся ниже 10% годовых. Даже если регулятор возьмет паузу в смягчении ДКП, банки могут продолжать снижать ставки по ипотеке вслед за инфляцией, и стоимость кредитов повторит минимум осени 2018 года.

До сегодняшнего дня депозитные ставки банков с заметным опережением отыгрывали снижение ключевой ставки ЦБ. Потенциал дальнейшего движения процентов по вкладам вниз на сегодняшний день выглядит ограниченным, даже с учетом очередного смягчения процентной политики 6 сентября. Однако такая ситуация вряд ли может служить утешением для вкладчиков — текущая доходность по депозитам уже практически на минимальном уровне.

В розничном кредитовании банки снижают ставки не столь охотно вслед за ключевой ставкой ЦБ. Упорство проявляют в том числе и крупнейшие госучастники рынка. Одна из причин — регулятивные ужесточения ЦБ в сфере необеспеченного потребкредитования. Из-за этого даже дальнейшее смягчение процентной политики вряд ли способно существенно изменить ситуацию. В то же время хороший шанс на снижение стоимости кредитования остается на рынке ипотеки. Уже в ближайшее время не исключено закрепление ипотечных ставок на уровне ниже 10% годовых. Но даже в этом случае на рынке сохранится потенциал для снижения стоимости кредитования в сторону исторического минимума осени 2018 года.

Аналитический центр

Смотрите также: