Долги вместо акций - «Финансы»

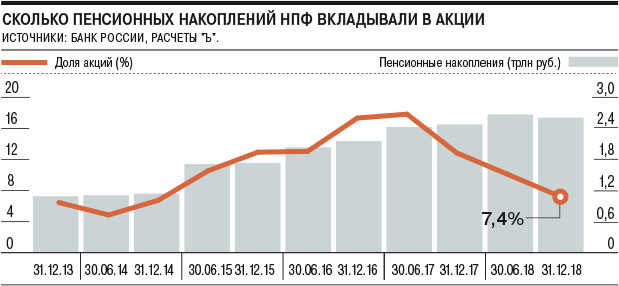

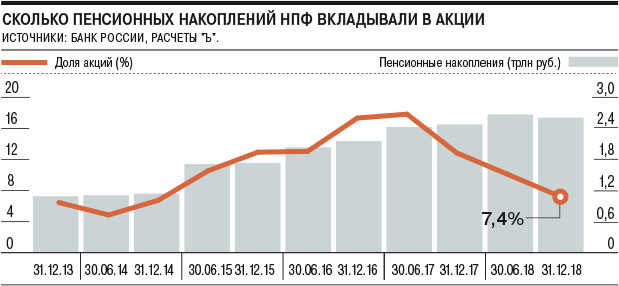

Вложения пенсионных накоплений граждан в акции снижаются. Их доля опустилась почти до 7%, тогда как полтора года назад достигала рекордных 17,8%. Тогда это определялось взаимными инвестициями фондов, входивших в «московское пенсионно-банковское кольцо». Нынешнее падение связано с разрывом старых связей, хотя прежние инвестиции еще занимают существенное место в балансах. Участники рынка и эксперт отмечают, что сейчас не время для вложений в акции и оптимальным инструментом для НПФ выглядят бонды.

По данным 13 крупнейших НПФ, активы которых по обязательному пенсионному страхованию (ОПС) превышали 10 млрд руб., а также НПФ «Социальное развитие», «Образование» и «Телеком-союз» (все три характеризуются высоким объемом вложений в акции), их суммарные инвестиции в акции на начало этого года составили 185,4 млрд руб., или 7,4% от аккумулированных этими НПФ пенсионных накоплений (на них приходится 97,2% рынка ОПС). В конце прошлой недели зампред ЦБ Владимир Чистюхин заявил, что на конец первого квартала эта доля была еще меньше — 7,2%.

Пик вложений в этот рисковый инструмент (17,8%, или более 430 млрд руб.) был достигнут в середине 2017 года, накануне крупномасштабных санаций ЦБ ряда частных банков. Тогда часть пенсионных средств ряда фондов, принадлежащих группам «Сафмар», «Будущее», «Открытие холдинг» и РГС, была вложена в одинаковые активы (см. «Финансы и Банки» от 1 августа 2018 года). «Санация во второй половине 2017 года трех крупных частных банков привела к исчезновению "московского пенсионно-банковского кольца", характеризовавшегося, в частности, взаимными вложениями пенсионных средств рядом финансовых групп»,— говорит директор рейтингов финансовых институтов НРА Юрий Ногин. Распродажа этих активов с разной степенью успеха продолжалась полтора года — до конца 2018 года (см. «Финансы и Банки» от 18 декабря 2017 года; от 18 июня и 13 сентября 2018 года; от 14 и 28 января). В ряде случаев часть таких вложений обесценивалась, а иногда и полностью списывалась. На начало 2019 года вложения пенсионных накоплений в банк «ФК Открытие», МКБ, «Росгосстрах», СФИ, «М.Видео», ОВК составили 66,4 млрд руб., или более трети от всех инвестиций НПФ в акции. Если же к ним прибавить крупные пакеты акций ВТБ, находящиеся на балансе фондов «Открытие», «Будущее» и «Сафмар», то подобные инвестиции превысят 100 млрд руб., или более половины от всех вложений фондов в акции. При этом эти инвестиции, за исключением акций МКБ, цена которых за год выросла на 9%, оказались невыгодными для клиентов НПФ — стоимость бумаг этих эмитентов снизилась на 1,2–60%.

Многие НПФ выразили желание избавиться от большей части оставшихся активов. НПФ «Открытие» собирается до конца года расстаться с акциями ОВК и РГС, заявлял в интервью «Финансы и Банки» гендиректор фонда «Открытие» Михаил Моторин (см. номер от 16 апреля). Их стоимость на начало года составляла 18 млрд руб. НПФ «Сафмар» почти год судится с ОВК о выкупе компанией большей части принадлежащих фонду ее акций (см. «Финансы и Банки» от 1 июня 2018 года). «Фонд точно планирует выйти из акций ОВК (стоимость пакета около 5 млрд руб.— «Финансы и Банки»)»,— подтвердили в НПФ «Сафмар». Ранее несколько источников, близких к группе «Сафмар», говорили, что у фонда есть согласованный с ЦБ план, по которому он должен снизить долю в аффилированных с ней компаниях (известно о вложениях более чем на 15 млрд руб.). О желании избавиться от вложений в крупные пакеты акций, включая бумаги ОВК и компаний, входящих в группу «Сафмар» (суммарно более 20 млрд руб.), говорил ранее источник «Финансы и Банки», близкий к НПФ «Будущее». Таким образом, почти от трети акций, находящихся у крупнейших НПФ, фонды хотят или вынуждены избавиться. «В связи с изменением рынка, в том числе под давлением регулятора, желание сохранять активы, купленные до середины 2017 года, у НПФ снизилось»,— констатирует управляющий директор по корпоративным и суверенным рейтингам «Эксперт РА» Павел Митрофанов. Это приведет к снижению доли акций в совокупном портфеле фондов.

Другие крупные НПФ полагают, что сейчас не время инвестировать в акции. «С учетом риска доходность облигаций более привлекательна по сравнению с ожидаемой доходностью акций»,— говорит начальник управления инвестиций НПФ Сбербанка Василий Иванов. «Рыночная конъюнктура не располагает к приобретению акций»,— соглашаются в «ВТБ пенсионом фонде». По оценке господина Митрофанов, доля рисковых вложений в этом году будет дальше только падать за счет увеличения инвестиций в облигации. Бонды, считает эксперт, сейчас оптимальный инструмент для НПФ, позволяющий и заработать на рыночных рисках, и обеспечить максимальную сохранность пенсионным деньгам.

Смотрите также: