Следующий большой переполох, который может начаться из-за Китая - «Финансы и Банки»

Если настоящий объем необслуживаемых кредитов в китайской банковской системе составит от 10 до 12%, это приведет к кредитному кризису в других странах

За последние несколько месяцев инвесторы раз за разом переживали не лучшие минуты своей жизни из-за экономики Китая. Первый раз – когда стали известны показатели роста реального ВВП. Потом – когда фондовые рынки страны пережили падение в июне и августе. И теперь на Уолл-стрит обеспокоены тем, как китайское правительство справляется с этими потрясениями.

Все экономические показатели давно показывают красные сигналы и одновременно правительство девальвирует валюту Китая. Следующая причина для волнения – это банковская система. За последнюю неделю, S&P, Moody’s и Macquarie опубликовали предупреждения о задолженности, необслуживании кредитов и активов на балансах китайских банков.

Суть того, что они пытаются сказать – мы не знаем, чего мы не знаем.

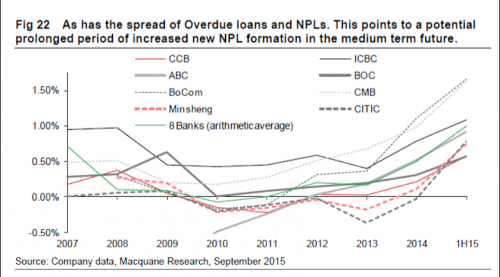

“Иинвесторы вполне справедливо перешли назад к основам, и теперь все возвращается к тенденции ухудшения качества активов”, – пишет группа по оказанию инвестиционных и финансовых услуг Macquerie.

Вот график, составленный группой Macquerie:

Проблема не только в том, что китайские банки обременены многочисленными долгами. Причина в большой теневой части банковской системы (долги, которые никак не отображаются на банковских балансах). Поэтому неизвестно, сколько на самом деле задолжали банки.

“Мы не будем делать вид, что мы точно знаем каким может быть “истинный” уровень просроченной задолженности. И никто не будет”

В прошлый понедельник, S&P изменило прогноз по китайской банковской системе со стабильного на негативный.

“Мы оцениваем экономические риски для банковской отрасли Китая, как высокие,” отчитался S&P в своем докладе. Большие объемы заимствований и теневой сектор в банковской системе страны между 2009 и 2013 годами “привели к образованию высоких рисков экономических дисбалансов и повышенных кредитных рисков в экономике,” сказал он.

Затем эксперты Moody’s выпустили доклад, в котором объяснили, что теневая банковская система только увеличилась за последние несколько месяцев.

С Bloomberg:

Произошел всплеск в балансе дебиторской задолженности, которая часто включает в себя теневое финансирование, указывает Moody ‘s Investors Service. Fitch Ratings отмечает, что трудно проанализировать эту эскалацию деятельности. Банки, кроме Большой четверки, почувствовали приток краткосрочных инвестиций и других активов, которые включают дебиторскую задолженность, – на 25 процентов в первом полугодии, по сравнению с общим ростом активов на 12 процентов, согласно данным, собранным Bloomberg.

Moody’s считает, что если сложить вместе официальные цифры с теми, которые находятся в тени, объем необслуживаемых кредитов может составлять от 10 до 12%. Аналитик Вэй Хоу с Sanford C. Bernstein & Ко считает, что это приведет к “значительному кредитному кризису” в других странах.

Поэтому да, причины для беспокойства есть.

Linette Lopez, Business Insider

Смотрите также:

Рост экономики Китая в 2015 году сократится до 6,9%, - эксперты - «Финансы и Банки»

Академия общественных наук Китая прогнозирует, что китайская экономика вырастет в 2015 году на 6,9%. Об этом сообщает агентство Синьхуа со ссылкой на подготовленный специалистами академии доклад.

Китайские рынки вернулись к росту - «Финансы»

Обвал рынков происходил на фоне ослабления юаня и данных об ослаблении экономики Китая. Китайские фондовые рынки в эту пятницу восстанавливают потери предыдущих дней, передает Би-би-си. Индекс

Goldman Sachs подсчитал расходы Китая на поддержку фондового рынка за квартал - «Финансы и Банки»

Правительство Китая выделило 1,5 триллиона юаней (около 236 миллиардов долларов) на попытки поддержать фондовые рынки страны с момента, как они начали демонстрировать сильную нестабильность три

Китайское пике: Экономика страны продолжает сокращаться, несмотря на усилия власти - «Финансы и Банки»

Оборот внешней торговли Китая за сентябрь 2015 года составил $350,77 млрд, сократившись в годовом выражении на 11,4%, передает Reuters. В сентябре также сократился и экспорт КНР – на 3,7%, до

Минимальная длина комментария - 50 знаков. комментарии модерируются