Осенняя депрессия - «Финансы и Банки»

Согласно данным Объединенного кредитного бюро, которые имеются в распоряжении Банки.ру, нынешняя осень показала, что до идеальных заемщиков россиянам еще далеко. Если в прошлом году просрочка по разным видам кредитов осенью снижалась, то в нынешнем она в лучшем случае топчется на месте, но преимущественно растет.

Закончилось лето, во время которого российские заемщики стали более ответственно относиться к погашению некоторых видов ссуд, и наступила не столь позитивная осень. С ее приходом прокредитованное население России доказало, что радоваться рано.

Статистика Объединенного кредитного бюро (ОКБ) показывает, что в августе 2012 года общая просрочка по розничным кредитам, выданным в России, составляла 6,31%, в сентябре она упала до 6,01%, в октябре подросла до 6,20%. В этот период планомерно росла лишь просрочка по кредитным картам (с 8,59% в августе до 8,74% в октябре).

В текущем сезоне дела с кредитной ответственностью у населения обстоят похуже. С августа по октябрь 2013 года включительно просрочка по розничным кредитам выросла с 6,43% до 6,70%, «отличились» почти все виды розничных ссуд. Кроме того, за период с октября 2012 по октябрь 2013 года заметный прирост в абсолютных величинах показали сегменты обеспеченных ссуд (с 58,6 тыс. до 72,4 тыс. просроченных кредитов), потребительских займов наличными без обеспечения (с 3,2 млн до 4,7 млн) и автокредитов (с 94,3 тыс. до 133,4 тыс.). Количество просроченных ссуд по кредиткам увеличилось за указанный период вдвое — с 1,3 млн до 2,5 млн.

Примечательно, что при всем при этом просрочка по POS-кредитам падает уже с июня прошлого года, за это время она ужалась также почти вдвое — с 5,82% до 3,06% (по состоянию на октябрь 2013 года). Однако за это же время просрочка по потребительским кредитам наличными и кредитным картам, наоборот, увеличилась — с 5,74% до 5,81% и с 8,34 до 9,66% соответственно. В ОКБ считают эти тенденции взаимосвязанными. Так, заместитель генерального директора ОКБ Николай Мясников обращает внимание на то, что банки сократили выдачу POS-кредитов либо ушли из этого сектора и переориентировались на выдачу кредиток. От этого и темпы выдачи последних, и просрочка по ним возросли.

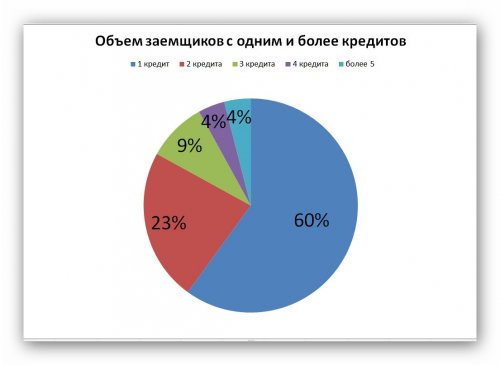

Тенденцию этой осени по росту всей розничной просрочки Мясников объясняет чрезмерной закредитованностью современных заемщиков. «Клиенты достигли некоего пика уровня закредитованности, — заявляет он. — Если прошлой осенью на каждого заемщика приходилось в среднем полтора кредита, то сейчас — три. С другой стороны, рост просрочек является косвенным показателем проблем в экономике: рост безработицы и тревожные ожидания провоцируют граждан сокращать расходы, чтобы отложить деньги

По словам члена правления, руководителя дирекции по управлению рисками Райффайзенбанка Марии Минаевой, факт роста доли просроченной задолженности по розничным кредитам вызван достаточно агрессивной кредитной политикой, которую вели последние годы многие розничные банки и МФО. «Также следует отметить, что микрофинансовые организации начинают постепенно предоставлять свои данные в кредитные бюро, ухудшая тем самым общую картину. При этом говорить о том, что описываемое увеличение просрочки критическое, я бы не стала, — отмечает Минаева. — Говорить об абсолютном росте просроченных кредитов тоже не имеет смысла, так как он вызван ростом розничных кредитных портфелей. Даже в случае, если кредитная организация не ослабляет базовые условия кредитования, а оставляет их на одном и том же уровне, при росте портфеля соответствующим образом будет расти и доля просроченных кредитов».

Управляющий активами финансовой компании AForex Сергей Ковжаров соглашается, что рост просроченной задолженности объясняется агрессивной политикой банков по привлечению клиентов, что сказывается на всех сегментах. «За кредитными картами теперь даже не надо обращаться в банк, многим из нас уже пришло СМС-сообщение с одобренным заранее кредитом, — сетует эксперт. — В целом просрочка больше всего выросла в сегменте необеспеченных ссуд, и это неудивительно, потому что банки выдают кредиты практически за день-два, зачастую маргинальным заемщикам, и надеются отбить просрочку за счет высоких процентов по кредитам. То же самое и по кредиткам . Это объясняется тем, что многие люди относятся к кредитам безответственно, особенно после того, как банки сами рассылают им карты и сообщения о заранее предодобренных займах. Психология заемщика работает следующим образом: если сами банки выдают мне деньги, то смогут и подождать с возвратом долга. Многих также успокаивает наличие льготного периода (грейс-период) сроком в два месяца».

Ковжаров указывает, что по обеспеченным ссудам просрочка априори меньше из-за того, что суммы в этом сегменте значительно больше — в 4—5 раз — и банки относятся к скорингу более ответственно. Да и сами заемщики понимают, что в случае длительной просрочки по такому кредиту им придется расстаться с залогом по нему, например с машиной. В этом плане по залоговому кредиту человеку хочется рассчитаться как можно быстрее.

По опыту директора департамента ипотечного и потребительского кредитования СМП Банка Натальи Коняхиной, традиционно просрочки возникают летом, когда люди разъезжаются в отпуска и забывают заблаговременно погасить кредит, и после Нового года, пока многие еще не отошли от продолжительных праздников. «При этом в долгосрочной перспективе размер просрочки по отношению и к количеству, и к объему выданных потребительских кредитов, скорее всего, будет снижаться, — прогнозирует Коняхина. — Это связано как с отложенным эффектом от действий Центробанка, который принял целый ряд мер, направленных на ужесточение условий этого вида кредитования, так и с более жестким подходом самих банков к оценке рисков».

«Просрочка по розничному портфелю традиционно растет летом в период отпусков и падает осенью, когда заемщики стараются погасить все предыдущие кредиты, чтобы взять новый заем на подарки либо на какую-то большую покупку, — комментирует директор аналитического департамента «Юнайтед Трейдерс» Михаил Крылов. — Этой осенью, однако, все наоборот: в условиях замедления мировой экономики и роста безработицы в нашей стране многие россияне не могут позволить себе не то, что взять новый кредит, но даже своевременно погасить старый. Что касается роста в абсолютном выражении количества просроченных автокредитов и кредитных карт, то он в том числе обусловлен как большим количеством людей, желающих открыть такой кредит, так и агрессивной маркетинговой политикой банков, которые буквально навязывают клиентам новые ссуды, даже если они им не нужны».

Анна ДУБРОВСКАЯ,

Смотрите также: