Альтернативные способы кредитования: где искать деньги для бизнеса? - «Финансы»

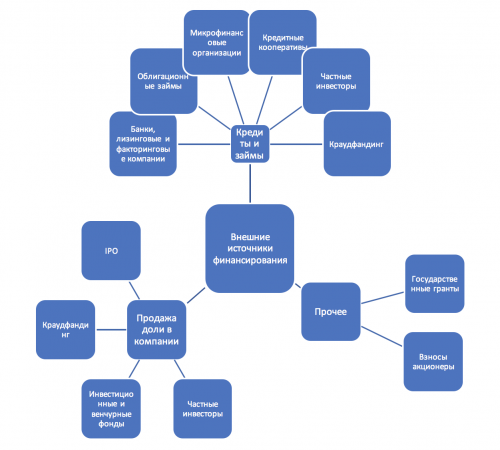

Любому бизнесу всегда нужны деньги на развитие. На сегодняшний день существует весьма широкий выбор финансовых инструментов для привлечения внешнего финансирования. Каждый из источников имеет свою специфику и инструментарий, который применим для конкретной компании и в конкретной ситуации.

Чтобы не прогадать, нужно проанализировать 4 фактора:

1. Долгосрочные цели и задачи

Оцените план развития компании в горизонте 3-5 лет. Задайте себе вопросы: каких показателей хотелось бы достичь? Какую долю рынка занять? Какую получить выручку?

2. Краткосрочные цели и задачи

Какие приоритеты у компании в настоящее время? Что нужно сделать сейчас, чтобы двигаться к достижению долгосрочных целей?

3. Финансовые возможности компании

В данном случае нужно оценить эффективность бизнеса и его потенциала, т.е. способности компании своевременно гасить обязательства и приносить дополнительный доход собственникам и инвесторам.

4. Ограничения и риски

Тут важно понимать, что может ограничивать компанию в получении нужного объема финансирования в требуемые сроки, например, отсутствие залога / поручительства и т.п. А также, какие риски есть у компании на пути достижения цели долгосрочного развития: рыночные, политические, акционерные, валютные, юридические и пр.

В зависимости от результатов анализа можно построить систему решений с использованием одного или нескольких источников финансирования.

Рассмотрим преимущества и недостатки разных источников.

Банковское финансирование

Это самый распространенный тип финансирования. Основное преимущество банковского кредита в том, что он имеет самую низкую процентную ставку на рынке – в среднем от 8,5 до 12% годовых, не считая программ поддержки с субсидированием ставки. Связано это с относительно низким уровнем риска по кредиту для банка, так как он проводит тщательный анализ компании, а также со стоимостью капитала для банка. У банков, в отличие от микрофинансовых компаний и частных инвесторов, есть преимущество в виде доступа к дешевым деньгам ЦБ, межбанковской биржи, иностранных банков и фондов. Кроме того, привлекая банковское финансирование, вы можете рассчитывать на большие суммы и длинный срок кредитования.

Но чудес не бывает и выгодные условия банков доступны не всем. Основная проблема – очень требовательный подход банков к заемщикам, их платежеспособности, кредитной истории и обязательности.

Облигационные займы

Этот тип финансирования чаще всего используют компании, которые уже достигли максимального уровня закредитованности в банках, но нуждаются в дополнительном притоке капитала в бизнес. Возможности такого инструмента – в большом объеме привлечения средств: от 50 млн руб. под относительно невысокую ставку – для компании сегмента МСБ это 15-17% годовых.

К недостаткам можно отнести короткий срок финансирования – для сегмента МСБ это не более 2-3 лет. А также дополнительные расходы по сделке: организация выпуска – около 1 млн руб. + комиссия за поиск покупателей, ориентировочно 1,5% от объема выпуска облигаций.

Микрофинансовые организации

Этот источник финансирования широко известен благодаря рекламе и не обделен народной любовью. На сегодняшний день микрофинансовые займы успешно конкурируют с банковскими кредитами.

В МФО можно получить займы без залога до 3 000 000 руб. по ставке от 3% в месяц. А если предоставить в залог недвижимое имущество, сумма займа может достигать до 80% от стоимости недвижимости, а процентная ставка будет лишь немного выше банковской (от 14-15% годовых).

Кредитные кооперативы

В кредитном кооперативе заемщик может получить краткосрочный беззалоговый заем до 1 000 000 руб., а больше – под залог недвижимости. Ставки в среднем колеблются от 2-5% в месяц.

Обратите внимание: чтобы получить заем в кредитном кооперативе, нужно обязательно являться его членом. А это значит, что вы обязательно должны внести вступительный взнос от 4-5% от суммы запрашиваемого займа, а также ежемесячно делать взнос в размере от 0,2% от суммы займа. Но есть и преимущество: к повторным заявкам членов кооператива, как правило, относятся лояльнее.

Краудфандинговые платформы

Одним из набирающих популярность источников финансирования является краудфандинг – привлечение средств с использованием интернет-площадок. На них можно получить как заемные деньги, так и привлечь инвесторов в капитал (продать долю или акции компании).

Неоспоримое преимущество краудфандинга перед другими источниками финансирования – возможность привлечь всю необходимую сумму в короткие сроки. Такие площадки хороши для стартапов и инвестиционных проектов. Займы можно получить на разные цели: от пополнения оборотных средств до обеспечения госконтракта.

Очевидные минусы – стоимость денег и затраты на их получение при заемном финансировании. Ставки по таким займам колеблются в диапазоне от 16 до 28% годовых, плюс комиссия площадки за выдачу займа (5% единовременно и 2% ежегодно).

Любому заемщику, использующему краудфандинговую платформу, необходимо понимать, что придется раскрывать информацию по проекту, в том числе данные финансовой и управленческой отчетности большому кругу лиц, что влечет за собой риск утечки информации к конкурентам и недобросовестным кредиторам.

Пример из практики

В России у собственников бизнеса очень негативное отношение к использованию заемных средств, что значительно ограничивает их в росте

За последнее десятилетие рынок финансирования значительно преобразился и стал более доступным. Но, как ни странно, в России у собственников бизнеса очень негативное отношение к использованию заемных средств, что значительно ограничивает их в росте.

Рассмотрим пример компании по производству и продаже продуктов питания. Выручка: 200 000 000 руб. в год. Чистая прибыль: 10 000 000 руб. в год.

Казалось бы, при чистой прибыли всего 5% компания не может позволить себе привлечение займа даже по низкой банковской ставке. Как она может думать о развитии текущих и новых направлений бизнеса, если для этого требуются значительные инвестиции: как минимум покупка нового оборудования за 30 000 000 руб., а также наращивание портфеля клиентов и поставщиков, что повлечет за собой увеличение дебиторской и кредиторской задолженности. При чистой прибыли 10 000 000 руб. для реализации планов развития компании потребуется накапливать средства в течение нескольких лет. Так рассуждают многие собственники малого и среднего бизнеса.

Это мнение в корне ошибочно. Проанализируем ситуацию с точки зрения собственника, пользующегося кредитными продуктами.

- Если на рынке есть дополнительный спрос на продукцию компании, значит компании выгодно развивать бизнес.

- В условиях нынешнего высококонкурентного рынка медленное развитие на собственные средства – верный путь к потере даже имеющейся доли рынка, так как покупатели не хотят ждать много лет, они хотят продукт сегодня.

- Компания, вкладывая деньги в приобретение сырья, уже через месяц получает средства от реализации продукции. Эти деньги она снова вкладывает в приобретение сырья и так 12 раз в году. Это означает, что с 18 млн руб., вложенных в начале года, компания может заработать 10 млн руб. чистой прибыли в конце года. Это почти 60% рентабельности на вложенные средства. Компания может позволить себе привлечь кредиты по ставке даже 30 и 40% годовых, не говоря о более дешевых вариантах.

Компания изменила свой подход и привлекла 50 млн руб. заемного финансирования. Из них 30 млн руб. она проинвестировала в новое оборудование, а 20 млн руб. пустила на расширение клиентской базы. В результате в течение 2 лет компания удвоила финансовые показатели и значительно увеличила не только выручку, но и чистую прибыль.

При выборе источника компания не могла привлечь длинный банковский кредит, поэтому использовала комбинированный подход. Часть суммы компания привлекла под залог в банке, часть – в лизинг на оборудование и небольшую сумму в виде займа частных инвесторов.

Выводы

Несмотря на кризис и стагнацию экономики во многих отраслях, есть масса возможностей для развития и захвата новой доли рынка

На сегодняшний день на рынке существует множество источников заемного финансирования. Несмотря на кризис и стагнацию экономики во многих отраслях, есть масса возможностей для развития и захвата новой доли рынка. Условия для привлечения денег сейчас вполне «благожелательные»: низкие ставки, прозрачность рынка заемного финансирования, свободный доступ к капиталу.

Мы считаем, что компаниям нужно применять прогрессивный подход к развитию бизнеса и не бояться обращаться к профессионалам за помощью, если собственных компетенций у руководства компании недостаточно. Ведь в результате компании удастся не просто нарастить долговой портфель, а получить реальную возможность построить качественный и надежный бизнес.

Смотрите также: