Облигации безразмерного займа - «Финансы»

Минфин может отказаться от практики публикации объемов размещения гособлигаций на еженедельных аукционах. По версии чиновников, это позволит в условиях высокой волатильности привлекать больше средств при наличии большего спроса. Участники рынка согласны, что так эмитент повышает гибкость работы, но одновременно снижается прозрачность процесса и добавляет в него «нервозности».

Минфин рассматривает возможность со следующей недели отказаться от практики установления предельных объемов предложения облигаций федерального займа (ОФЗ) на аукционах. Традиционно за день до аукционов по размещению ОФЗ министерство объявляло, какие выпуски размещаются и в каком объеме. Например, на 6 февраля заявлены два выпуска облигаций — серии 26226 с погашением в октябре 2026 года на 20 млрд руб. и серии 26225 с погашением в мае 2034 года на 15 млрд руб.

Если инициатива министерства будет реализована, то текущий объем предложения участникам рынка будет неизвестен.

В этом случае, как сообщает министерство, объем удовлетворения заявок на аукционе будет определяться исходя из совокупного спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности. Как пояснили «Финансы и Банки» в Минфине, «в условиях высокой волатильности спроса мы хотим иметь большую гибкость при удовлетворении заявок и больше размещать при наличии большего спроса по справедливым ценам».

По мнению участников долгового рынка, такое решение эмитента вполне закономерное, учитывая, что в наступившем году перед Минфином стоит задача привлечь на внутреннем рынке 2,4 трлн руб.

(более чем в два раза больше, чем в 2018 году). По словам главы управления рыночных исследований и аналитики Росбанка Юрия Тулинова, размещая долг по фактическому спросу, то есть без ориентиров, «министерство может привлечь больше ресурсов, когда спрос сильный, и не давать негативного сигнала, когда спрос слабый». Таким образом, отмечает главный аналитик долговых рынков БК «Регион» Александр Ермак, имея определенные планы на месяц, квартал и год в целом по объему и по отдельным выпускам, Минфин «сможет выбрать более гибкий для себя график реализации этих планов».

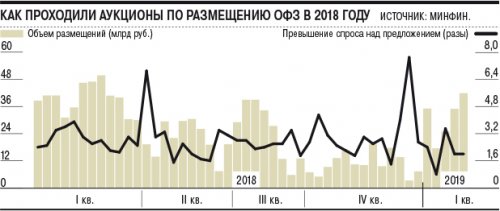

Почему доходности ОФЗ не растут при размещении

Исторически рынок негативно реагирует, когда Минфину не удается разместить 100% от плана, а так эта самая «плановая отсечка» исчезнет, указывает господин Тулинов. Кроме того, по словам вице-президента по торговым операциям Альфа-банка Сергея Осмачека, так как спрос на ОФЗ — величина непостоянная и может меняться под воздействием различных факторов, то «в интересах Минфина брать по максимуму от каждого аукциона, если ставка привлечения его устраивает». Резкие колебания конъюнктуры внутреннего рынка госдолга были характерны для осени прошлого года. После паузы, вызванной нагнетанием санкционного давления со стороны законодателей США, Минфин в начале октября вышел с небольшим предложением — на 5 млрд руб. Но спрос превысил заявленный объем более чем в четыре раза, что позволило разместить выпуск полностью. С трехкратным переспросом прошел и следующий аукцион, на котором был реализован почти весь выпуск на 10 млрд руб. Изменение конъюнктуры к концу месяца не позволило эмитенту размещать выставляемый объем. И в начале ноября Минфин снизил аппетит. Но спрос опять вернулся на рынок, и в результате пришлось довольствоваться размещением двух выпусков по 5 млрд руб., хотя можно было привлечь значительно больше. Аналогичная ситуация сложилась и в конце января, когда Минфин мог бы разместить гораздо больше предложенных на 25 млрд руб. ОФЗ.

Участники рынка считают, что, скрывая объем предложения на аукционах, Минфин не будет оказывать большого давления на вторичный рынок и портить тем самым для себя условия размещения.

Как отмечает Сергей Осмачек, обычно после объявления Минфином параметров аукционов планируемые к размещению выпуски и схожие с ними по срочности становятся целью для продавцов, так как они знают, что завтра на рынок выйдет очень крупный продавец в лице Минфина с большим объемом на продажу, а значит, лучше продать их сейчас. В результате таких продаж на вторичном рынке цена может опуститься, а значит, и вырасти доходность, то есть стоимость заимствования для министерства, отмечает эксперт.

Для участников рынка ограничение Минфином информации снизит прозрачность процесса и может добавить нервозности. Гибкость размещения госбумаг повысится, но не факт, что участники рынка будут активно продавать ОФЗ, ведь в случае небольшого предложения Минфина им придется восстанавливать свой портфель, и необязательно по лучшей цене. Окончательное решение Минфин объявит 12 февраля, то есть накануне следующего аукциона ОФЗ.

За размещение облигаций МСП заплатит государство

Малый и средний бизнес сможет компенсировать расходы, связанные с размещением облигаций на открытом рынке. Проект соответствующего постановления Министерства экономического развития был размещен во вторник на портале regulation.gov.ru. Предполагается, что малые и средние предприниматели (МСП) смогут получать субсидии на компенсацию средств, затраченных на организацию размещения облигаций, исходя из фактического объема размещенного выпуска — 2% от него, но не более 1,5 млн руб. При этом если стоимость услуг по размещению окажется менее 2% от фактического объема размещенного выпуска облигаций, то «возмещению будут подлежать только реально понесенные субъектом МСП затраты». Компенсировать можно будет также купонные выплаты. Размер таких субсидий составит 70% суммы фактических затрат на выплату купонного дохода по облигационным займам, но не превышая величины, рассчитанной из 70% ключевой ставки Банка России на дату выплаты купона (в настоящее время составляет 7,75%).

Смотрите также: